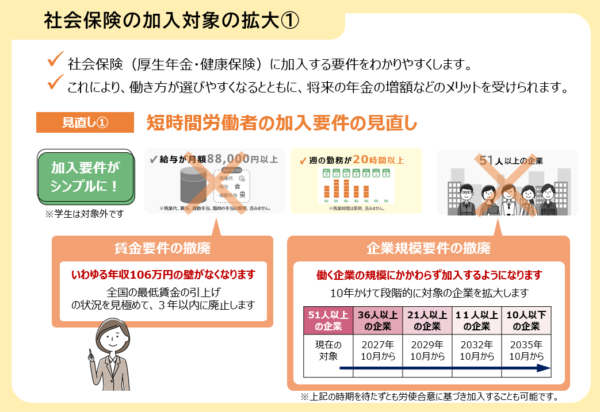

【注意】年金制度改革により、106万円の壁は、令和7年6月22日から3年以内に廃止される予定です。

また、企業規模(現在は51人以上)も段階的に要件が廃止されます。

一方、「週20時間以上」は残るため、ご注意ください。

出典:厚労省「年金制度改正法が成立しました」

=====

日本では、会社で働いている人に対する公的な社会保障制度として、主に次の3つがあります。

- 健康保険

- 厚生年金保険(国民年金保険を含む)

- 介護保険

税金(所得税・住民税)における配偶者控除の「103万円の壁」と一緒にされることが多いのが、社会保険の「130万円の壁」と「106万円の壁」です。

※60歳以上または障害者の方は、130万円の壁は「180万円の壁」に

最初に注意すべきなのが、社会保険は「年収」だけで判断してはいけないという点です。

税金のように今年1年間で130万円働くとか、106万円働くといった基準で判断しません。

理由は2つあります。

- 労働日数・時間(4分の3要件)などの金額以外の条件があるから

- 月収(月額103,334円と月額88,000円)で条件が設定されているから

さらに、社会保険の「扶養」になるかどうかの130万円の壁と「加入」するかどうかの106万円の壁は、全くの別世界です。

実は所得税の「103万円の壁」と合わせて全く違うものを並べて比較しています。

その上で

「私は扶養に入れますか?」

と質問しがちです。

- 税金のこと

- 社会保険のこと

を聞いているのか?

あるいは

- 社会保険の加入義務

- 社会保険の扶養

なのか?

ごちゃ混ぜになると相談を受ける側もわかりません。

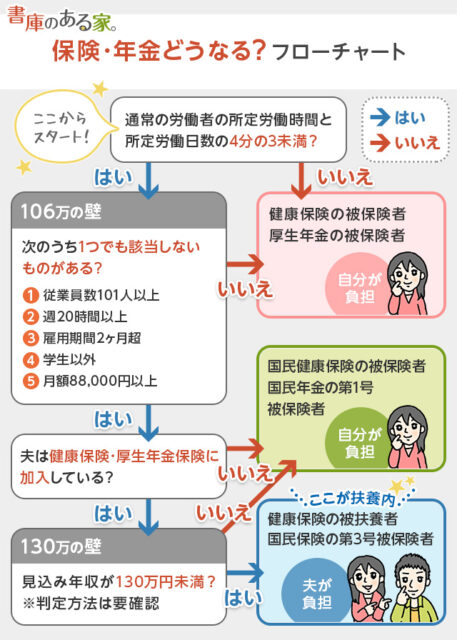

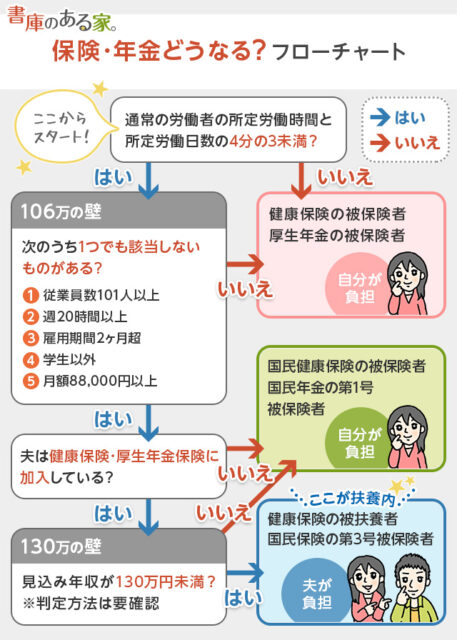

社会保険については、次のフローチャートで判定できます。

<2022年10月~>

しかし、なぜこうなるのか基本的なことを解説するためにこの記事を書きました。

1つずつ順番に見ていきましょう。

なお、夫が自営業の場合は全然違うので、次の記事をお読みください。

関連 夫が自営業で妻がパートの場合の社会保険の130万円・106万円の壁と扶養の関係

もくじ

健康保険・厚生年金保険の加入義務を確認しよう!

正社員は原則、加入義務ありの「被保険者」

まずは「加入義務」の話です。

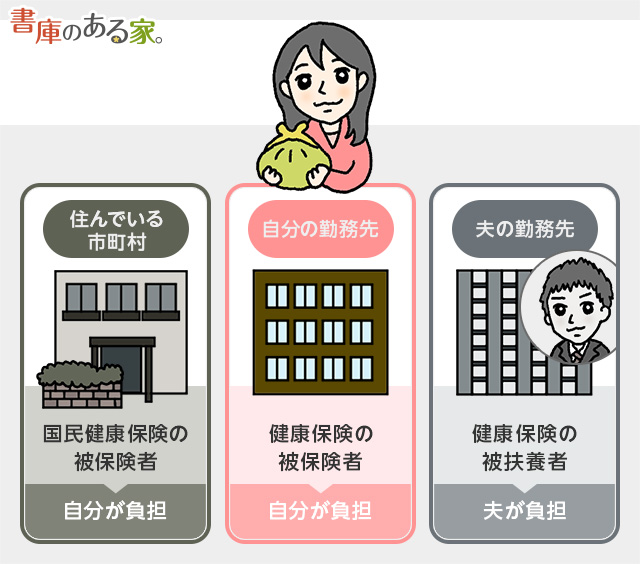

自分の勤め先で健康保険・厚生年金保険の被保険者(ひほけんしゃ)になると、「自分」で保険料を負担します。

正社員として働いている人は、原則として自分の勤務先を通じて社会保険に加入する義務があります。

結婚するまではフルタイムで働いて、毎月の給料から健康保険料や厚生年金保険料が天引きされていた方も多いでしょう。

この場合、夫の扶養に入れません。

もし勤め先が社会保険に未加入の場合は、自分で住んでいる市町村の「国民健康保険」に加入します。

正確に言えば、正社員(フルタイム)の場合の加入条件は次の2つです。

- 健康保険や厚生年金保険が適用される事業所(会社など)で働いていること

- 常態として使用されていること(働く期間がごく短い場合以外)

2番目の条件は、正社員として働いている方はふつう満たします。

一方、1番目の条件は少し難しいところです。

「会社」の場合、健康保険や厚生年金保険は原則「強制」で適用される事業所です。

しかし、保険料の負担が厳しいため、従業員を加入させない「違法」な会社もまだ存在します。

パートは「一定の条件」を満たすと被保険者

パートやアルバイトの場合には、無条件で被保険者になるわけではありません。

- 健康保険や厚生年金保険が適用される事業所(会社など)で働いていること

- 常態として使用されていること

2番目の条件は具体的には

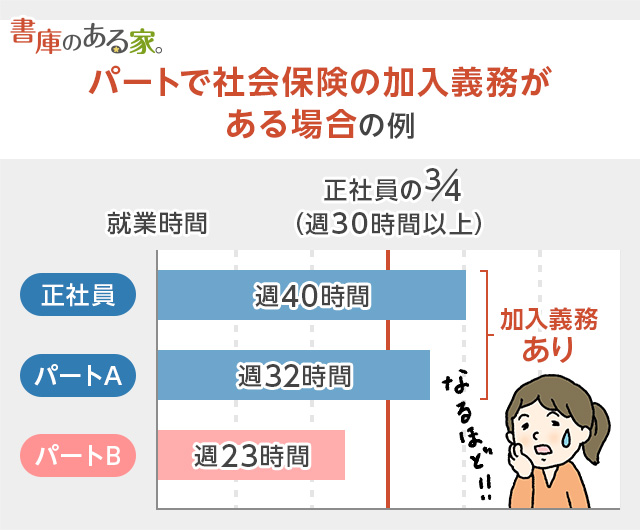

- 通常の労働者の1週間の所定労働時間の3/4以上

- 1か月の所定労働日数の3/4以上

の両方を満たすことです(働く期間がごく短い場合を除きます)。

パート・アルバイトは、この3/4以上かどうかが重要です。

所定労働時間や所定労働日数は、ふつう雇用契約書や就業規則などあらかじめ定められた労働条件で判断します。

ただし3/4未満でも、最終的には健康保険組合や年金機構が総合的に判断するので、加入義務が発生する場合もあります。

もし質問を受けても

「健康保険組合に聞いてください」

となるのはそのためです。

例えば、フルタイムの労働者の所定労働時間が週40時間、所定労働日数が月20日のとき

- 週40時間×3/4=週30時間以上

- 月20日×3/4=月15日以上

の両方を満たす場合には、加入義務が発生します。

たまに「週30時間以上」という条件だけで加入義務が発生すると説明する人もいます。

これは多くの正社員が週5日、1日8時間勤務で週40時間となっていることが背景にあります。

その3/4が週30時間だからですね。

実際には、「会社ごと」にこの時間は異なります。

正社員の勤務時間がもう少し短い、例えば「週28時間以上」になるケースがあってもおかしくありません。

もう1つの「所定労働日数」の条件もある点も忘れないようにしましょう。

例えば、週30時間以上であっても「月15日未満」ならこの条件を満たさないからです。

繰り返しになりますがこれはあくまで「目安」です。

スレスレの場合は働き方をよく考えないと、思った結果にならないこともあります。

なお、「働く期間がごく短い場合」には、加入義務はありません。

これは例えば、2か月以内だけ臨時で雇用されるとか、冬の間だけスキー場で働くとか、特殊な場合です。

- 臨時に2か月以内の期間を定めて使用される人(その期間を超えない)

- 臨時に日々雇用される人で、その期間が1か月を超えない人

- 季節的業務に4か月を超えない期間で使用される予定の人

- 臨時的事業の事業所に6か月を超えない期間で使用される予定の人

「106万円の壁」に注意

勘違い?「106万円の壁」は扶養の条件ではない

誤解が多いですが、106万円の壁は「自分が旦那の扶養に入れるかどうか」を判定する条件ではありません。

106万の壁とは、「自分の勤め先で健康保険・厚生年金保険の被保険者」として加入する義務が発生するかどうかの条件です。

結果として「被保険者」になると「扶養になれない」ので、扶養になれるかどうかの判定で重要となります。

106万円の壁も「年収」で判断してはダメ!

次のすべての条件(5要素)に該当する場合には、健康保険・厚生年金保険の「被保険者」として加入する義務が発生します。

- 会社の従業員数(被保険者)が101人以上

- 1週間あたりの所定労働時間が20時間以上

- 雇用期間が2か月を超える

- 学生以外(夜間・定時制は除く)

- 月額88,000円以上

まず「従業員数(被保険者)が101人以上」の条件は「会社単位」で判断します。

該当しているかどうかは勤め先に聞くのが1番早いですね。

下記で会社名を入力して調べることもできます。

参考 日本年金機構「厚生年金保険・健康保険 適用事業所検索システム」

- 2024年10月から51人以上

に拡大されるので、当てはまる人がかなり増えます。

次に「週20時間以上」の条件は雇用保険の加入条件と近いです。

こちらも雇用契約書、就業規則などであらかじめ定められた労働条件を確認しましょう。

そして5番目の「月額88,000円以上」の条件が本当の壁です。

「106万円の壁」ではなく、「月額8万8千円の壁」と言った方が正確でしょう。

88,000円×12=1,056,000円→約106万円

このように年収換算で106万円という金額が独り歩きしています。

税金の103万円の壁と同じように

「1年間で106万円におさえたらいいんでしょ?」

と思っている方が多いですが、月額で判断します。

106万円の壁は「残業代」や「通勤手当」を含まないで判定!

月額8万8千円の壁では、残業代や通勤手当※は含めません。

※後で登場する「130万円の壁」は通勤手当を含めます。

「12月はもう少し残業を減らしたらいいでしょうか?」

とか、そういうことの前に「働く条件」の問題です。

労働条件には残業なしと聞いていたのに、人手が足らなくて残業があり、労働時間が週20時間以上や月額88,000円以上になるとか、実際に超えるかどうかではありません。

どういう条件で働くのかで決まるのです。

注意が必要なのは、労働契約などで時給や所定労働時間を変えたときです。

条件が月額88,000円を超えたときに加入義務が発生します。

※少しあいまいな部分が残っているので、厳密には即座に加入にはならない場合もあります。

※逆に、実態から加入するよう健康保険組合からうながされる場合もあります。

5つの条件をすべて満たしたときに、対象になります。

ということは、週20時間以上の所定労働時間でなければ、月額88,000円以上であっても関係がありません。

時給が高くて週20時間未満で働くなら、関係がありません。

次に社会保険で「扶養される人」か判断

最初に「被保険者」に該当するかどうかを判断しました。

被保険者は自ら健康保険料、厚生年金保険料を払うので、扶養の対象から外れるからです。

次に「扶養」かどうかの判定です。

例えば、夫が正社員で自分はパートなら、夫の勤め先の健康保険に入れるかどうかの判定です。

扶養に入れる人を「被扶養者(ひふようしゃ)」と言います。

被保険者は、「自分の勤め先」の社会保険に加入しなければならないかどうかの判定です。

一方、被扶養者は、「夫の勤め先」の社会保険に加入できるかどうかの判定です。

加入する相手が異なる点にご注意ください。

「健康保険」の扶養になれる人(被扶養者)は誰?

まずは健康保険です。

被保険者に扶養されている配偶者や子どもは、「被扶養者」として被保険者と同じ健康保険に加入できます。

健康保険証を作るときに、被保険者と同じ健康保険組合などから家族の分が発行されているかと思います。

しかも、同じ健康保険に加入できているのに、健康保険料の支払いを「免除」されています。

「被扶養者」となれるかどうかは、次の条件によります。

【被保険者と”同居”の場合】

- 扶養家族の見込み年収が130万円未満、かつ、被保険者の年収の1/2未満

【被保険者と”別居”の場合】

- 扶養家族の見込み年収が130万円未満、かつ、被保険者の仕送額より少ない

なお、年収が1/2以上になっても、見込み年収が130万円で被保険者の年収を上回りません。

被保険者があくまでその世帯の家計の中心と認められれば、被扶養者になれます。

ここで「130万円の壁」が出てきましたね。

「あれ? 最初に『年収』で判断してはダメ!って言いませんでしたか?」

その通りです。

実は、その理由が「見込み年収」にあります。

税金の方では、「その年の1月1日から12月31日まで」の1年分の年収がいくらかによって決まります。

つまり、年間トータルで考えます。

一方、社会保険の方では、これから1年間の収入が130万円以上になりそうかどうかで判断します。

「え? 同じじゃないですか? 社会保険も年間トータルで考えたらいいんですよね」

実は、そうでもないのです。

例えば、「直近3か月の収入」で1年間の見込み年収を推測する健康保険組合には

「3か月連続で月額108,334円以上になったら扶養から除外します」

というところがあります。

また、直近3か月の給料の合計に4をかけて「12か月分」にし、賞与を足して年収130万円以上かどうかを判定する場合もあります。

どちらも「月給」で見ているわけですね。

「106万円の壁」と異なり、「通勤費」も含めて判定する点にご注意ください。

遠距離から公共交通機関を利用して通っている方は、同じ労働条件の他の人より不利になります。

このように、夫の勤め先が入っている健康保険組合などのルールで判断基準が変わります。

まずは夫の勤め先に確認をしましょう。

「12月に働くのを減らしたほうがいいですか?」

と聞かれても、前提になるルールがわからなければ答えようがありません。

減る分には問題なさそうですが、本来なら減らさなくてもいいのに減らしてる人は多いでしょう。

介護保険も同様に、健康保険の被保険者であり、第2号被保険者(40歳~64歳)は介護保険料の支払いが「免除」されています。

「厚生年金保険」の扶養になれる人(国民年金第3号被保険者)は誰?

厚生年金保険にも同様に扶養という考え方があります。

こちらはよく知られているように、「国民年金」の「第3号被保険者」です。

条件については、健康保険の被扶養者と同様で、結果、年金保険料の支払いが「免除」されます。

「私は扶養になれる?」フローチャート

以上をまとめると、次のフローチャートになります。

参考1:税金の103万円の壁は「年収」だけで判断!

税金の配偶者控除における「103万円の壁」ですが、こちらは労働時間とか労働日数とかどうでもいいです。

単に年収だけです。

この年収は、その年の1月1日から12月31日までの年収です。

税金が非課税になる通勤費は除きます。

したがって、こちらは「12月で103万円超えそうだから残業控えようかしら」という心配は、当てはまります。

税金の方は、判断しやすいですね。

参考2:勤め先の「配偶者手当・家族手当」は勤め先に要確認!

配偶者手当や家族手当は、勤め先ごとにルールが決められています。

したがって、もらえるかどうかの条件は、必ず勤め先にご確認ください。