源泉徴収票の「源泉徴収税額」が0円とは、

年末調整をした結果

その年に支払う「所得税」が

0円だった

という意味です。

つまり、

所得税は1円も払っていない

ということになります。

特に次の方は、源泉徴収税額が0円になることが多いです。

- 年収160万円以下の方

- 住宅ローン控除をする方

この記事ではこの2つのパターンを中心に

- 源泉徴収税額が0円になる理由

- 医療費控除・ふるさと納税・住宅ローン控除を確定申告で申請すると節税になるかどうか

について説明します。

関連 パートやアルバイトで年収123万円以下で働く場合の源泉徴収票の見方

もくじ

源泉徴収税額とは?

毎月の給料や賞与からは、会社が所得税を天引き(源泉徴収)しています。

「ざっくり」計算して天引きしているので、年末調整で「精算」します。

源泉徴収税額とは、年末調整で計算した1年間に払う「本来の所得税」の金額です。

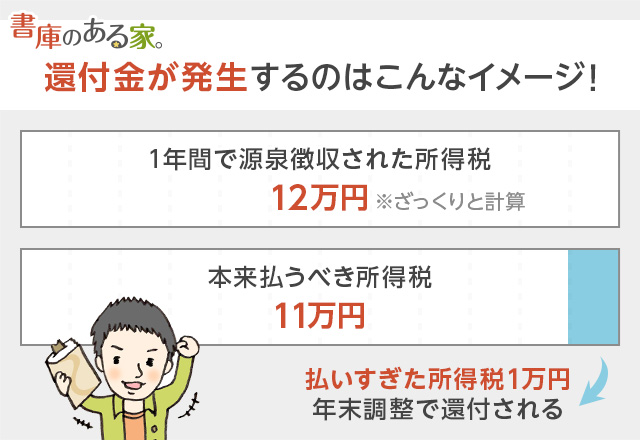

(例)

- 天引きされていた所得税の合計額:12万円

- 本来払うべき所得税(源泉徴収税額):11万円

- 12万円-11万円(源泉徴収税額)=1万円(還付金)

このように年末調整では、「本来払うべき所得税」を計算して、天引きが多かった場合には還付しています。

本来払うべき所得税がない

=0円

になるのが今回のケースです。

年収160万円以下の方

まず、パート・アルバイトの方の場合です。

年収103万円以下におさえている方も多いと思います。

いわゆる103万円の壁ですね。

令和7年分から、この年収の壁が引き上げられ、160万円までは所得税がかからなくなりました。

そのため、源泉徴収票をもらうと源泉徴収税額が「0円」になっています。

(1) 所得税の確定申告をしても意味はないの?

源泉徴収税額が0円になっているのを見て

「医療費控除・ふるさと納税・住宅ローン控除をしても意味があるの?」

と疑問が浮かぶかもしれません。

そもそも

- 天引きされている所得税がない

- あっても年末調整で全額が還付されている

のいずれかです。

そのため、医療費控除などを「所得税」については

「やる意味がない」

と言えます。

実際、税務署に相談に行くと、「還付できないので意味がないですよ」と言われる方もいます。

(2) 住民税で申告をすると節税になる場合も!

一方、住民税は節税になる場合があります。

あなたが住んでいる市町村にもよりますが、

年収が110万円前後

の場合に住民税が課税されます。

所得税は160万円以下なのでかなり違いますね。

これは、基礎控除額が

- 所得税:最大95万円※

- 住民税:43万円

と異なることが原因です。

※令和6年までは最大48万円

例えば年収120万円の方は

- 所得税:0円(年末調整の結果)

- 住民税:かかる

になります。

所得税では意味がなかった医療費控除・ふるさと納税・住宅ローン控除も

住民税の節税

には貢献する可能性があります。

そこで節税のために自分が住む市区町村に住民税の申告をします。

※税務署に所得税の確定申告をした場合でも、税務署から各市区町村に情報が回るため、税務署に確定申告をするという手もあります。

一方、年収100万円の場合は

- 所得税:0円

- 住民税:0円

になり、住民税の申告も意味がありません。

住民税は各市区町村で対応が異なるので、あらかじめ自分が住んでいる市区町村にご確認ください。

なお、配偶者で「配偶者控除」が使えるかどうかも重要となるため、次の記事もあわせてお読みください。

住宅ローン控除をする方

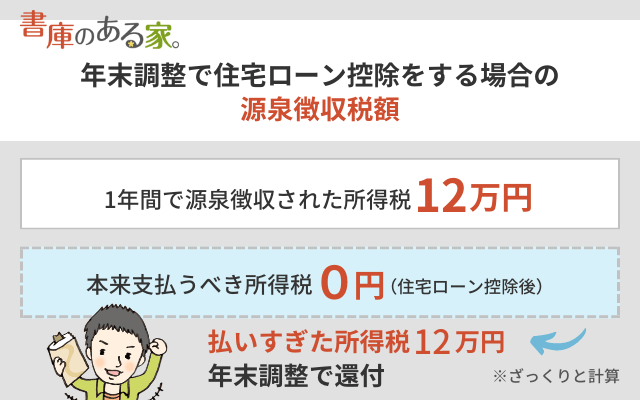

源泉徴収税額が0円になるもう1つのケースが

年末調整で住宅ローン控除をする場合

です。

「本来払うべき所得税」よりも

「住宅ローン控除ができる金額」が多い

場合です。

ふつうは天引きされた所得税が全額還付され、源泉徴収税額が0円になります。

例)12万円天引きされても住宅ローン控除で全額還付

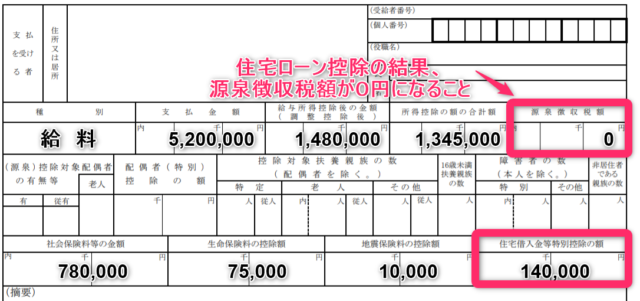

▼給与所得の源泉徴収票

(1) 医療費控除をしても意味はないの?

住宅ローン控除と医療費控除は併用できます。

源泉徴収税額=所得税が0円の場合でも、「住民税」がかかることが多いので、医療費控除をした方がいいでしょう。

このとき住民税の申告ではなく、

所得税の確定申告を税務署にした方が有利になる場合

が一般的です。

※当てはまる方は少ないですが、「住宅ローン控除の金額」が大きすぎる方は、住民税から控除できる住宅ローン控除は上限(13万6,500円。令和4年入居以降は9万7,500円)に引っかかって節税額が減ることもあります。

(2) ふるさと納税はどうなる?

住宅ローン控除とふるさと納税も併用できます。

医療費控除と同様にした方がいいでしょう。

なお、ふるさと納税は確定申告をするとワンストップ特例申請が無効になります。

医療費控除とふるさと納税を併用する場合は、必ずふるさと納税も確定申告に含めましょう。

関連 ふるさと納税と住宅ローン控除は両方使える?よくある失敗事例10選

まとめ

今回は、源泉徴収税額が0円になるケースをご紹介しました。

主に次の方が当てはまりやすいです。

- 年収160万円以下の方

- 住宅ローン控除をする方

それ以外の理由でゼロになる場合もありますし、何か年末調整が間違っている場合もあるので、次の記事でチェックしてみてください。

38 件のコメント

こんにちは。

質問させてください。

確定申告を進めていくと、納税額が0になりました。

会社からもらった支払い調書の源泉徴収額は7万くらいあったのですが、これはもう還付金はないということでしょうか?

そして年収より、控除される額が多いと納税額0になるんですよね??

>いけたそさん

おはようございます。neronaです。

「支払調書」は個人事業の方がもらうものなので、この記事の通り「源泉徴収票」のことでよいでしょうか。

そして、源泉徴収票の「源泉徴収税額(天引きされた所得税)」に7万円と記載があるということでしょうか。

※年末調整をしても納税額がある、または、退職などで年末調整ができない状況

その前提で確定申告をして納税額がゼロ円になるのであれば、天引きされすぎた7万円が還付されるかと思いますが、ご不安でしたら税務署にご確認いただくとよろしいかと思います。

もし、源泉徴収税額がゼロ円の場合は、この記事の解説のとおりです。

年収より給与所得控除や基礎控除などの控除が多い場合は所得税はゼロ円ですね。あるいは、住宅ローン控除で大きな控除がある場合もゼロ円になりやすいですね。

朝早く、また、言葉足らずで申し訳ありません。

源泉徴収票です。

そして給与天引きで7万円の記載がありました。

確定申告のソフトを使ってやっていったら

還付金額も表示されないまま終わってしまったので、還付金ないのかな?と思い、誰かわかりそうな方〜…と思ってコメントさせて頂きました。

ご丁寧に回答していただき、ありがとうございました!

税務署に確認してみます。

>いけたそさん

なんと!

最初に書いていただいたとおりのご状況なのですね。

確定申告のソフト(国税庁とか)は還付金額を教えてくれるので不思議ですね。

もしかすると「源泉徴収税額の入力」自体が給与所得の入力のときに漏れていたりする可能性がありますが、状況的に還付できる気がするので、還付されることを祈っております(‐人‐)

ありがとうございます!

もう一度自分でも確認してみます。

なんだか少しホッとしました(笑)

本当にありがとうございました。

記事拝見いたしました。大変わかりやすくありがとうございます。源泉徴収税額0円について私も質問させてください。医療控除を受けようと70歳の親の確定申告書を代わりに作成していたのですが、働いている状況で年収150万弱(配偶者控除48万です)、公的年金も年間150万弱で勤務先と公的年金の源泉徴収票ともに源泉徴収税額が0円でした。医療費は15万超支払いがあったのですが、源泉徴収税額が0円の場合は医療控除分は還付はされないということでしょうか。ただ確定申告をすれば住民税の節税には効果あるのでしょうか。

>くっきーさん

おはようございます。neronaです。

税理士ではないので一般的な回答になりますが、記事のとおり、

源泉徴収税額(所得税)がゼロということは、何も天引きされていないので、

何をしても還付自体ができません。

住民税をもし支払っているようであれば、今年6月以降の住民税は節税になるかと思います。

ただ、給料と年金の金額によっては所得税がむしろ「納付」になる場合もあるので、

その場合は、自分なら医療費控除して納付額を減らすかなというところです。

こんにちは。お返事ありがとうございます。

マイナンバーカードを所持していないので、確定申告書を国税庁の書面作成コーナーで作成をしていったのですが、納付額は0となりました。

また、控除額も9万円弱と出ましたがあくまで控除される額であって還付される額ではないですよね。

作成終わってから還付の部分を見ても記載がなされてなったので、還付金はないということかと思いますが、住民税は支払っているのでとりあえず提出はした方が良いですね。

本当にありがとうございます、助かりました。

>くっきーさん

なるほど、そうすると所得税は還付も納付も「なし」のようですね^^

国税庁のソフトは残念ながら所得税しか計算できませんが、

「市町村名 住民税額シミュレーション」で検索すると、

住んでいる市町村によっては住民税の試算ができます。

こちらも給料と年金の情報を入れて、

医療費控除をした場合としない場合を比較すると

節税額がわかるかもしれません^^

参考:名古屋市の場合

https://zeisim.e-civion.net/tax-project/nagoyaMenu

よくよく作成した確定申告書を見てみますと所得税を控除額が上回っております。当然還付などないですよね(^-^;

住民税のシュミレーションもあるんですね、知りませんでした。

ご丁寧にありがとうございます。

>くっきーさん

お役に立てて幸いです^^

住民税が減るといいですね!

はじめまして。教えてください。

息子の歯科矯正130万の為に医療費控除を受けたいのですが、源泉徴収税額が0円、住宅ローン控除を受けている状態です。

税務署に電話したら、源泉徴収税額が0なら還付金は0だと言われてしまいました。歯医者さんからは源泉徴収税額の話は聞いていませんでしたし、とてもショックです。これはどうにもなりませんか?

>なつののさん

こんにちは。neronaです。

残念ながら、歯医者さんは

税理士でもなければ

住宅ローン控除があることもご存じないでしょうから、

「治療費が医療費控除の対象になる」という話

と

「実際に節税できるかどうか」という話

は、別々になってしまいますね・・・>_< あとは記事のとおり、住民税の方でどこまで節税できるか、ですね。

そうなんですね。残念です(T_T)

迅速な回答をありがとうございました。

とても助かりました。