「副業でも20万円以下なら確定申告をしなくてもいい」と聞いたことがないでしょうか。

この確定申告不要制度は、年末調整をした会社員のための特別な制度です。

理由としては

- 年末調整でメインの給料に対する税金は計算されて源泉徴収されている

- 副業の所得が20万円以下なら納付される税金は少ない

- 税務署の事務手続きが少なくて済む

ので「国」が確定申告不要制度を設けています。

しかし、この制度はあまり正しく理解されているとはいえません。

次の3点がよく誤解されています。

× 副業の「収入」が20万円以下かどうかで判断

⇒「所得」で判断

× 医療費控除を受ける場合も副業部分だけ申告しなくていい

⇒ 副業の所得も申告が必要

× 住民税も申告不要

⇒住民税に申告不要制度はない

そこでこの記事ではこの3点について詳しく解説します。

もくじ

収入ではなく「所得」20万円以下に注意

確定申告が不要になるのは「副業の所得が20万円以下」の場合です。

「収入(売上)」のことではありません。

所得というのは「収入」から「必要経費」を引いた後の金額で「利益」といった方が分かりやすいでしょうか。

(例)収入21万円-必要経費2万円=所得19万円

もし収入が20万円を超えても、必要経費を引いて20万円以下になれば確定申告不要制度が利用できます。

さらに具体的に書くと次のような場合です。

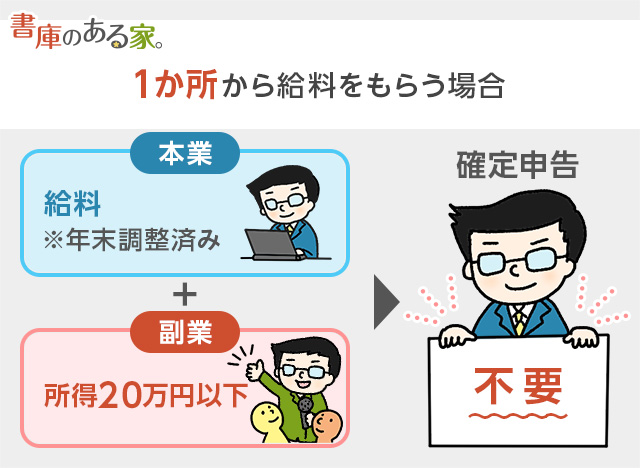

(1) 1か所から給料をもらう場合

多くの人はこれに該当すると思います。

給与所得・退職所得を除く所得(副業)が20万円以下の人が対象になります。

(例)

- 本業:給料をもらっていて年末調整済み

- 副業:所得19万円

⇒副業の所得が20万円以下のため申告不要です。

(2) 2か所以上から給料をもらう場合

2か所以上から給料をもらう場合には、ふつう確定申告が必要です。

ただし、副業として

- 年末調整をされなかった給料の収入金額(所得ではない点に注意)

- 雑所得など給与所得・退職所得以外の所得

の合計額が20万円以下の人は申告不要です。

(例1)2か所から給料をもらっている場合

- 本業(給料):年末調整済み

- 副業(給料):収入21万円

⇒副業(給料)の収入が20万円を超えるため申告が必要です。

- 本業(給料):年末調整済み

- 副業(給料):収入19万円

⇒副業(給料)の収入が20万円以下のため申告不要です。

(例2)さらに給料以外の副業もしている場合

- 本業(給料):年末調整済み

- 副業(給料):収入12万円

- 副業(その他):所得5万円

副業(給料)の収入12万円+副業(その他)の所得5万円=17万円で20万円以下のため申告不要です。

(参考)

このほか、例外として次のいずれにも該当する場合も申告不要になります。

- 「給与所得の収入金額」から「各所得控除(雑損控除・医療費控除・寄附金控除・基礎控除以外)の合計額」を差し引いた金額が150万円以下

- 「所得(給与所得・退職所得以外)」が20万円以下

公式 国税庁「給与所得者で確定申告が必要な人」

関連 2か所から給料をもらっている人の年末調整・確定申告・住民税の注意点

確定申告をする場合は「副業の所得」も全部申告が必須!

医療費控除などで確定申告をする場合は注意が必要です。

副業の所得が20万円以下でも副業分も全部申告に含めなければなりません。

例えば次の場合には会社員でも確定申告が必須のため、確定申告不要制度は利用できないのです。

(1) 医療費控除などで確定申告をする場合

- 医療費控除

- 雑損控除

- ふるさと納税(ワンストップ特例申請対象外)

- 初年度の住宅ローン控除

などにより確定申告をする場合は、確定申告不要制度の対象外です。

【誤り】

- 医療費控除:還付を受ける

- 副業:所得20万円以下だから確定申告不要

⇒良いところどりはできない。

【正解】

- 医療費控除:還付を受ける

- 副業:所得20万円以下でも申告に含めて課税

国税庁の公式見解にも次のように書かれています。

しかし、この規定は確定申告を要しない場合について規定しているものであり、確定申告を行う場合にも、この20万円以下の所得を申告しなくてもよいという規定ではありません。

公式 国税庁「給与所得者で確定申告が必要な人」

医療費控除などで還付を受ける金額があまりに小さい場合は、そもそも確定申告をしない方が有利になる場合もあるのでご注意ください。

(2) 年収2,000万円超の人も対象外

会社員でも年収2,000万円を超える人は確定申告の義務があります。

確定申告不要制度の対象外です。

(3) 同族会社の役員は要注意

次の両方に該当する場合は、確定申告不要制度の対象外です。

- 同族会社(主に家族が株主の会社)の役員や親族

- その同族会社から給料だけでなく貸付金の利子や資産の賃貸料などを受け取っている人(所得20万円以下かどうかは無関係)

住民税に20万円以下の申告不要制度はない!

ここまでは所得税についてみてきましたが、最後に住民税についても確認します。

(1)「住民税の申告」が必要

個人は所得税と住民税の2種類の税金がかかります。

- 所得税:国(税務署)

- 住民税:都道府県・市区町村

「所得税」の確定申告には確定申告不要制度がありますが、「住民税」の申告にはこの制度はありません。

申告不要にすると、手続きをしないだけでなく本来払うべき税金も払わなくていいことになります。

しかし地方としては住民税は貴重な税収なのでそれでは困ります。

少しでも税収を確保するために申告不要制度は設けられていないのです。

そのため副業の所得が20万円以下だとしても

- 所得税:税務署への確定申告・納税は不要

- 住民税:市区町村に申告・納税が必要

と税金ごとに取扱いが異なります。

「住民税の申告書」は自分が住んでいる市区役所・町村役場で入手しましょう。

住んでいる市区町村のホームページでも案内があるのでご確認ください。

※所得税の確定申告をしている場合は、税務署から市町村に情報が回るので、住民税の申告は不要です。

(2) ふるさと納税のワンストップ特例申請が無効に!

ふるさと納税のワンストップ特例申請は、所得税の確定申告または住民税の申告をすると無効になります。

したがって、住民税の申告をする場合にはふるさと納税も全部含めて申告しましょう。

関連 ふるさと納税のワンストップ特例申請後に確定申告で医療費控除をするときの注意点

まとめ

会社員で副業をしている人は、次のような場合に確定申告が必要です。

- 副業の所得(=収入-必要経費)が20万円を超える

- 医療費控除・住宅ローン控除などで確定申告をする

- 給料年収が2,000万円を超える

- 同族会社の役員や親族で、貸付金の利子や資産の賃貸料をもらっている

所得税で確定申告が不要な場合でも、住民税は別途申告が必要な点にも注意しましょう。

不安な方は最寄りの税務署や自分が住んでいる市町村に確認をすることをおすすめします。