配偶者に「パート収入」も「年金」も両方ある場合でも、条件を満たせば配偶者控除(または配偶者特別控除)はできます。

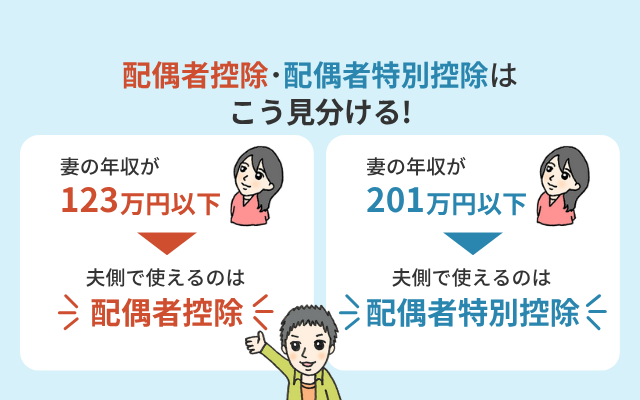

ではどういう場合に条件を満たすかですが、よく見る

- 123万円の壁(配偶者控除)※

- 201万円の壁(配偶者特別控除)

は「給料だけ」がある場合に使える判定方法です。

※令和6年分までは年収103万円以下でしたが、令和7年分から「年収123万円以下」に引き上げられています。

一方、年金も同時にもらっている場合にはこの判定方法は使えません。

パート収入も年金もある場合、給与と年金の「所得」をそれぞれ計算して、合算して判定します。

所得は給料収入から給与所得控除を、年金収入から公的年金等控除を引いた金額です。

このとき、基礎控除や生命保険料控除などは引かない点に注意が必要です。

この記事で計算方法や計算例を詳しく見ていきましょう。

関連 配偶者控除と配偶者特別控除の条件と違いは?妻や夫を扶養にして節税しよう!

もくじ

パート収入も年金もある場合の判定方法

年金と給料の両方がある場合には「所得」を計算して判定します。

- 配偶者控除:所得58万円以下※

- 配偶者特別控除:所得58万円超133万円以下

※令和6年分までは所得48万円以下でしたが、令和7年分から「所得58万円以下」に引き上げられています。

配偶者の所得が133万円以下なら、配偶者控除または配偶者特別控除が利用できます。

※この他に「本人の所得1,000万円以下」という「本人に対する所得制限」もあります。

所得とは「収入」から「必要経費」を引いた金額の合計です。

しかし給料や年金の場合は実際に使った必要経費ではなく

- 給与所得控除

- 公的年金等控除

を差し引きます。

次でそれぞれ詳しく説明します。

給料の所得は?

給料は「給与所得控除」を利用して計算します。

- 所得=給料収入-給与所得控除(最低65万円)

給与所得控除は次のように給料収入に応じて異なります。

| 給料収入(A) | 給与所得控除 |

| 190万円以下 | 65万円 |

| 360万円以下 | A×30%+8万円 |

根拠 国税庁「給与所得控除」

※令和7年分から最低控除額が55万円から「65万円」に引き上げられています。

例えば年収120万円なら

- 120万円-給与所得控除65万円=所得55万円

になります。

年金の所得は?

年金は「公的年金等控除」を利用して計算します。

- 所得=年金収入-公的年金等控除

このとき「遺族年金」は非課税なので年金収入に含みません。

「公的年金等控除」は、年金をもらうときの年齢に応じて2種類に分かれます。

年金に対する所得の「速算表」がありますが、計算の手間を省くためにわかりやすく表にしました。

■65歳未満

| 年金収入(B) | 所得 |

| 60万円以下 | 0円 |

| 130万円未満 | B-60万円 |

| 410万円未満 | B×75%-27万5千円 |

■65歳以上

| 年金収入(B) | 所得 |

| 110万円以下 | 0円 |

| 330万円未満 | B-110万円 |

| 410万円未満 | B×75%-27万5千円 |

根拠 国税庁「公的年金等の課税関係」

給料と年金が両方ある場合の所得

上記で計算した所得の合計です。

この合計金額が10万円を超える場合は、さらに所得金額調整控除として「10万円」を引くことができます。

<算式>

所得金額調整控除額=給与所得※+年金所得※-10万円

※10万円を超える場合は10万円

※計算結果がマイナスの場合は控除なし

基礎控除や生命保険料控除は引かない!

「所得」を計算するときは、基礎控除や生命保険料控除・社会保険料控除などは引きません。

控除できるのは給与所得控除と公的年金等控除だけです。

給料と年金がある場合の具体例

例1)給料60万円、年金120万円、61歳

会社員Aさんの奥様Bさん(61歳)は、次の年金と給料を1年間でもらいました。

- 給料:60万円

- 年金:120万円

(1) 給与所得控除

給料収入190万円以下:65万円

給料60万円-65万円=所得0円(マイナスは0円)

(2) 公的年金等控除

65歳未満で年金収入130万円未満:60万円

年金120万円-60万円=所得60万円

(3) 所得金額調整控除

給与所得0円+年金所得10万円※-10万円=0円(控除なし)

※10万円を超えるので10万円

(4) 所得の合計

給与所得0円+年金所得60万円-所得金額調整控除0円=所得60万円

所得58万円超133万円以下なので、配偶者特別控除の対象です。

例2)給料90万円、年金112万円、66歳

会社員Aさんの奥様Bさん(66歳)は、次の年金と給料を1年間でもらいました。

- 給料:90万円

- 年金:112万円

(1) 給与所得控除

給料収入190万円以下:65万円

⇒給料90万円-65万円=所得25万円

(2) 公的年金等控除

65歳以上で年金収入330万円未満:110万円

⇒年金112万円-110万円=所得2万円

(3) 所得金額調整控除

給与所得10万円※+年金所得2万円-10万円=2万円

※10万円を超えるので10万円

(4) 所得の合計

給与所得25万円+年金所得2万円-所得金額調整控除2万円=所得25万円

所得58万円以下なので、配偶者控除の対象です。

配偶者本人の税金はどうなる?

ここまでは配偶者控除・配偶者特別控除の対象になるかどうかの判定方法を見てきました。

あわせて配偶者本人の税金(所得税・住民税)についても見てみましょう。

「所得」の計算と違って、基礎控除や生命保険料控除・社会保険料控除などがあれば引けます。

例1)給料50万円、年金120万円、61歳

上で計算したように所得の合計=60万円です。

さらにここから基礎控除と生命保険料控除・社会保険料控除などを引きます。

もし基礎控除だけしか引けない場合は

- 所得税:60万円-基礎控除95万円=0円(マイナスは0円)

- 住民税:(60万円-基礎控除43万円)×10%(一律)=1.7万円

- 合計:1.7万円(年間の負担)

です。

※基礎控除は所得税95万円、住民税43万円

例2)給料90万円、年金112万円、66歳

上で計算したように所得の合計=25万円です。

基礎控除95万円(住民税43万円)を引くとマイナスになるので、所得税も住民税も課税される部分はありません。

税金は0円になります。

まとめ

パート収入も年金もある場合は、給料と年金のそれぞれで「所得」を出して計算します。

配偶者控除や配偶者特別控除の詳細については次の記事もあわせてお読みください。

関連 配偶者控除と配偶者特別控除の条件と違いは?妻や夫を扶養にして節税しよう!

※年末調整書類の書き方は次の記事をお読みください。

17 件のコメント

はじめまして。

お尋ねしたいのですが、年金+パート収入のある親を扶養したい場合も、配偶者と同じ考え方(控除額の金額)でよろしいのでしょうか。

母69才、年金39万円/年、130万円(支払金額)、所得控除後の金額48万3千円です。

会社からは、健康保険の扶養にはなるが、所得税の扶養にはならないと言われました。

103万円未満に調整すれば所得税の扶養になるそうです。

よろしくお願い致します。

>あきさん

こんにちは。neronaです。

税理士なので具体的な金額をもとにした相談には法律上のれませんが、

扶養控除は配偶者控除と同じ「所得48万円」で判定します。

配偶者特別控除みたいに所得48万円を超えた時の特例はありません。

また、この「所得」というのは記事の中にあるとおり、

所得控除をする「前」です。

給料の場合は給与所得控除55万円があるので、年収103万円を超えると扶養控除は使えません。

「103万円未満に調整すれば所得税の扶養になる」というのはそういう意味かと思います。

さっそくのご返信ありがとうございます。

よくわかりました。

助かりました。

最後パートの時間数削減しないといけないのかどうかわからないので助けてください。62歳、年金とパート収入があります。

年金額104万、計算だと年金控除は60万ありますよね。

10月までのパート収入が83万あります。

11月は8万ありそうです。12月は削減しないといけませんか。

給与の控除は、55万ですよね。ただ130万の壁。社会保険料の方はどうなるのでしょう。混乱してわからなくなってます。

教えてください。

>アルアリ礼子さん

おはようございます。neronaです。

社会保険については必ずご主人様とご自身のそれぞれの

勤務先に対して条件をご確認ください。

というのも税金は全国統一ルールですが、

社会保険は勤務先ごとに加入している健康保険組合などが

異なるため、一律に判断できません。

130万円の壁というのも実際には月単位で判断しているケースが

多いので、年間で130万円におさえても意味がない場合もあります。

早速のお答えいただき、本当にありがとうございました。最初に就職した折、主人の会社の総務の方に150万までは大丈夫と言われました。ただ主人が11月末に退社し、12月より別の会社に転職します。

私の方の会社は11月働いた分が、12月10日に12月分として入ります。

もう気にしなくても大丈夫でしょうか。

>アルアリさん

「150万円」というのはふつうは「税金」の話で社会保険とは無関係なので、

転職される別の会社ではどう取り扱っているかご確認することをおすすめします。

最近は社会保険も財源の関係で扶養の判定が厳しくなっているので、財源が少ない

健康保険組合に加入している会社だと、何があるか分かりませんので。

お手間だとは思いますが、確認された方が安心材料になるかと思います。

何度も申し訳ありません。

丁寧なお答えをありがとうございます。私の所得というのは、年金104万で年金控除が60万なので、44万、パートの収入が12月まででちょっと多く見積もって98万とすると、給与の控除は55万なので、43万。

44万(年金)と給与43万を足したもの、87万が、今年の所得とみていいのでしょうか。だとすると、社会保険料も130万には届かないので大丈夫なのでしょうか。

この考え方で間違ってないでしょうか。

年金とパートの場合はこの考え方で、いいのでしょうか。これで主人の扶養の控除も受けれるし、社会保険も大丈夫と思っていいのでしょうか。

何度もすみません。不安で。

>イトウレイコさん

申し訳ありません。

そこまで具体的なご相談は、私が受けられるレベルを超えているため回答できません。

税金の計算はたとえ無料でも税理士以外が行うと法律違反になる点、

社会保険はご自身とご主人様の勤め先でなければ判断できない点、

ご了承ください。

年収と所得の差を確認しました。

おっしゃるように扶養になるかどうかは転職先に聞くことにしました。この場合私の年金は104万なんでそれは別にして、パートの収入を月額や日額で定めてるんですね。それも組合によって異なるんですね。

勉強させてもらいました。

親切丁寧なご回答に感謝しています。

>アルアリさん

お役に立てず申し訳ありません。

安心できる回答がくることを祈っております。

はじめまして。

いつも参考にさせていただいております。

平成30年分 給与所得者の配偶者控除等申告書についてお教えください。

配偶者に年金収入がある場合について

用紙裏面 3雑所得

その年中の公的年金等の収入金額(A)から控除額を計算して

雑所得(3)の所得金額(a-b)に記入で良いですか?

必要経費等(b)とは、具体的に・・

扶養親族の場合、公的年金等の収入金額65歳以上は158万円以下

65歳未満の場合は108万円以下が該当とあります。

用紙裏面 3雑所得

その年中の公的年金等の収入金額(A)では158万円を超えて計算式があります。

配偶者控除と扶養親族の控除がごっちゃになっていると思いますが、年金収入がある場合の

配偶者および扶養親族の記入方法を教えてください。

どうぞ、よろしくお願いいたします。

>そうさんへ

こんにちは。neronaです。

まず「配偶者」の場合とのことですので「扶養親族」に関することは全部無視してください。

わけがわからなくなります。

▼配偶者控除等申告書

年金収入の場合は「必要経費等(b)」が「控除額(公的年金等控除額)」に該当します。

年金収入から控除額を引くと所得になります。

▼扶養控除申告書

年金収入-控除額=所得が85万円以下の場合に「源泉控除対象配偶者」に該当するので、

その場合に記載します。

ただ、あくまで一般論しかお答えできないため、さらに具体的な点については勤め先に

ご確認することをおすすめします。

neronaさん

ご回答いただきありがとうございます。

「必要経費等(b)」が「控除額(公的年金等控除額)」に該当するとのこと。

理解できました。

「平成30年分 年末調整のしかた」

P13 扶養親族 を先に読んでしまったため、混乱しました。

ありがとうございました。

>そうさん

お役に立てて幸いです。無事還付されることを祈っております^^

基礎控除は考慮されないのでしょうか?

>J.B.さん

こんばんは。neronaです。

そのとおりで基礎控除は考慮しません。

他にも生命保険料控除・社会保険料控除など「所得控除」は考慮しません。