配偶者の年収が123万円超201万5,999円以下の場合には「配偶者特別控除」の対象になり、年収160万円超から控除できる金額が少なくなります。

さらに201万6,000円以上になると配偶者特別控除も対象外のため201万円の壁と呼ばれています。

この記事では年収160万円超201万5,999円以下の場合の妻と夫の年末調整書類の書き方をまとめました。

夫婦で年末調整書類を書くときの参考にしてください。

今回は年収201万5,999円以下の方を「妻」にしていますが、夫が年収201万5,999円以下の場合も同じです。

夫と妻を入れ替えてお読みください。

※年収160万円以下の場合は、次の記事をお読みください。

関連 年収123万円以下

※年末調整のまとめ記事はこちらです。

もくじ

妻が年末調整で提出すべき書類

【必須】

- 扶養控除申告書(令和7,8年分)

- 基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書

【任意】

- 保険料控除申告書

- 住宅借入金控除申告書

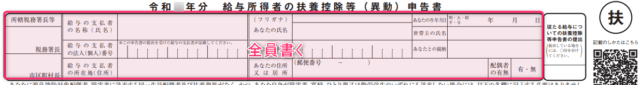

妻の扶養控除申告書【必須】

妻の扶養控除申告書は、令和7,8年分ともに1番上の自分の基本情報(氏名・住所・生年月日など)の欄のみ記載します。

※妻本人に障害がある場合は「C 障害者」の「本人」の欄に記載することで妻が障害者控除の対象になるので、その場合は記載が必要です。

関連 扶養控除申告書の書き方

※令和7年分から簡易版が登場しました。前年と内容が変わっていない場合は、氏名・個人番号・住所と右側のチェックだけでOKです。

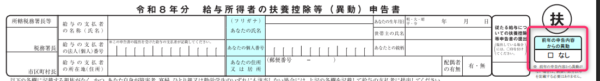

妻の基礎控除申告書【必須】

「基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」という長い名前の書類のうち、自分の基本情報(氏名・住所・生年月日など)の欄と左上の「基礎控除申告書」の部分だけ書きます。

今回は給料だけ(年収160万円超201万5,999円以下)で他に所得(収入)がない場合の前提です。

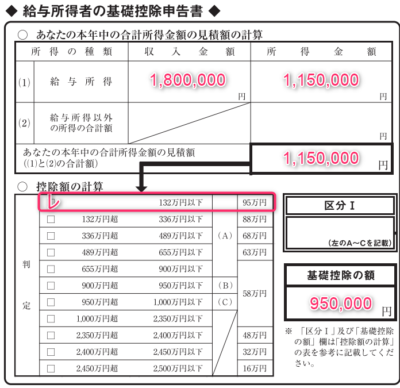

- 「(1) 給与所得」の「収入金額」:年収の見積額

- 「(1) 給与所得」の「所得金額」:下記の計算表で計算

- 判定:「900万円以下(A)」に「レ」

- 区分Ⅰ:記載不要

- 基礎控除の額:「480,000」円

- 本人定額減税対象に「レ」※記載不要の可能性もあります。

(参考)「(1) 給与所得」の「所得金額」の求め方

190万円以下の場合は「65万円」を引くだけです。

190万円を超える場合は、次の計算式で計算します。

(1) 年収÷4(千円未満切捨て)

(2) (1)×2.8-8万円

(具体例)年収200万円

(1) 200万円÷4=50万円(千円未満切捨て)

(2) (1)×2.8-8万円=132万円

<参考(左は年収)>

- 170万円⇒所得105万円

- 180万円⇒所得115万円

- 190万円⇒所得125万円

- 200万円⇒所得132万円

年収200万3,999円以下の場合、「判定」は1番上の「□ 132万円以下」の「□」にレをします(基礎控除の額=95万円)。

年収200万4,000円以上の場合は、「□ 132万円超 336万円以下」の「□」にレをします(基礎控除の額=85万円)。

(具体例)年収180万円

※「区分Ⅰ」は、書く必要はありません。

関連 基礎控除申告書等の書き方

妻の保険料控除申告書と住宅借入金控除申告書【任意】

いずれか当てはまるものがある場合だけ、提出します。

- 生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除(iDeCo)⇒保険料控除申告書

- 住宅ローン控除(2年目以降)⇒住宅借入金控除申告書

年収160万円超201万5,999円以下の場合、所得税と住民税が発生します。

控除を受けることで節税になるので提出しましょう。

書き方については次の記事をお読みください。

関連 保険料控除申告書

夫が年末調整で提出すべき書類

【必須】

- 扶養控除申告書(令和7,8年分)

- 基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書

【任意】

- 保険料控除申告書

- 住宅ローン控除申告書

夫の扶養控除申告書【必須】

夫の扶養控除申告書は「A 源泉控除対象配偶者」の欄が記載不要です。

源泉控除対象配偶者は妻の年収160万円以下の場合に記載するためです。

それ以外の欄について、扶養している子どもなど、当てはまる人がいれば記載してください。

※前年と内容が変わっていない場合で簡易版を使えるときは、氏名・個人番号・住所と右側のチェックだけでOKです。

書き方は次の記事をお読みください。

関連 扶養控除申告書

Q. 令和7年と8年で妻の年収見込みが異なる場合は?

例えば育休の方が年明けから職場復帰して、年収が変わるような場合があります。

「A 源泉控除対象配偶者」は年収160万円以下の場合が対象のため、年収見込みが異なると次のようになります。

- 令和7年分:年収見込み100円⇒Aに記載

- 令和8年分:年収見込み180万円⇒A欄は記載不要

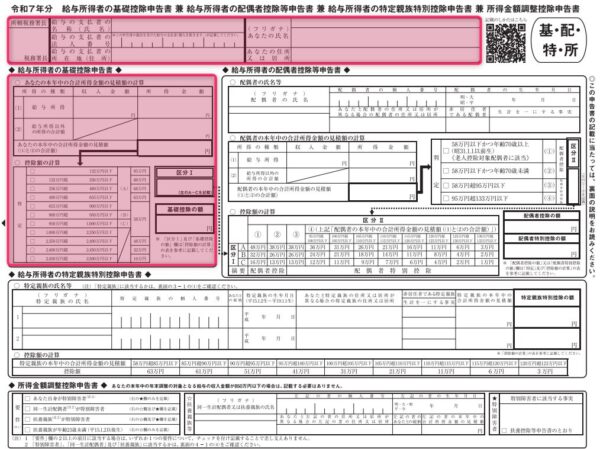

夫の基礎控除申告書等【必須】

次に「基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」を書きます。

この書類は内容が複雑なため、書き方は次の記事をお読みください。

関連 基礎控除申告書等の書き方

夫の保険料控除申告書と住宅借入金控除申告書【任意】

いずれか当てはまるものがある場合だけ、提出します。

- 生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除(iDeCo)⇒保険料控除申告書

- 住宅ローン控除(2年目以降)⇒住宅借入金控除申告書

書き方は次の記事をお読みください。

関連 保険料控除申告書

※年末調整のまとめ記事はこちらです。

2 件のコメント

初めまして。

本当にわかりやすい説明をいただき感謝感激です。

おたずねなのですが、年収201万円以下のパート・アルバイトの場合の夫婦の年末調整書類の書き方【令和2年分】の妻の基礎・配偶者・所得金額調整控除申告書【提出必須】の基礎控除額が1,050,000円はどのように算出するのでしょうか。よろしくお願いいたします。

>臼井弘美さん

こんばんは!neronaです。

105万円の部分、その上をこぴぺしてしまってますね>_< ご指摘ありがとうございます!修正して修正した旨も明示しました。