原則、外構工事費用は住宅ローン控除の対象外です。

ただし、外構工事費用が「同一業者」から購入した金額の割合が「1割未満」なら対象という特例があります。

この記事では外構工事費用に対する住宅ローン控除の取扱いについて解説します。

住宅ローン控除の申請方法や条件は次の記事をお読みください。

関連 住宅ローン控除の確定申告書の書き方と申請方法を徹底解説

関連 住宅ローン控除の条件は?新築・中古住宅購入で減税を受けるための12のポイント

これから外構工事業者を選ぶ場合には、次の記事を参考にしてみてください。

住宅ローン控除ができなくても、それを上回る節約になるかもしれません。

関連 外構工事の業者はどう選ぶ?一条工務店で家を建てた私の7つの体験談

もくじ

外構工事費用は住宅ローン控除の対象外が原則!

住宅ローン控除とは、「住宅」に対する「ローン」を借りた場合に「利息の負担」を軽くするために税金を「控除(減税)」してくれる仕組みのことです。

住宅ローン減税とも言います。

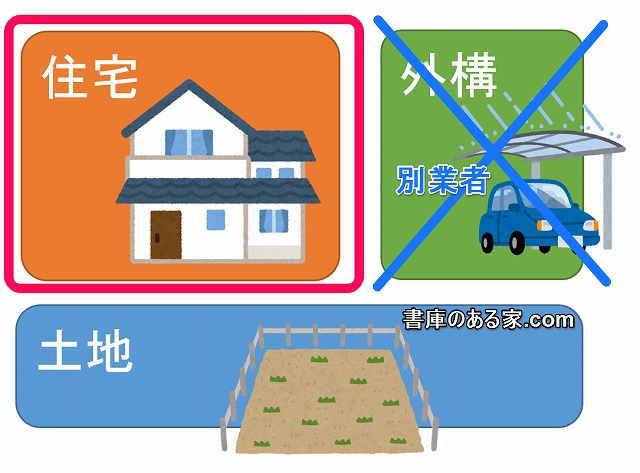

したがって住宅以外の「土地」や「外構工事」は原則として、住宅ローン控除の対象外です。

ただし「土地」については

- 分譲住宅は「住宅と土地」をセットで購入するときに住宅ローンを借りる

- 注文住宅も「土地」を買ってから「住宅」を建築するときに住宅ローンを借りる

のが一般的です。

そのため「住宅」の購入と一緒の場合、または建築を前提にする場合に限り、「土地」に対する住宅ローン部分も住宅ローン控除を認めています。

仮に「土地」だけ住宅ローンを組めたとしても住宅部分がないので住宅ローン控除の対象外になります。

一方、「外構工事」については、原則として住宅ローン控除を認めていません。

「同一業者」から「1割未満」なら控除の対象!

ただし、この話には続きがあります。

国税庁のタックスアンサー(よくある質問と回答)では、次のように「住宅と同じ業者」から「住宅と外構工事の合計の1割未満」ならOKという取扱いがあります。

国税庁「門や塀等の取得対価の額」

【照会要旨】

門や塀等の取得対価の額は、家屋の取得等の対価の額に含まれますか。

【回答要旨】

家屋と併せて同一の者から取得する門や塀等で、その取得等の対価の額が僅少と認められる場合には、その門や塀等の取得等の対価の額を家屋の取得等の対価の額に含めて差し支えありません。

住宅借入金等特別控除の計算に当たっては、その住宅借入金等の合計額が家屋等の取得等の対価の額を超える場合には、その家屋等の取得等の対価の額を基として計算することとされており、この家屋の取得等の対価の額には、門、塀等の構築物、電気器具、家具セット等の器具、備品又は車庫等の建物(以下「構築物等」といいます。)の取得等の対価の額は含まれないのが原則です。

しかし、家屋と併せて同一の者から取得する構築物等については実務的にその区分計算が困難であることや、それを厳密に区分することは取引の実情にそわないこととなる場合が想定されるため、家屋と併せて同一の者から取得する構築物等で、その取得等の対価の額が僅少と認められる場合には、その構築物等の取得等の対価の額を家屋の取得等の対価の額に含めて差し支えないこととされています。

なお、この場合の「僅少と認められる」かどうかは、家屋そのものの取得等の対価の額の多寡にもよるので一概にはいえないものの、通常、門、塀等の取得等の対価の額が、家屋そのものの取得等の対価の額と門、塀等の取得等の対価の額との合計額の10%に満たないといったような場合には、これに該当すると考えられます。

あくまで住宅ローン控除は、「住宅」のみで、「門、塀等の構築物」といった外構工事については認められないというのが原則です。

※正確には、「電気器具、家具セット等の器具、備品」も合計して判定なので、照明器具やエアコンなども含めてのようですね。

しかしそうはいっても、同じ業者から購入したり建築したりする場合には、請求書を厳密に「分けられないよね」ということで、外構工事も含めて住宅ローン控除が認められています(実際には、分かれてますけどね・・・)。

本当は違うんだけど、まあ1割未満なら誤差の範囲内か、という感じでしょうか。

【注意1】外構工事の業者が「別」なら対象外

あくまで原則は対象外で、同一業者だと請求書が厳密に分けられないから例外的に認めています。

したがって「住宅の業者」と「外構工事の業者」が別々ならそもそも請求金額が分かれて住宅部分と外構工事部分は明確なので、住宅ローン控除はできません。

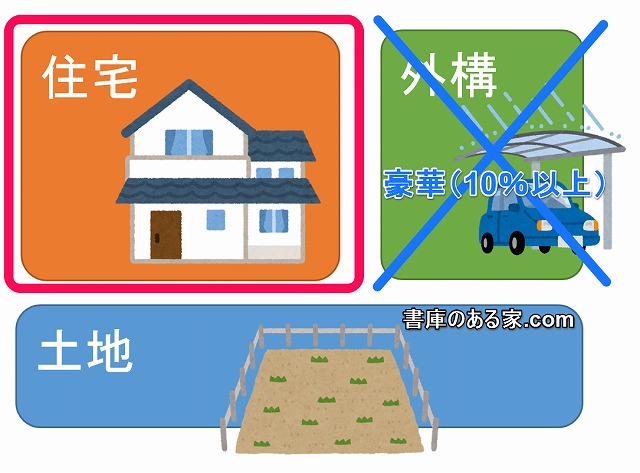

【注意2】外構工事が「豪華」なら対象外

また「家屋そのものの取得等の対価の額(住宅の金額)」と「門、塀等の取得等の対価の額(外構工事費用)」の合計額の10%に満たないことが条件になっています。

この合計額が10%以上になる場合は、「少ないとは言えない」ということになりそうです。

実際には

「この場合の「僅少と認められる」かどうかは、家屋そのものの取得等の対価の額の多寡にもよるので一概にはいえない」

とあるので、10%以上か未満かですべてスパッと割り切れるわけではありません。

しかし、外構工事費用にがっつりお金をかけると同一業者でも対象外になる可能性が高いと言えます。

まあ通常は同じ業者でやる場合には、1割未満におさまりそうな気がします。

どちらかというと注意すべきは「同一業者」かどうかでしょう。

住宅ローン控除のために同じ業者にするのは本末転倒?

さて、住宅と外構工事の業者を同じにするかどうかの判断材料で「住宅ローン控除ができるかどうか」を考える方は、ほとんどいないと思います。

それどころか、この記事自体を読む方は、もう外構工事を終わった後の方かもしれませんね。

これから外構工事の業者を選ぶ方は、住宅と同一業者よりも、別の業者にお願いした方がよりよい外構工事を住宅ローン控除のメリット以上の割安な価格でやってもらえる可能性もあると思います。

よくご検討ください。

例えば外構工事費用が30万円も安かったら、住宅ローン控除のメリットどころじゃないですもんね。