配偶者控除と配偶者特別控除は、配偶者(妻または夫)がいる場合に節税ができる制度です。

名前が似ていてややこしいですね。

この記事では配偶者控除と配偶者特別控除の条件と違いについてわかりやすく説明します。

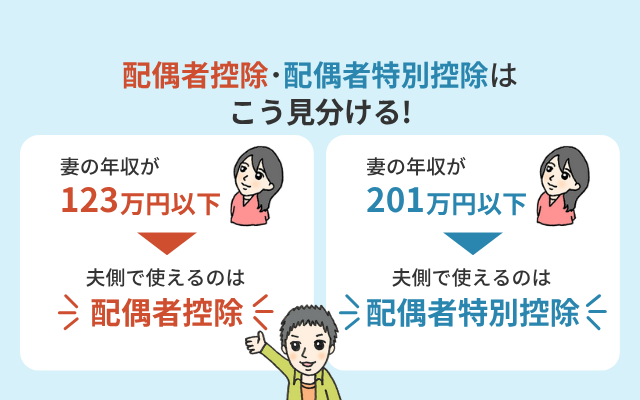

まず結論だけ書くと、配偶者が「給料だけ」をもらう人の場合

- 年収123万円以下※⇒配偶者控除

- 年収123万円超 約201万円以下⇒配偶者特別控除

という年収制限が2つの大きな違いです。

※令和7年分から20万円引き上げられています(以前は「103万円」)。

- 配偶者控除:123万円の壁

- 配偶者特別控除:201万円の壁

がある、と覚えるといいでしょう。

節税額は、所得税と住民税を合わせて5万円~11万円くらいです。

ただし「所得制限」があるので、そもそも控除できなかったり、節税額が少なくなったりする場合があります。

また、産休・育休中でも控除できる場合があるので、次の記事をお読みください。

関連 共働きでも産休・育休中は扶養に入れる!配偶者控除・配偶者特別控除で節税しよう!

※年末調整のまとめ記事はこちらです。

年末調整で受けられなかった場合は、確定申告をしましょう。

今回は「税金」の扶養に関する記事です。「社会保険」の扶養については次の記事をお読みください。

もくじ

そもそも配偶者とは?

配偶者控除も配偶者特別控除も一定の条件を満たした「配偶者」がいる場合に使うことができる節税策です。

配偶者とは、

夫から見た「妻」

妻から見た「夫」

のことです。

(1) 配偶者は「婚姻届」を出しているのが大前提

まず最初に配偶者の定義を確認しておきましょう。

配偶者は婚姻関係を結んでいる相手のことです。

結婚していること、

つまり「婚姻届」を役所に提出して法律的上の夫婦が大前提です。

内縁関係や事実婚の場合には婚姻関係がないため、残念ながらパートナーを配偶者控除の対象にすることができません。

※「社会保険の扶養」は、事実婚でも対象にできる場合があります。

(2) 「専業主”夫”」や「休職中の”夫”」も対象に

夫が「妻」を配偶者控除の対象にすることはもちろん、妻が「夫」を対象にすることもできます。

配偶者がリストラやうつ病で休職中でも、年収201万円以下なら配偶者控除または配偶者特別控除を受けられます。

配偶者控除の条件

配偶者控除の条件は、次の5つです。

- 12月31日時点で夫婦であること

- 夫婦で「生計を一」にしていること

- 事業専従者として給与をもらっていないこと

- 本人の所得1,000万円以下

- 配偶者の所得58万円以下

(1) 12月31日時点で夫婦であること

配偶者控除を受けるには12月31日時点で夫婦である必要があります。

(例)

- 9月20日結婚→12月31日時点で夫婦になっているので対象

- 9月20日離婚→12月31日時点で夫婦ではないので対象外

「結婚は「年末」までに、離婚は「年始」になってからした方が税金的には有利」

と言われるのは12月31日時点で判断しているからです。

もし年末年始に結婚を考えている場合、年内に婚姻届を役所に提出した方が控除が受けられてお得です。

逆に年末までに離婚をしてしまうと、控除が受けられなくて損をします。

(参考)

例外的に年の途中で配偶者が亡くなったときには、控除の対象となります。

- 9月20日死亡→9月20日時点で夫婦だったなら対象

12月31日時点で判定は誤りなのでご注意ください。

源泉徴収票が来たら自分で確認しましょう。

(2) 夫婦で「生計を一」にしていること

生計を一(せいけいをいつ)にしているとは、ざっくり言えば同じサイフで生活している状態です。

同居していることは条件ではないので

- 単身赴任で生活費は送金してもらっている場合

- 週末やお盆休み・年末年始などには帰宅して一緒に住んでいる場合

には条件を満たします。

(3) 事業専従者として給与をもらっていないこと

夫が自営業で年間6か月を超えて仕事を手伝っている人を「事業専従者」といいます。

青色申告者である夫から給料をもらっている場合には配偶者控除が使えません。

なお、夫が白色申告者の場合は「事業専従者になっていないこと」が条件となります。

(4) 本人の所得1,000万円以下

本人の所得制限があります。

給料のみの場合、年収850万円以下の場合は特にひっかかりません。

年収850万円超の場合は次のいずれかになります。

- 所得金額調整控除あり:年収1,210万円以下

- 所得金額調整控除なし:年収1,195万円以下

※「所得金額調整控除」については次の記事をお読みください。

関連 所得金額調整控除

(5) 配偶者の所得58万円以下

配偶者についても所得制限があります。

所得58万円以下です。

給料のみなら年収123万円以下になります(いわゆる123万円の壁)。

産休中・育休中だけ年収123万円以下になる方も控除が使えます。

次の記事もあわせてお読みください。

関連 共働きでも産休・育休中は扶養に入れる!配偶者控除・配偶者特別控除で節税しよう!

年収123万円を超える場合には、後で説明する「配偶者特別控除」の対象になります。

最近はフリーランスの方やインターネットビジネスで仕事をしている方も増えてきました。

これらは給与ではないため、

収入から必要経費を引いた金額

=所得

が「58万円以下」かどうかで判定します。

パートやアルバイトと同じで123万円まで稼いでも大丈夫だと思っている方は要注意です。

なお、年金がある場合や生命保険料控除がある場合については次の記事をお読みください。

関連 パート収入も年金もある場合も配偶者控除・配偶者特別控除はできる?

配偶者控除の節税額

配偶者控除が使えると、38万円が所得控除できます。

「え!? 38万円もお得なの!?」

と思うかもしれませんが、38万円に対して税率をかけた金額が実際に節税できる金額です。

ざっくり言うと5万円~11万円くらいの節税ができます。

「配偶者控除を受ける人(ここでは「夫」とします)」の年収に応じて、次の金額が節税額の目安になります。

| 夫の年収 | 節税額(目安) |

| 200~400万円 | 約5万2千円 |

| 500~600万円 | 約7万1千円 |

| 700~800万円 | 約10万9千円 |

※本人の年収が高い場合には、次のように控除額が減ってしまうため節税額も減ります。

| 本人の 年収※1 (所得金額) |

控除額 |

控除額 (老年※2) |

| 1,095万円以下 (900万円以下) |

38万円 | 48万円 |

| 1,095万円超 1,145万円以下 (900万円超 950万円以下) |

26万円 | 32万円 |

| 1,145万円超 1,195万円以下 (950万円超 1,000万円以下) |

13万円 | 16万円 |

※1 所得金額調整控除の対象となる場合はそれぞれ15万円を加算

※2 老年控除対象配偶者(70歳以上の配偶者)がいる場合には、控除額は表のとおり少し多くなります。

配偶者特別控除の条件

配偶者特別控除の条件も5つです。

配偶者控除と共通の条件1~4

最初の4つの条件は配偶者控除と同じです。

- 12月31日時点で夫婦であること

- 夫婦で「生計を一」にしていること

- 事業専従者として給与をもらっていないこと

- 本人の所得1,000万円以下

条件5:配偶者の所得58万円超133万円以下

配偶者控除と配偶者特別控除の違いは、この所得制限の範囲です。

- 配偶者控除:所得58万円以下(年収123万円以下)

- 配偶者特別控除:所得58万円超133万円以下(年収123万円超 約201万円以下)

いわゆる201万円の壁です。

約201万円を超えると配偶者特別控除も対象外になります。

配偶者特別控除の節税額

配偶者特別控除は複雑です。

最大38万円が所得控除できますが、本人や配偶者の所得に応じて段階的に減ります。

給料のみの場合は、次の表で年収をもとに確認してください。

<配偶者特別控除(単位:万円)>

| 配偶者の 年収 |

本人の年収※ | ||

| 1,095 以下 |

1,145 以下 |

1,195 以下 |

|

| 123超 160以下 |

38 | 26 | 13 |

| 165以下 | 36 | 24 | 12 |

| 170以下 | 31 | 21 | 11 |

| 175以下 | 26 | 18 | 9 |

| 180以下 | 21 | 14 | 7 |

| 185以下 | 16 | 11 | 6 |

| 190以下 | 11 | 8 | 4 |

| 約197以下 | 6 | 4 | 2 |

| 約201以下 | 3 | 2 | 1 |

| 約201超 | 対象外 | ||

※ 所得金額調整控除の対象となる場合はそれぞれ15万円を加算

配偶者の年収160万円以下※までは、配偶者控除と同じ38万円の所得控除が可能です(源泉控除対象配偶者に該当)。

※令和7年分から10万円引き上げられました(以前は「150万円」)。

「配偶者控除を受ける人(ここでは「夫」とします)」の年収に応じて、次の金額が節税額の目安になります。

| 夫の年収 | 節税額(目安) |

| 200~400万円 | 約5万2千円 |

| 500~600万円 | 約7万1千円 |

| 700~800万円 | 約10万9千円 |

ざっくりと5万円から11万円くらいの節税ができます。

年収160万円を超えていくと、段階的に控除額が減ります。

年収201万円を超えると配偶者特別控除の対象外です。

年末調整は「配偶者控除等申告書」の提出が必須!

年末調整で配偶者控除または配偶者特別控除を受ける場合には、「給与所得者の配偶者控除等申告書」という書類の提出が必須です。

書類の書き方については下記の記事をお読みください。

※年末調整のまとめ記事はこちらです。

36 件のコメント

1月に提出する扶養控除申告書について教えて下さい。控除対象配偶者の欄に所得が85万までの配偶者を書けると思いますが、毎月の所得税の計算で扶養人数を数える時も85万円の配偶者も数に入れることが出来るという認識でよろしいのでしょうか?

>きつねっこさん

こんばんは。neronaです。

その通りです。

平成30年から扶養控除申告書の欄が「源泉控除対象配偶者」という名前に変わりましたが、これは毎月の所得税の計算で扶養親族等の数をカウントするときに「1人」追加するために設けられている欄になります。

下記の記事もあわせてお読みください。

https://shokonoaruie.com/haigusha-teigi/

ありがとうございました!!

>きつねっこさん

お役に立てて幸いです^^

はじめまして。

配偶者特別控除について質問です。

私はパートで年間約65万円の収入があります。

主人の収入は900万円以下です。

昨日、主人が平成30年の源泉徴収票をもらってきたのですが、配偶者特別控除欄に38万円の記載がありました。

平成29年の源泉徴収票にはなかったのにどうしてなのでしょうか?

私のパート収入はここ数年は年間約65万円と103万円以下です。前年との違いは子供が16歳になり、16歳未満の扶養親族が2→1になりましたが、配偶者特別控除とは関係ないと思うのですが…。会社が間違ってるのかと心配になりました。会社に言った方がいいのでしょうか?

>のつくさん

こんばんは。neronaです。

結論から言えば「正しい」です。

平成30年から源泉徴収票の表示が変わりました。

平成29年分と見比べてみてください。

平成29年分:「配偶者特別控除の額」

平成30年分:「配偶者(特別)控除の額」

平成29年分までは配偶者特別控除は最大38万円で年収によって

金額が変動したため、その金額を表示するためにこの欄がありました。

平成30年分からは「配偶者控除」についても一律38万円ではなく

年収に応じて13万円、26万円、38万円のいずれかとなったため、

同様に表示することになりました。

そこで「配偶者控除の額」と「配偶者特別控除の額」をあわせて

「配偶者(特別)控除の額」と表現しています。

夫の年収1,120万円以下で配偶者控除の対象なら

「配偶者(特別)控除の額」の欄に「380,000円」とあるのが正解です。

配偶者特別控除について伺います。

平成30年1~3月時で配偶者給与所得が123万円超150万円以内の他に個人年金、退職所得などが有る場合は対象にならない認識で良いでしょうか。

>芳賀さん

こんにちは。neronaです。

給料以外にも収入がある場合は、

・配偶者控除:所得38万円以下かどうか

・配偶者特別控除:所得38万円超123万円以下かどうか

で判断します。

ただし退職所得は退職所得控除が大きいので税金がかかる部分がないので

入れなくていいかもしれません。

一方、給料と個人年金は「所得」をそれぞれ計算して合計して、上記の範囲内かどうか

判定します。個人年金の所得の計算がやっかいですね。

下記の計算サイトが正確なのか検証できていませんが、手計算したときに

合っているかどうか確認するのに使えるかもしれません。

https://keisan.casio.jp/exec/system/14357970764309

なお、税理士ではないので具体的な計算はできない点、ご容赦ください。

今年になりパート123万の壁にぶつかりました。

130万迄 働いていたのに、123万迄になったとは

この7万の収入の違いは 大きいのか そうでないのか、よくわからなくなってしまいました。

7万もあれば ちょっと贅沢な旅行が出来ます。

主人の収入は 210万ほどです。

123万に 抑える方がいいのか 来年の事もあり

教えていただけると嬉しいです。

>ワインさん

こんにちは!neronaです。

一般的には「社会保険」のいわゆる130万円の壁を目安にすれば

よろしいかと考えます。

例えば123万円と124万円とでは配偶者特別控除ができるかできないかに

なりますが、その控除額は1万円です。ここに税率をかけるので

所得税5%+住民税10%なら1,500円の節税です。

123万円⇒夫で▲1,500円節税

124万円⇒124万円より1万円多い。夫で配偶者特別控除はなし。1万円増えた分に対する自身の税金が+1,500円

⇒+8,500円の手取り増加

分かりづらくて申し訳ないですが、124万円の方が123万円のときに比べて8,500円-1,500円=7,000円手取りが増えます。

130万円の壁は毎月の給料によってルール化されている場合もありますが、

ひとまず税金のことは考えずに130万円まででキープするのがよろしいかと考えます。

お返事ありがとうございます!

やっぱり狭間ですよね。

今の職場では座ってるだけというのが合っている様なスキルアップを望めない職場です。今年小学生と中学生、来年には高校生になる子供の用事がおちつくまでの何年かを損なくしたいと考え、質問させていただきました。150万までと155万の働く利益を比べた時大差ないのでしたら、150万までで働き控えをした方が子供の用事に振り回されながらも平日が休めるので、そちらの安らぎを優先しようと考えています。わかりやすいお返事ありがとうございました!契約更新の際話してみます。

わかりやすいお返事ありがとうございました。

>ちかさん

なるほど!そういうご事情でしたら「時間」をとるのも大事ですね^^

時間の使い方に関しては『エッセンシャル思考』という本があっておススメです。

「漫画」は特にわかりやすいので、ご興味があれば読んでみてください。

わざわざお返事ありがとうございます!

おすすめの本読んでみます^ – ^

ありがとうございました!

>ちかさん

ぜひぜひ^^

こんにちは。

教えてほしいのです。

今日給6790円のフルで働いているのですが子供の用事などが重なり年間有給を使って225日くらいの出勤です。1527750円の年間所得プラス課税対象交通費は年間30000円くらいなのですが、夫の配偶者特別控除を満額受けるように年間所得を150万まで6万ほど落とした方が得ですか??職場の契約更新の時期もあり、質問させていただきました。

教えてください。よろしくお願いします。

>ちかさん

こんにちは!neronaです。

一般的には130万円から150万円のゾーンは、税金と社会保険料を

総合的に考えると手取り額が減少する「谷間」のゾーンとなります。

まさに「153万円」くらいがちょうど損益分岐点です。

(参考)配偶者控除拡大 妻が「○万円の壁」超えて働く利点は

https://style.nikkei.com/article/DGXMZO11493970Q7A110C1PPD001

また、良くこういうご質問をいただくときにお話しするのですが、

これからの人生は多くの人が「働く時間」が長くなっていくので、

「働く」ことを減らすよりは積極的に増やすことが、たとえ金銭的に

損をする面が多少あったとしても長い人生の中では「キャリア」という

意味で重要になるのではないかと思うところです。

丁寧な返答ありがとうございました。

とてもわかり易かったです。

いろいろと調べて自分なりに計算してみるのですが、夫の所得税・自分の所得税・住民税…何をすると(しないと?)どれだけ節税になるのかがなかなか分からなかったのですが、スッキリしました。

本当にありがとうございました。

>まつりさん

いえいえ。所得税と住民税の両方を考えるべきところなのに

わかりづらかったので、こちらこそ助かりました。

今後もご不明な点があれば、お気軽にコメントいただけますと、

私も大変助かります^^

はじめまして。

パートでの働き方が変わりどのように働くのが得策なのかを調べていたところこちらに行き着きました。

いろいろなページを見させていただいて自分なりになんとか解釈出来てきたつもりではいるのですが、こちらのページでどうしても分からないものがあったので申し訳ありませんが教えていただけたらと思いコメントさせて頂きます。

節税額の目安の部分ですが、

年収とは税込収入ということでしょうか?

節税額の内訳も教えていただけると助かります。

というのも、私の計算だと税込年収で600万円くらいだと課税対象額がだいたい200万~300万位になって税率10% 。控除額38万円の10% 3万8千円が節税額になるのかな?と思ったのですが、後1万4千円の節税分はどこから来るのかと…。

考え方が全く違うのかもしれないのですが。

仕事場で周りのパートの方にも伝えられたらと思うので(役職上)回答して頂けたら幸いです。

よろしくお願いします。

>まつりさん

こんばんは。neronaです。

お読みいただきありがとうございました。

年収は税込年収で書いてますし、年収600万円で3万8千円というのは同感です。

住民税は税率10%で固定、所得税の税率を次のように見積もっているからですね。

年収200万円~400万円

38万円×約5%=約1万9千円

33万円×10%=3万3千円

計 約5万2千円

年収500万円~600万円

38万円×約10%=約3万8千円

33万円×10%=3万3千円

計 約7万1千円

年収700万円~800万円

38万円×約20%=約7万6千円

33万円×10%=3万3千円

計 約10万9千円

計算経過を省略してしまったので、本文にも追記しました^^

ご指摘ありがとうございました。