住宅ローン控除の条件に「自己の居住の用に供すること」があるので、

自分が住まない住宅

は対象外です。

もともと住宅ローン控除は

「自宅の購入を税金面から助ける」

ためにできた制度です。

衣食住のうち「住」は大きな金額を占めるため、国がバックアップしているわけですね。

さらに住宅にはいろんな会社が関わる一大産業なので、経済政策的な面もあります。

とはいえ自分が住まない住宅についてまで住宅ローン控除を認めると制度の趣旨に反します。

自分が住んでいないとすべてアウトかというとそうではなく、

「仕事でやむを得ず単身赴任」

になっている場合など例外もあります。

そこでこの記事では、よくあるパターンをまとめました。

関連 住宅ローン控除の条件は?新築・中古住宅購入で減税を受けるための12のポイント

もくじ

「住宅を売却した年」は住宅ローン控除の対象外

住宅ローン控除は「自宅購入」を促進するものなので、住宅ローンを組む本人がその家に住むことが前提になっています。

重要な条件は次の2つです。

- 購入日から6か月以内に居住

- その年12月31日まで引き続き居住

基本的に期間は住民票で判断されます。

このうち「その年12月31日まで引き続き居住」という条件は毎年確認します。

例えば年の途中で家を手放せば、その年の住宅ローン控除は受けられません。

住宅ローン控除に日割り計算はありません。

そもそも売却により住宅ローンを完済することも多いかと思いますが、「年末時点」で住んでいる家自体がなくなっているため対象外になります。

関連 固定資産税と住宅ローン控除は12月入居と1月入居のどっちが得?

親や子どもが住むために住宅ローンを組んだ場合は?

親子で住宅ローンを組んで同居する場合には親も子も住むのでそれぞれで住宅ローン控除を受けることができます。

しかし

- 「親」が住宅ローンを組んで「子だけ」が住む場合

- 「子」が住宅ローンを組んで「親だけ」が住む場合

はどうなるでしょうか?

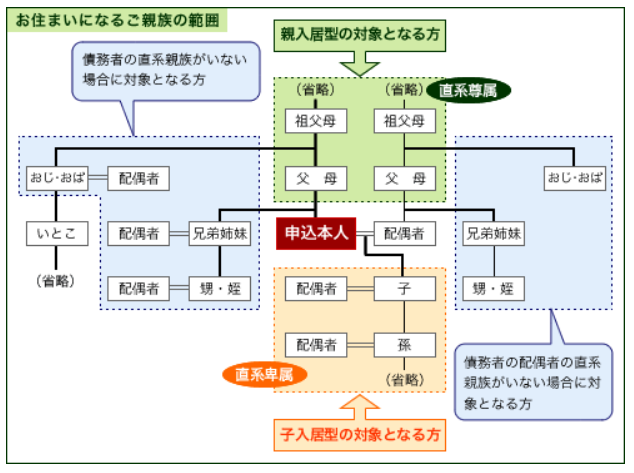

例えばフラット35では「親入居型(親が住むための家)」と「子入居型(子どもが住むための家)」という親族居住用住宅についても住宅ローンが組めます。

画像出典:親族居住用住宅のお申込みについて:長期固定金利住宅ローン 【フラット35】

フラット35の注意書きに書いてあったのでそのまま引用しますが、親族居住型住宅は「自分が住まない住宅」なので住宅ローン控除の対象外です。

機構財形住宅融資との併用はできません。

原則として、住宅ローン控除はご利用いただけません。

ただし、融資物件に居住される方が連帯債務者となる場合は、連帯債務者の方については住宅ローン控除をご利用いただけます。

金融機関によっては取り扱っていない場合があります。

住宅ローン控除の条件のとおりですね。

- 申込者本人:住んでないので対象外

- 実際に住む人:住宅ローンを組んでないので対象外

ちなみに「実際に住む親や子」が連帯債務者になっている場合には、住んでいる親・子自身について住宅ローン控除が利用できます。

- 申込者本人:住んでないので対象外

- 実際に住む連帯債務者:住むので連帯債務部分について対象

※連帯「債務者」であって、連帯「保証人」のことではありません。

転勤した場合の住宅ローン控除

転勤等のやむを得ない事情で自分が住めない場合もあります。

国も鬼ではないので、一定の条件を満たせば住宅ローン控除を受けられるようになっています。

(1) 単身赴任

単身赴任をして、家族を家に残す場合は対象になります。

これは単身赴任が終われば家に戻ってくるので一時的にやむを得ず離れていると考えられているからです。

転勤先が国内・国外のいずれも同様です。

(2) 転勤で家族全員で引越し

一方、転勤により家族全員で引っ越しして家を空ける場合には、その間は住宅ローン控除を受けることができません。

自分も家族も誰も家に住んでいないからです。

他人に賃貸するときはもちろんですが、空き家の場合も同様です。

ただし、再び戻って住むようになれば、その年から住宅ローン控除を受けることができる場合があります(住宅ローン控除の残りの期間に限ります)。

転勤に関する住宅ローン控除は過去に何度も改正があったので、複雑になってしまいました。

上記以外の場合でも住宅ローン控除が受けられたり、受けられると思ったけど受けられないケースもあるので、個別に税理士や税務署にご相談ください。

離婚した場合の住宅ローン控除

離婚した場合は、誰の名義なのか、誰が引き続き住むかで異なります。

| 名義 | 夫が住む | 妻が住む |

| 夫100% | ○ | × (財産分与すれば○) |

| 共有 | 夫保有分は○ 妻→夫に財産分与も○ |

妻保有分は○ 夫→妻に財産分与も○ |

| 妻100% | × (財産分与すれば○) |

○ |

個々の事情によっては、上記と異なる結論になるケースも考えられます。

離婚の場合はふつうの住宅ローン控除と違って取扱いがとても難しい問題です。

事前に税務署や税理士に相談の上、住宅ローンや財産分与をどうするかという話し合いを進めていくことをおすすめします。

関連 離婚後も住宅ローン控除はできる?住み続けるか家を出るかで異なる取扱い

マンション投資で住宅ローン控除は不可!

スルガ銀行の事件などで会社員の不動産投資に対する融資が厳しくなりました。

しかし、新築ワンルームマンション投資で「自分が住む」とウソをつかせて住宅ローンを組ませる悪質な業者がいます。

そもそも投資用不動産を住宅ローンで購入すること自体がアウトです。

フラット35は第三者に賃貸する目的の物件などの投資用物件の取得資金にはご利用いただけません。

機構では、転送不要郵便にて融資住宅あてに融資額残高証明書をお送りすること等により、申込ご本人またはそのご親族の方が実際にお住まいになっていることを定期的に確認しています。

確認の結果、第三者に賃貸するなどの投資用住宅としての利用や店舗・事務所などの目的外の利用が判明した場合は、お借入れの全額を一括して返済していただきますのでご注意ください。

借りた金額を一括返済する恐ろしいケースも見られます。

中には「住宅ローン控除が受けられる」という業者もいるようですが、使えません。

住宅ローン控除は「居住用」ならなんでも使えると間違ったことを言う人がいますが、「自分の居住用」だから使える制度です。

「他人への賃貸用」である投資用不動産のローンには対象外です。

関連 住宅ローンで不動産投資はやめましょう!転勤で他人に貸すときも要注意

まとめ

住宅ローン控除は節税額も大きいのですが、そもそも条件に合わなければ使えません。

しかもそれは確定申告をするときには手遅れで、住宅ローンを組む時点で決まることが多いです。

そのため住宅ローンを組む際には、あらかじめ住宅ローン控除のことまで考えて組みましょう。

その際には不動産屋さん、ハウスメーカー、銀行に相談してはいけません。

なぜなら彼らは税金のアドバイスをできる立場ではないからです。

もし間違っていても責任が取れません。

税金に関する相談は税理士または税務署にしましょう。