この記事では、確定申告で初めて住宅ローン控除(住宅ローン減税)を行うために必要な書類を

- 誰からもらうのか?

- なぜ必要なのか?

- ない場合はどうすればいいのか?

について説明します。

名前だけだとわかりにくいと思いますので、写真(画像)付でご紹介します。

具体的な住宅ローン控除の確定申告書の作成方法については次の記事をご覧ください。

関連 住宅ローン控除の確定申告書の書き方と申請方法を徹底解説

※2年目以降は確定申告ではなく「年末調整」で住宅ローン控除ができるので、次の記事をご覧ください。

関連 住宅ローン控除申告書(年末調整)の具体的な書き方と記入例

もくじ

住宅ローン控除の必要書類

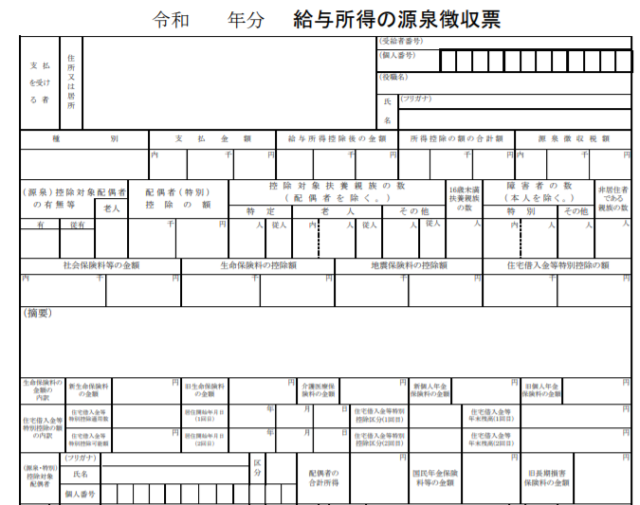

(1) 給与所得の源泉徴収票【提出不要】

誰からもらう?

自分の勤め先

※12月下旬から翌年1月31日までにその月の給与明細と一緒にもらうのが一般的です。

※2か所以上から給料をもらっている場合は全部の源泉徴収票が必要です。

なぜ必要?

年末調整の結果を確定申告に反映するため

- 源泉徴収票の提出は不要です。

- 社会保険料控除・生命保険料控除・地震保険料控除を忘れていたり、控除証明書が年末調整に間に合わなかったときは、確定申告で一緒に申請しましょう。

- 奥様が産休・育休中のときは配偶者控除・配偶者特別控除ができる可能性があります。確定申告であわせて控除しましょう。

ない場合は?

勤め先に再発行してもらってください。

電子交付されている場合は「PDF」があれば十分です。

確定申告書を作るために「金額」がわかればいいだけなので、印刷も必要ありません(紙の原本も不要)。

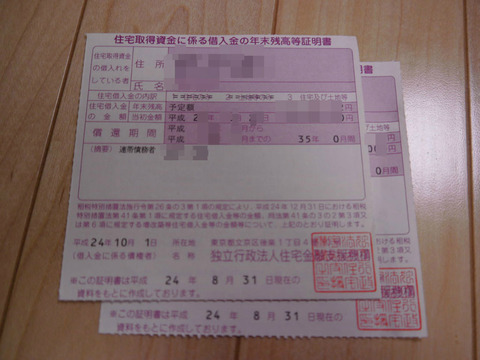

(2) 住宅ローンの年末残高等証明書(原本)【提出】

(例)フラット35「住宅取得資金に係る借入金の年末残高等証明書」

※我が家は夫婦連帯債務で借りているので2枚あります(写真は平成24年のものですが、毎年似たような様式です)。

誰からもらう?

住宅ローンを借りた金融機関(例:銀行、信用金庫、JA)

※10月~12月くらいに郵送されてきます。

※2か所以上から借りている場合は「全部」必要です。

※金融機関によって名称が異なりますが、12月31日現在の住宅ローン残高がわかる証明書です。

なぜ必要?

住宅ローン控除の計算要素や条件である「住宅ローンの年末残高」や「償還期間」を確認するため

住宅ローン控除が受けられるのは、償還期間が10年以上のときだけです。

ない場合は?

「原本」が必要なので、住宅ローンを借りた金融機関に再発行してもらいましょう。

※10月~12月に繰上返済すると「住宅ローンの年末残高」が証明書の金額と変わります。金融機関に証明書を再発行してもらいましょう。

関連 住宅ローンの年末残高証明書はいつ届く?再発行の方法は?

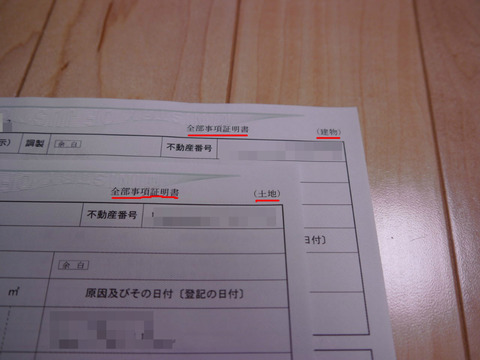

(3) 土地と建物の全部事項証明書【提出省略可能】

登記事項証明書(全部事項証明書)は、「不動産番号」を計算明細書に記載することで税務署への提出省略が可能です。

また、コピー(写し)の提出でもOKです。

誰からもらう?

登記を依頼した司法書士、または法務局

登記の後に司法書士から送られてくる「登記書類がとじられているファイル」に入っていたりします。

※土地を借りて家を建てている場合は、土地の全部事項証明書は不要です(自分のものではないので)。

※マンションの場合は「区分建物」の全部事項証明書になるので、土地も建物の一体になったものが1通必要となります。

なぜ必要?

住宅ローン控除の計算要素である「土地・建物の持ち分や面積・床面積」を確認するため

- 住宅ローン控除が受けられる床面積は50㎡以上(一定の場合は特例で40㎡以上)の場合です。

- 金融機関による抵当権の有無を確認することで、住宅ローンが住宅購入・建築に利用されているかどうかも同時に確認できます。

ない場合は?

なければ法務局に行くかオンライン請求で取り寄せましょう。

※方法によって手数料が変わります。

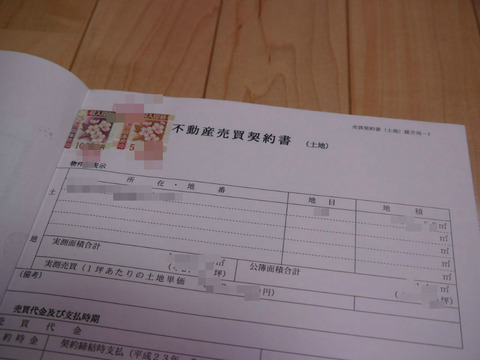

(4) 土地の売買契約書のコピー【提出】

注文住宅で土地をあらかじめ購入するときに必要となります。

※土地を借りて家を建てる場合や、マンションの場合は不要です。

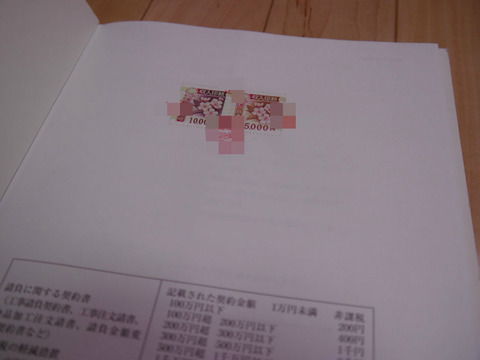

(注)「印紙」が貼ってあるページもコピーしましょう。

誰からもらう?

不動産会社などから(契約書の様式はそれぞれ異なります。)

なぜ必要?

住宅ローン控除の計算要素である「土地の購入金額(対価)・日付」を確認するため

※冊子(袋とじ)になっているのが一般的です。

※土地の購入金額、売買の日付、貼ってある印紙が確認できるページだけコピーすれば十分です。

※私の場合は1ページ目だけで全部確認できたので、1ページ目だけコピーしました。

ない場合は?

不動産業者から他の書類とファイリングされてもらったままになっていないでしょうか。

もし不明な場合は不動産業者に一度確認してみましょう。

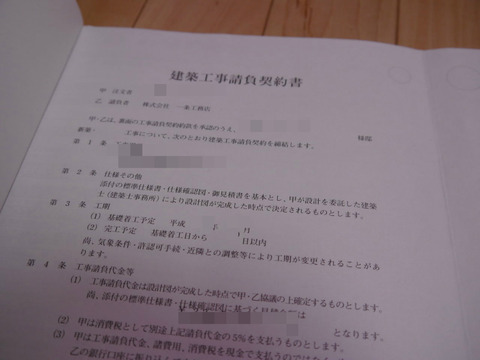

(5) 建物の請負契約書または売買契約書のコピー【提出】

住宅によってそれぞれ次のような契約書のコピーが必要になります。

- 注文住宅⇒「建物の請負契約書」「建築工事請負契約書」など

- 分譲の一戸建て⇒「建物の売買契約書」など

- マンション⇒マンションの「売買契約書」など

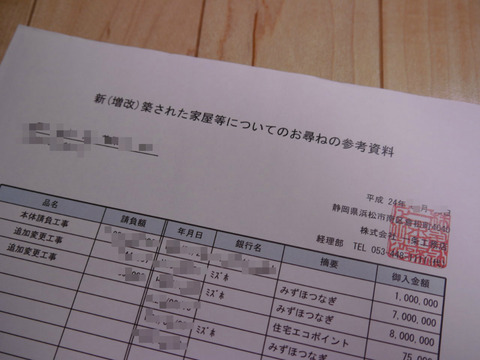

我が家は注文受託だったので、ハウスメーカーから次のような形で契約書をもらいました。

(例)一条工務店の場合

▼一条工務店「建築工事請負契約書」(建築代金がわかる部分)

▼一条工務店「建築工事請負契約書」(「印紙」が貼ってあるページ)

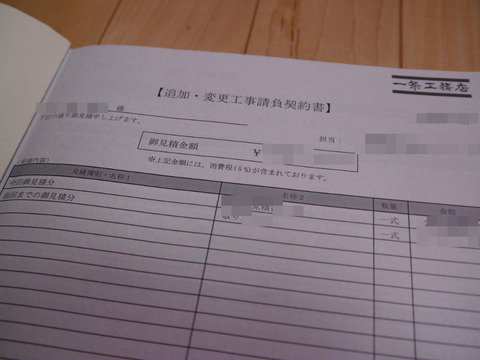

▼一条工務店「追加・変更工事請負契約書」

我が家の場合、追加工事や変更工事で2度追加・変更がありました。

最終的な建築代金がわかりづらくなっているため、次の資料を一緒にコピーして提出しました(任意)。

▼一条工務店「新(増改)築された家屋等についてのお尋ねの参考資料」

ハウスメーカーが作成している場合は良いですが、なければ自分で整理して作成してもいいでしょう(分かればいいので手書きでもOK)。

誰からもらう?

ハウスメーカー・建築業者、不動産会社など

なぜ必要?

住宅ローン控除の計算要素である「建物の建築・購入金額(対価)・日付」を確認するため

ない場合は?

不動産業者から他の書類とファイリングされてもらったままになっていないでしょうか。

もし不明な場合は一度不動産業者に確認してみましょう。

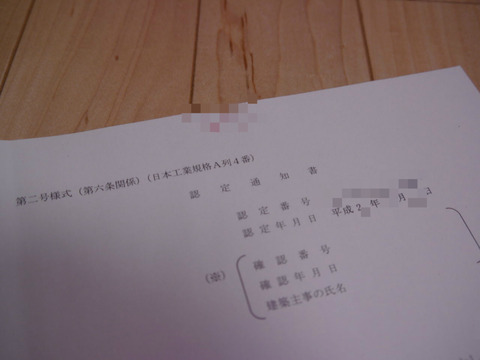

認定長期優良住宅の特例を利用する場合

一戸建てで「長期優良住宅」に該当し、住宅ローン控除の特例(認定長期優良住宅)を利用するときに必要となります。

(1) 長期優良住宅建築等計画の認定通知書のコピー【提出】

※写真は平成24年のものですが、書類自体はあまり変わっていません。

誰からもらう?

ハウスメーカー・建築業者、不動産会社など

なぜ必要?

住宅ローン控除の特例(認定長期優良住宅)を使えるか判定するため

ない場合は?

我が家の場合、長期優良住宅に関する書類が小冊子みたいにとじられていました。

引渡し時にハウスメーカーからもらう書類の1つでした。

まずはハウスメーカーからもらった書類をすべて出してみましょう。その中に入っているかもしれません。

ない場合には、ハウスメーカーなどに一度確認してみましょう。

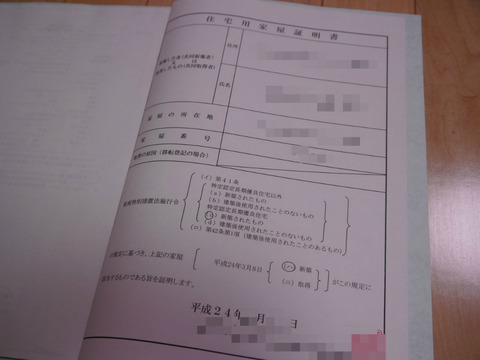

(2) 住宅用家屋証明書のコピー【提出】

誰からもらう?

ハウスメーカー・建築業者、不動産会社など

なぜ必要?

建てた家が本当に長期優良住宅に該当するかを確認するため

※「長期優良住宅建築等計画の認定通知書」は家を建てる「前」の資料であり、「住宅用家屋証明書」はその計画のとおりに家が建ったかを確認する資料です。

ない場合は?

長期優良住宅の申請書類と一緒にファイリングされてもらっている可能性が高いです。

まずはハウスメーカーからもらった書類をすべて出してみましょう。

それでもなければ市役所・町村役場の「税務課」などに行ってとることができます。

住宅取得資金の贈与税の非課税特例を受ける場合

「直系尊属からの住宅取得等資金の贈与を受けて贈与税の非課税の特例」を受ける場合は、「いくら贈与を受けたか」がわかる書類も手もとに用意しましょう。

この特例を利用した部分については、住宅ローン控除の対象とならないからです。

- 通帳

- 贈与証書(贈与契約書)

- 贈与税の申告書

のいずれかがあれば日付や金額が分かります。

コピー(写し)でOKです。

補助金を受けた場合

市町村から補助金をもらった場合は、市町村の補助金決定通知書など「補助金等の額を証明する書類」を用意しましょう。

太陽光発電の売電収入がある場合

- 1年間の売電収入が記載された電力会社の明細(なければ通帳)

- 太陽光発電システムの購入代金が分かる資料

太陽光発電は通常「雑所得」として申告の対象となるため、計算のための資料が必要となります。

なお、これらの書類はあくまで金額の確認用です。

金額さえわかればOKです。

コピーして税務署に提出する必要はありません。

私は参考までに集計したメモ書きを提出していますが、集計用紙すら出す義務もありません。

ただし、後でお問い合わせがある可能性のために、資料や計算した書類は確定申告書と一緒に保存しましょう。

マイナンバーがわかる書類

確定申告の際には、マイナンバー(個人番号)を確定申告書に記載し、あわせて「マイナンバーがわかる書類のコピー」を提出します。

(1)「個人番号カード」がある場合

「個人番号カード(マイナンバーカード)」がある場合には、その表面と裏面のコピーを添付して提出します。

出典:マイナンバーカード総合サイト/マイナンバーカードについて

(2)「通知カード」がある場合

通知カードの場合には、これだけで本人確認ができません。

- 通知カードのコピー

- 運転免許証やパスポートなどの本人確認書類のコピー

が必要となります。

住所変更がある場合には、運転免許証の裏面のコピーも必要です。

まとめ

「住宅ローン控除」で確定申告をするために必要な資料について説明しました。

具体的な住宅ローン控除の確定申告書の作成方法については次の記事をご覧ください。

関連 住宅ローン控除の確定申告書の書き方と申請方法を徹底解説

「確定申告なんて自分でやるのは難しそう!」

という方は、住宅ローン控除の必要書類(添付不要・省略可能なものも含めて全部)を持って、「税務署」や「確定申告会場の相談コーナー(原則2月16日から3月15日まで)」へ行くのも1つの手です。

住宅ローン控除で「還付」を受けるためだけであれば、「1月」からできます。

確定申告シーズン(原則2月16日から3月15日まで)が本格化する前なので、待ち時間が少なくてすむことが多いです。

※2月16日から3月15日までの間は税務署は申告書を受け取るだけで確定申告の相談を行わないため、確定申告会場に行くよう誘導されます。

関連 住宅ローン控除で還付を受けるだけなら1月1日から5年間還付申告が可能

※2年目以降は確定申告ではなく「年末調整」で住宅ローン控除ができるるので、次の記事をご覧ください。

16 件のコメント

はじめまして。

新築一戸建てを購入し、初めての確定申告に戸惑いながらググっていたところこちらに出会いました。

できれば1点、確認させて頂けないでしょうか。

当方、贈与を受けたため所得税の確定申告で必要な添付書類に「住宅取得等資金の贈与の特例に係る住宅取得等資金の額を証する書類の写し」があります。

こちらについて、預金通帳写しの添付で良いのか、別途贈与税の申告をするから添付不要なのか知りたいです。

こちらのサイトでは、

「これらは住宅ローン控除の確定申告書と一緒に提出する必要はありません。

税務署では贈与を受けた金額について別に提出される「贈与税の申告書」を通じて把握できるからです。」

とございますが、国税庁HPに該当する説明が見当たらずに困っています。

お力添えのほどよろしくお願い致します。

>たっつーさん

こんばんは!neronaです。

結論から言えば、贈与税の申告書の写しを添付すれば何の問題もありません。

つけなかくて電話がかかってきても「申告した」ことを言えば終わるはずです。

もともと「住宅ローン控除の確定申告」と「住宅贈与非課税制度の贈与税の申告」を「同時」にする前提で添付不要という意味で書いていました(税務署内の運用の話です)が、混乱されるようなら逆に書く意味がないので記事から削除しました>_<

こんにちは。

一条工務店で家を建てた物です。

確定申告に使う書類が

なにが必要か分からず困っていたら

こちらを読ませてもらって

助かりました。

ただ一つお聞きしたいんですけど

太陽光の売電収入がわかる書類がないのですが…なくした?のですが…

または、通帳でもいいということは、

通帳でも確定申告できるということなのでしょうか?

売電収入がわかる書類がなく困ってます。

>ゆいさん

こんばんは!neronaです。

売電収入は通帳でも入金額が確認できるのでよろしいかと思います。

特に売電収入がわかる書類を出さなくて大丈夫です。

あくまで金額の確認用です。

初めまして、一条工務店で

住宅を購入し確定申告を今年する者です。

私達も確定した契約書から同じように数回

追加変更書類が追加となりました。

見積もり書ごと新しく添付はされて

いない為、かなり分かりづらくなって

まして。。

1番最新の見積もり書から追加で

変更となった金額を自分で

計算して記入すれば良いのでしょうか?

一条に追加となり元の見積もり書

から変わった部分の金額が

一目で分かるよう、改めて見積もり書

を申請した方が良いのでしょうか?

分かりづらい説明でしたら

すいません(>_<)困ってまして、

返信頂けると嬉しいです!!

>あささん

こんにちは!neronaです^^

最終的に支払った金額の明細はなかったですか?

見積りから変わっても、最終的には差額を含めて契約書を

作り直すと思うので、見積書ではなく請負契約書ベースで

考えた方が良いのではないかと考えます。

私の場合は、変更の明細ももらいましたが、今は違うんでしょうかね(;’∀’)

営業さんに確定申告で使いたいので、最終的に確定額が

いくらなのか聞いてみるのもいいと思います!

この度は、本当にありがとうございました!

昨日、ようやく確定申告を終えることができました。

子供が寝てから書類を引っ張り出したりして、そこに時間がかかってしまいましたが、いざ入力となったらあっという間に終わってしまいました。

マンションの書類もすぐ反映していただき、本当に感謝しています。

あんなに不安だったのはなんだったんだろうと思っています(笑)

本当に本当にありがとうございました!

>☆ナナオ☆さん

こんばんは!neronaです^^

お疲れ様でした~。

私も先週の土曜日にようやく終わりましたが、

終わると解放感ありますよね~。

(個人事業主でもあるので領収書の整理が大変でした)

そして、わざわざコメントをいただき、ありがとうございました。

自分が注文住宅だったので、マンションは中途半端でしたが、

☆ナナオ☆さんのおかげでいいものになりました^^

お疲れ様です。

初めての申告で、説明を読んでもわかりにくく困っておりました。

neronaさんの説明は分かりやすく、書類の画像も添付されていたので本当に助かりました!

この場を借りて、お礼申し上げます。

>ダイさん

こんにちは。neronaです。

初めての確定申告お疲れ様でした。

また、このブログがお役にたてて

私も嬉しいです(^^)

わざわざコメントしていただき

ありがとうございました!!

写真付きで大変参考になりました。

太陽光発電をしている参考3に記載されている太陽光発電についても記載されている書類等は必須なのでしょうか?

>たなっちさん

こんばんは。neronaです。

太陽光発電の売電収入がある場合には、

確定申告が必要なので、その計算をするために

必要な書類を挙げてみました。

税務署に提出する必要はありません。

とても参考になります。ありがとうございます。

ひとつ質問なのですが、建物の契約書の中の見積書等はコピー必要なのでしょうか?

>やっちさん

こんばんは。neronaです^^

こちらこそ、ありがとうございます。

請負契約書は建物のトータルの金額を確認するものであり、

当初の契約書の見積書のコピーまではつけませんでした。

そのため、全体の金額がわかるページと、

印紙が貼っていることがわかるページをコピーして提出しました。

とても参考になりました。ただただお礼が言いたくコメント致しました。確定申告という言葉しかわからず何にもわからない状態でしたが、こちらのブログにたどり着き、必要書類が本当にわかりやすく書かれてあり、書類がさくさくと見つかる事に感動しました。私も一条工務店で家を建てたのでなおさらかもしれません。確定申告の作成方法も楽しみにしています。本当にありがとうございました!

>3兄弟のママさん

こんばんは。neronaです^^

同じ一条工務店で建てられたんですね!

暖かい新しい家でお過ごしのところ、このブログがお役に立てて

本当にうれしいです^^

確定申告の方法は、こちらの記事を参考にしてみてください。

図解でわかる!住宅ローン控除の確定申告書の作成方法【平成28年版】

https://shokonoaruie.com/loankojo-kakutei/