「今年は医療費が年間10万円超えないから医療費控除は受けられないわね」

そう思って領収書を捨てていないでしょうか。

しかし共働き夫婦だと、10万円以下でも医療費控除ができる場合があります。

それは夫婦いずれかの給料年収が約297万円以下の場合です。

なぜかというと、医療費控除は

- 10万円

- 総所得金額等×5%

のいずれか低い金額を超えれば利用できるからです。

この所得の5%相当というのがポイントです。

給料年収が約297万円以下の場合には、次のように10万円よりボーダーラインが低くなります。

給料年収297万円

⇒所得199万7,600円×5%=99,880円

給料年収250万円

⇒所得167万円×5%=83,500円

給料年収200万円

⇒所得132万円×5%=66,000円

給料年収150万円

⇒所得95万円×5%=47,500円

を医療費が超えたら医療費控除ができる!

例えば妻の年収が200万円なら、医療費が66,000円を超えたら医療費控除ができます。

- 「1年の医療費の合計」:保険金、出産一時金などがあれば、「対応する医療費」の分だけ引きます。

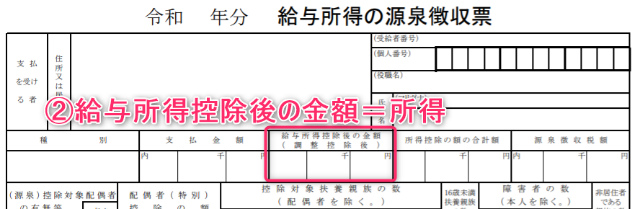

- 「総所得金額等」:会社員で給与のみの場合は「給与所得控除後の金額」を入力します。

なお、源泉徴収票の「源泉徴収税額」が「0円」の方は、次の記事を先にお読みください。

関連 還付金が0円でも確定申告で医療費控除をする意味はありますか?

この記事では医療費が年間10万円以下でも医療費控除ができる共働き夫婦の裏技をご紹介します。

関連 医療費控除の確定申告で還付するために気つけたい12のこと

もくじ

「10万円超えないと医療費控除できない」は間違い!

例えば

- 夫の給料年収:400万円

- 妻の給料年収:200万円

だとします。

今年の医療費が9万円でギリギリ10万円を超えません。

10万円を超えないから医療費控除は受けられない

・・・と思うかもしれませんが、ちょっと待ってください。

実はこの場合、「妻」側で医療費控除が可能です。

(1) 妻で医療費控除ができる理由

医療費控除は

- 10万円

- 総所得金額等×5%

のいずれか低い金額を医療費の合計が超えれば利用できます。

会社員の場合、年末調整でもらう源泉徴収票の「給与所得控除後の金額」が該当します。

(2) 夫婦ともに年収約297万円超なら医療費は10万円超かどうか

夫婦ともに年収約297万円のボーダーラインを超える場合は、医療費が10万円超ではないと医療費控除はできません。

ただし、産休・育休で妻の年収がいつもより少ない年は、ボーダーラインが下がっているかもしれませんよ。

(3) 年収103万円以下の場合は控除する税金がないかも!

共働きといっても、給料年収103万円以下の方は所得税がもともと「0円」なので医療費控除の意味がありません。

※令和7年分からは「年収123万円以下」で判断します。

一方、「住民税」については年収93万円~100万円(住んでいる市町村によって異なる)の場合は課税されます。

住民税のために医療費控除をするのはアリかもしれません。

年の途中で仕事を辞めたり、産休・育休で収入が少ない場合も同様です。

なお、今年の年収が60万円とか80万円の方は、所得税も住民税も課税されないので医療費控除自体をしようがありません。

医療費控除は医療費を支払った人ができる!

ここまでで

「医療費控除は年収が高い人しかできないんじゃないの?」

という疑問が浮かんだ方もいるかもしれません。

実は医療費控除は年収が高いかどうかは関係ありません。

年収が高い人ほど所得税率が高くなるので、医療費控除をした方が有利な場合があるのは事実です。

ただし、大原則は

「医療費控除は医療費を支払った人がするもの」

というルールです。

先ほどの例で

- 夫の給料年収:400万円

- 妻の給料年収:200万円

だとしても、「妻」が支払ったなら妻で医療費控除ができるわけです。

医療費控除の自動計算ツール

どれくらい医療費控除ができるか、次の自動計算ツールを使って計算してみてください。

- 「1年の医療費の合計」:保険金、出産一時金などがあれば、「対応する医療費」の分だけ引きます。

- 「総所得金額等」:会社員で給与のみの場合は「給与所得控除後の金額」を入力します。

まとめ

医療費控除は自分の分だけでなく「家族の分」も含めて医療費を支払った人が控除できる制度です。

共働きの場合は意外と該当しませんか?

そんなときも使うことができるので、医療費控除のために医療費の領収書をとっておきましょうね。

また、通院のための電車代・バス代も漏れがちです。

次の記事も合わせてお読みください。

今回は年間10万円以下でも医療費控除ができる共働き世帯の裏技をご紹介しました。

確定申告の方法は次の記事で説明しているので、チャレンジしてみてください!

12 件のコメント

nerona様

こんばんは。

こちらのHP、よく拝見しています^^

私のような素人にでも、分かりやすい説明でとても勉強になります。

ののん様とカブるかもしれないのですが、教えて下さい。

●共働きで、主人の扶養には入っていません。

●主人の名前(名義?)でふるさと納税をして、ワンストップ特例はせずに、確定申告を行います。

●主人で確定申告を行い、私の名前で医療費控除は出来るのでしょうか?

医療費控除と確定申告は別物なので、同一人物でなくても良いという認識で問題ないですか?(日本語がおかしかったらすいません)

>ようさん

こんばんは!neronaです。

ありがとうございます^^

実はたまたま我が家も今年は同じパターンなのですが

夫:ふるさと納税で確定申告

妻:医療費控除で確定申告

をします。

医療費が10万円ギリギリでしたが、妻の方が育休から復帰で所得もギリギリ税金がでるかどうかのところで数万円超えればできるという年でした。

医療費控除は「家族の分」も支払った人がまとめて控除できるのでこんなこともできますね^^

neron様

こんにちは!

早速のお返事ありがとうございます。

偶然にもneron様家と一緒なのですね(笑)

参考になりました。また疑問点があれば質問させてもらうかもしれません。

その時はよろしくお願いします^^

回答ありがとうございます

過去に大損していました。

5年さかのぼりで確定申告します。

失礼します。

お世話になります。

「医療費控除は

①10万円

②所得の5%相当(所得200万円未満の場合)

のいずれか低い金額を超えれば利用できます。」

この制度はいつから始まったのかご存じの方教えてください。

10万円を超えて初めて申請できる控除だと思い込んでいました。

知らなかったのでショックで、悔しいです。

>医療費控除てんぐさん

こんにちは。neronaです。

昭和25年に医療費控除ができたときに「所得の10%(10万円を超える場合は10万円)」という制度ができたときからあり、これが途中で5%になりましたが、戦後からずっとあったりします・・・。

記事を拝見し、年収が少ないけど社保パートの私も、少しですが医療費控除が出来ることを知りました(^o^)早速明日還付申請に行きたいと思います!!

>ぬぬんがさん

こんばんは!neronaです^^

もし還付だけなら、3月15日はどこも激しく混んでいるので、

3月16日に行くのも手ですよ!

ありがとうございます(^o^)

早速医療費控除の作成してみます。

とても助かりました!

>ののんさん

がんばってください^^

目から鱗とはこのことですね。

まさに私が時短なので、このやり方なら医療費控除できます!ありがとうございます。

一つ質問なのですが、主人はふるさと納税でワンストップを申請しました。私はふるさと納税していません。医療費控除は私の名前で申請するので、主人のワンストップはそのままで良いのでしょうか?

無知で申し訳ありませんが、よろしくおねがいします。

>ののんさん

こんばんは!neronaです。

おっしゃるとおりでご主人様は年末調整だけで確定申告をしないので

あれば、ワンストップ特例で完了しますね^^

お役に立てれば幸いです。