住宅ローン控除の対象になる取得対価の額とは、

住宅・土地の購入代金と諸費用の一部の合計額

です。

「取得対価の額」

が多くなればなるほど

「住宅ローン控除ができる金額」

も大きくなります。

住宅や土地の購入代金、諸経費のうち、どれが取得対価の額に当たるのかを把握しておくことは減税につながります。

この記事では、それぞれの支出について取得対価の額に含まれるかどうかを見ていきましょう。

関連 住宅ローン控除の条件は?新築・中古住宅購入で減税を受けるための12のポイント

もくじ

住宅の取得対価の額とは?

(1) 一戸建て(分譲住宅)の購入

一戸建てで「分譲住宅」の場合は、建物の売買契約書に書いてある「住宅の購入代金」が該当します。

消費税の記載がある場合には、税込みの金額を探しましょう。

わからない場合は、購入した住宅メーカーや不動産会社に確認しましょう。

(2) 一戸建て(注文住宅)の建築

一戸建てで「注文住宅」の場合は、建物の請負契約書から建物の「請負建築代金(税込み金額)」を探しましょう。

追加工事をしている場合は「追加工事の支払金額」を当初の金額に足します。

逆に値引きがあった場合は「値引き金額」を当初の金額から減らします。

複雑でわからない場合は、ハウスメーカーの担当者などに確認しましょう。

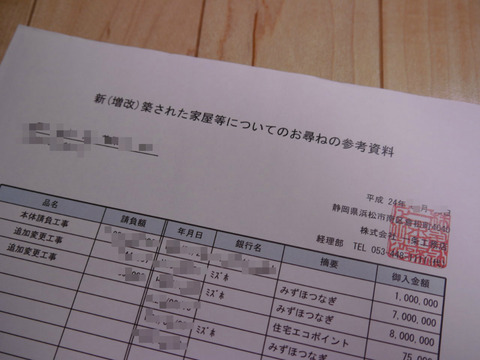

※我が家のときは次のような書類をもらいました。今は違うようですが。

(参考)一条工務店「新(増改)築された家屋等についてのお尋ねの参考資料」

(3) マンションの購入

マンションの購入も「一戸建て(分譲住宅)」と同様に建物の売買契約書に書いてある「住宅の購入代金」が該当します。

ただし

- 総額2,600万円(うち物件価格2,500万円、消費税100万円)

と「住宅」と「土地」の値段が区分されていない売買契約書がよくあります。

そこで土地部分には消費税がかからない(非課税)ことに着目します。

消費税率10%で逆算すれば住宅部分がわかります。

- 消費税100万円÷0.1=1,000万円(住宅の税抜き金額)

- 1,000万円×1.1=1,100万円(住宅の税込み金額)

- 総額2,600万円-1,100万円=1,500万円(土地の金額)

結果

- 住宅部分:1,100万円

- 土地部分:1,500万円

これで住宅部分と土地部分を分けることができましたね。

こちらのサイトで簡単に計算することができます。

参考 高精度計算サイト「消費税から建物価格を計算」

また、マンションを区分所有する場合の共用部分(階段や廊下)についても自分の持分相当は取得対価の額に含まれます。

根拠 国税庁「家屋等の取得等の対価の額と共用部分の取得対価の額」

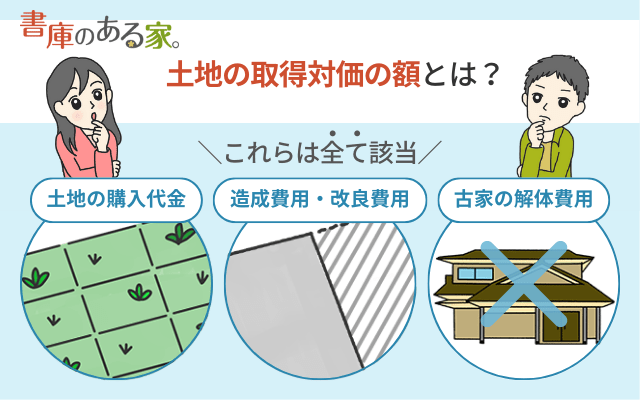

土地の取得対価の額とは?

(1) 土地の購入代金:該当

先に土地を買って後から注文住宅を建てるような場合など、土地についても住宅ローン控除の対象とする方が多いと思います。

その場合には「土地の購入代金」も取得対価の額に該当します。

土地の売買契約書に書いてある「土地の購入代金」を探しましょう。

※土地は消費税がかからないので、建物部分と違って税抜き・税込みはありません。

(2) 土地の造成費用・改良費用:該当

土地について

- 埋立て

- 土盛り

- 地ならし

- 切土

- 防壁工事

- 土地の造成・改良

のためにかかった費用は取得対価の額に該当します。

根拠 国税庁「敷地の取得対価の額の範囲」

(3) 古家の解体費用:該当

最初から建物を壊して新築することが明らかな場合は、「古家の解体費用」も取得対価の額に該当します。

例

- 土地を買ってからおおむね1年以内に古家の取壊しに着手する場合

根拠 国税庁「敷地の取得対価の額の範囲」

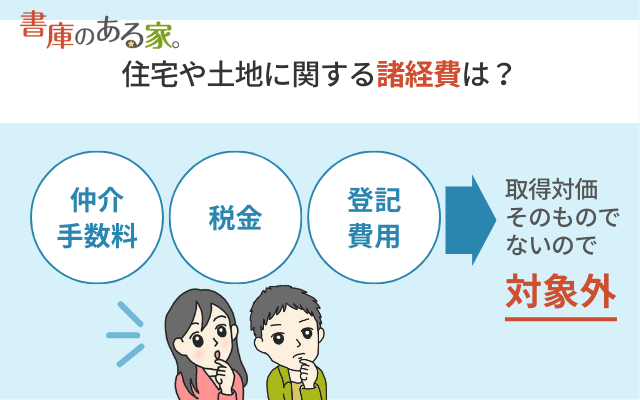

住宅や土地に関する諸経費

(1) 仲介手数料・税金・登記費用:対象外

- 仲介業者に払う仲介手数料

- 不動産取得税

- 登録免許税

- 印紙税(売買契約書や請負契約書に貼る印紙代)

- 司法書士に登記を頼んだ時の登記費用

以上はすべて、取得対価そのものではないため、対象外です。

根拠 国税庁「家屋の取得対価額に不動産仲介手数料や不動産登記費用等は含まれないとした事例」

(2) 住宅の設計料:該当

建築の請負業者以外の建築士に設計料を払った場合でも、その設計料は取得対価の額に該当します。

- 家を建てるのに必要不可欠

- 建物の本体価格を構成する

という理由があるからです。

もちろん、実際に建築した住宅に関する設計料に限られます。

(3) 住宅の設備関係:該当

家の新築や購入をする場合に、家に付ける設備も取得対価の額に該当します。

- 電気設備

- 給排水設備

- 衛生設備(トイレ・お風呂)

- ガス設備

根拠 国税庁「家屋の取得対価の額の範囲」

(4) インテリア・外構工事関係:条件次第

インテリア(照明器具、家具、カーテンなど)やエクステリア(外構工事)は原則として対象外です。

ただし

- 分譲住宅で全部セットで購入している場合

- 注文住宅でハウスメーカー自体からインテリアを購入している場合

- 注文住宅でハウスメーカーが外構工事を行う場合

には条件付きで認められることもあります。

詳しくは、下記のそれぞれの記事をご覧ください。

関連 インテリア(照明・家具・カーテン)に対する借入金も住宅ローン控除できる?確定申告の注意点

関連 外構工事に対する借入金も住宅ローン控除できる?確定申告の注意点

まとめ

他にも「これはどうなの?」とわからないものがあるかもしれません。

具体的な判断は結構難しいので、個別に税理士や税務署にご相談ください。

住宅ローン控除の確定申告書の作成方法については、下記の記事をご覧ください。

3 件のコメント

はじめまして。コメント失礼します。

昨年一条工務店で新築し、今年初めて確定申告を行う者ですが、

追加工事として、グリーンポイントの申請を一条工務店に代理で

お願いした際、申請費用として1万円がかかり、

それが「追加・変更工事請負契約書」として追加工事請負代金となりましたが、

これが取得対価に含まれるのでしょうか?

仲介手数料のようなものなので、対象外でしょうか?

>ケンさん

こんにちは。neronaです。

仲介手数料と同じで、この費用がないと住宅が手に入らないかどうかで考えてみると、なくてもいけそうですね。

一方で、給付金やポイント部分は住宅ローン控除ができないので取得対価から除くのですが、給付金のうち手数料部分まで引くのは引きすぎではないかなあ、とも思うわけですね。

ただ、国税庁の公式見解で出ているわけではないので、念のため税務署で確認することをおすすめします。

早々のご回答ありがとうございました!

やはり対象外になりそうですね。

参考にさせていただきます。