この記事では

- 年末調整の対象になる人

- 年末調整の対象にならない人

について、次の2つの場合に分けて紹介します。

- 正社員・パート・アルバイト

- 退職者

※このほか海外勤務者もありますが、説明が複雑になるので省略します。勤務先でご確認ください。

※年末調整のまとめ記事はこちらです。

もくじ

年末調整の対象になる人の大前提は?

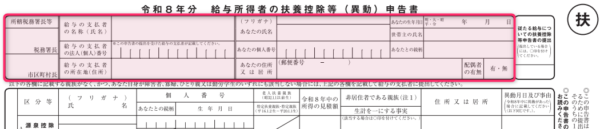

年末調整は

「給与所得者の扶養控除等(異動)申告書」

という書類を勤め先に提出している人が対象になります。

たいていの方は、勤め先に入社するときに書き、その後も毎年の年末調整の際に書いています。

書いた記憶がない方は、勤め先に確認してみましょう。

名前が長いので「扶養控除申告書」と略します。

逆に言えば、扶養控除申告書を勤め先に提出しない次のような人は、年末調整の対象になりません。

<年末調整の対象にならない人の例>

- 天引きされる税金が源泉徴収税額表の乙欄※で計算されている人

- 他の会社に扶養控除申告書を提出している人

- 日雇労働者(丙欄適用者)

※乙欄については次の記事をお読みください。

関連 パート・アルバイトの所得税は月の給料がいくらから発生する? 源泉徴収税額表(甲乙欄)の見方

正社員・パート・アルバイトで年末調整の対象になる人は?

(1) 年末調整の対象になる人

- 1年を通じて勤務している人

- 年の中途で就職して12月31日に勤務している人(新入社員や中途採用者)

※年収2,000万円超の人は除きます。

ほとんどの方は上のいずれかに該当して、年末調整の対象になります。

年末までいて給料をもらっているかどうかなので、2番目は12月に入社した場合でも12月に給料をもらえば対象になります。

また、産休や育休で、途中からお休みしている方もいるでしょう。

この場合でも年末に会社に在籍しているので年末調整は行われて、税金が還付される場合もあります。

産休・育休中でも秋になると書類(扶養控除申告書など)が勤務先から送られてくるのがふつうです。

詳細は下記の記事をお読みください。

関連 産休・育休中で会社にいなくても年末調整書類の提出は必要ですか?

(2) 年末調整の対象にならない人

上記の「年末調整の対象になる人」に該当する場合でも、次のいずれかに該当する場合は対象外です。

- 年収2,000万円超の人(確定申告で精算)

- 国内に、住所も1年以上の居所もない人(=非居住者)

- 災害による被害を受けて今年の給与に対する源泉所得税の徴収猶予または還付を受けた人

いずれも特殊な場合なのでほとんどの方は関係ありません。

退職者で年末調整の対象になる人は?

年末調整の対象者は原則として年末(12月31日)に会社に籍がある人です。

年の途中で退職すると対象になりません。

しかし例外的に年末調整の対象になる場合もあります。

(1) 年末調整の対象になる人

次のいずれかに該当する場合は年末調整の対象です。

- 12月の給与の支払いを受けて退職した人

- パートで退職した人のうち給与総額123万円以下の人※

- 死亡により退職した人

- 著しい心身の障がいのために退職した人

- 年の中途で海外転勤で非居住者になった人

※退職後に他の勤務先から給料の支払いを受ける見込みがない場合

年末調整の時期は

- 1~4番目:退職時

- 5番目:出国時

と、年末まで待たなくても勤務先で計算をします。

(2) 年末調整の対象にならない人

上記の「年末調整の対象になる人」の5つの場合のいずれかに当てはまっていても

- 年収2,000万円超の人

- 国内に、住所も1年以上の居所もない人(=非居住者)

- 災害による被害を受けて今年の給与に対する源泉所得税の徴収猶予または還付を受けた人

のいずれかに該当する場合は、やはり年末調整の対象外です。

年末調整の対象者に関するよくある質問

Q1. 年末調整の対象にならない人はどうすればいい?

A1. 自分で確定申告をしましょう。

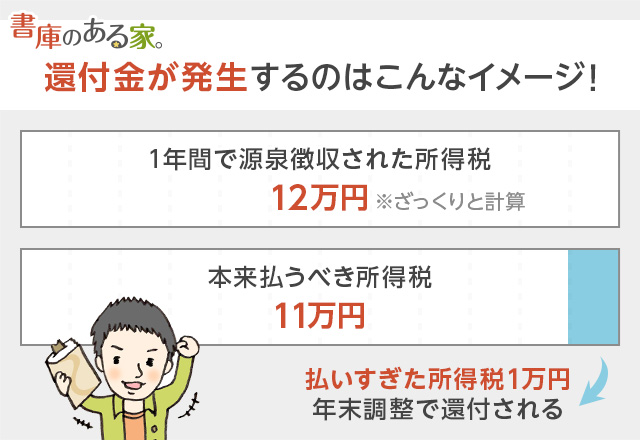

給料・賞与から天引きされている所得税は「ざっくり」と計算されたものです。

年末調整で「天引きされている所得税」と「本来支払うべき所得税」の過不足を精算します。

しかし、

- 扶養控除申告書を勤め先に提出していない人

- 年収2,000万円超の人

は、この年末調整が行われません。

自分で確定申告をして税金の精算をします。

もし、給料・賞与から税金が多く天引きされていれば、還付を受けることができます。

逆に、天引きが少ない場合は納税します。

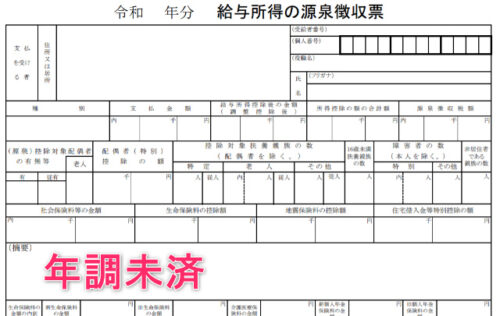

年末調整をしていない場合、源泉徴収票に「年調未済(みさい)」と書いてあります。

詳細は下記の記事をお読みください。

関連 【源泉徴収票】年調未済とは?年末調整や確定申告が必要なの?

Q2.2か所以上で働いている場合はどうする?

A2. 自分で確定申告をしましょう。

1社だけで働いている場合は、年末調整で税金の計算が終了します。

しかし2か所以上で働いていると、「一方の会社」は「他方の会社」の情報を知らないので、年末調整で正しい税金の計算ができません。

そこで各会社から源泉徴収票をもらって、自分で確定申告をして税金の精算を行います。

詳細は次の記事をお読みください。

関連 2か所から給料をもらっている人の年末調整・確定申告・住民税の注意点

Q3. 会社が年末調整をしてくれず源泉徴収票をもらえない場合は?

A3. 源泉徴収票がもらえるように行動しましょう。

年末調整の対象になるにもかかわらず、小さい会社や個人事業者の場合には年末調整を行っていないところもあります。

法律上、扶養控除申告書を提出した場合は年末調整をして源泉徴収票を作成する義務があるので、本来は違法です。

詳細は次の記事をお読みください。

在職中で会社が年末調整をしてくれない場合も同様です。

関連 前に勤めていた会社から「給与所得の源泉徴収票」をもらえない場合はどうする?

まとめ

この記事では、年末調整の対象になる人と対象にならない人についてまとめました。

基本的には「勤め先」が対象かどうかを判断してくれます。

もし不明な点があれば、まず勤め先に確認しましょう。

※年末調整のまとめ記事はこちらです。