この記事では令和7年分の確定申告で医療費控除の申告をしたい方へ

- 必要書類

- 確定申告書の具体的な書き方

をご紹介します。

医療費控除の確定申告書は

国税庁の「確定申告書等作成コーナー」

を使って無料で作成することができます。

この記事は、e-Tax(電子申告)と書面(紙)による提出の両方に共通する入力方法をご紹介しています。

マイナンバーカードによってどうやってするかについては、サイトの指示に従って進めてください。

「そもそも医療費控除がよくわからない!」という方は、先に下記の記事をお読みください。

関連 医療費控除の確定申告で還付するために気つけたい12のこと

関連 医療費控除の対象になる交通費は?ガソリン代,タクシー代,電車代,バス代の判定と書類の書き方

確定申告書の提出期限は

令和8年3月16日月曜日まで

です(今年は15日が休みのため)。

還付を受けるための申告は令和8年1月1日から5年間有効です。

ただし、住民税の計算を考えると、3月16日までに申告を終わらせることをおすすめします。

関連 還付を受けるなら1月1日から5年間還付申告が可能!でも3月15日までがおすすめな理由

もくじ

医療費控除の必要書類

必要書類一覧

確定申告書を作成する前にまずは必要書類を用意しましょう。

- 給与所得者の源泉徴収票

- 医療費の領収書(病院・診療所・薬局など)

- 寄附金の受領証明書(ふるさと納税もした場合)

- マイナンバーが分かるもの(例:マイナンバーカード、通知カード)

- 還付金を受け取る銀行口座の口座番号がわかるもの(例:通帳)

※e-Taxをする場合は、マイナンバーカード対応のスマートフォンまたはICリーダライタ

※郵送で提出する場合は、提出用の封筒と切手(個人的にはレターパックライトがおすすめ)

医療費集計フォームの準備

確定申告書を作成する前に医療費の領収書の整理をします。

- 個人別(本人・配偶者・子ども・親の別)

- 医療機関別(病院・診療所・薬局別)

に領収書を整理しておきましょう。

日付の順番にする必要はありません。

この記事では「Excel」で作成する前提でご紹介します。

※自分で医療費の明細をまとめたExcelがある場合はそれを利用することもできます。

※確定申告の入力フォームで直接1件ずつ入力する方法もあります。

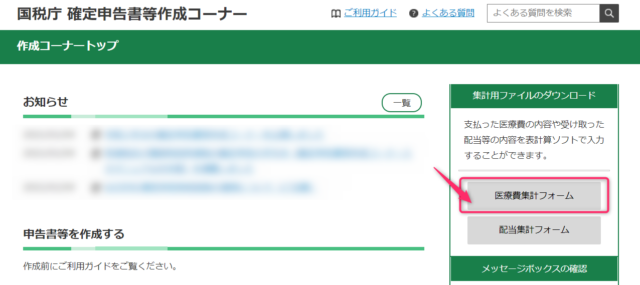

国税庁の「確定申告書等作成コーナー」の右にある「医療費集計フォーム」を選びます。

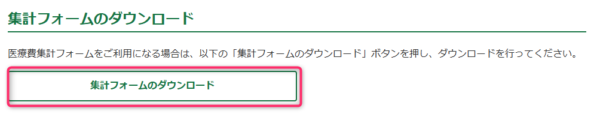

「医療費集計フォームダウンロード」を選ぶとExcelがダウンロードされます。

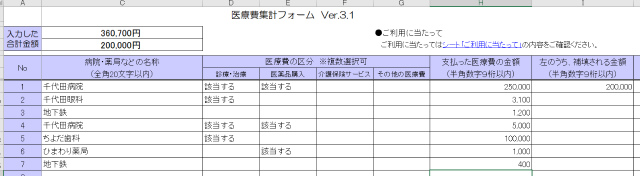

このExcelに

- 個人別(本人・配偶者・子ども・親の別)

- 医療機関別(病院・診療所・薬局別)

で合計金額を入力します。

(入力例)

通院のための交通費がある場合には、医療費の区分は「その他の医療費」を選びましょう。

交通費は「人ごと」にまとめて入力できるので、A病院に行った交通費、B病院に行った交通費など分ける必要はありません。

さらに詳しい入力方法を知りたい方は、次の記事をお読みください。

関連 医療費控除の明細はエクセルで!医療費集計フォームの入力方法

確定申告書の作成準備

国税庁の「確定申告書等作成コーナー」のページを開き、「作成開始」を選びます。

※以下、パソコン画面のスクリーンショットを使って説明しています。

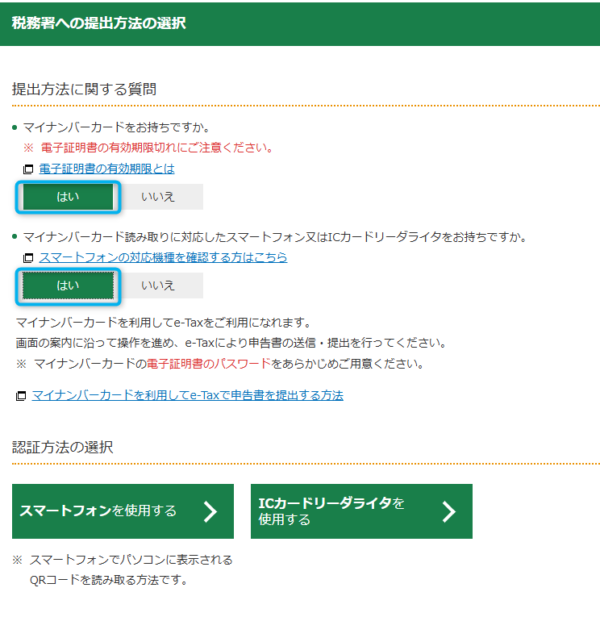

▼提出方法に関する質問

(1) マイナンバーカードでe-Taxをする場合

- 「マイナンバーカードをお持ちですか。」で「はい」

- 「マイナンバーカード読み取りに対応したスマートフォン又はICカードリーダライタをお持ちですか。」で「はい」

を選び、「スマートフォンを使用する」または「ICカードリーダライタを使用する」のいずれかを選ぶ。

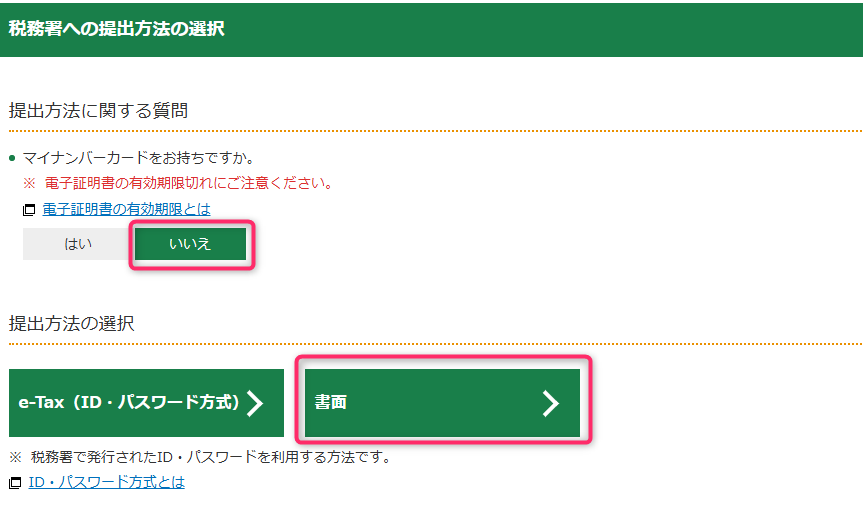

(2) 書面(紙に印刷して提出)をする場合

- 「マイナンバーカードをお持ちですか。」で「いいえ」

- 「提出方法の選択」で「書面」

- 「確認」で「このまま次へ進む」

- アンケートに答えて「このまま次へ進む」

- 次の画面も「このまま次へ進む」

- 「ご利用のための事前確認を行います」で「利用規約に同意して次へ」

▼作成する申告書等の選択

まず「令和7年分の申告書等の作成」を選ぶと次の画面になるので、1番左の「所得税」をクリックします。

次の画面(xmlデータの読込)は過去の確定申告データがなければ「次へ」を選びます。

▼本人情報の確認

自分の生年月日を入力します。

▼申告する所得の選択

会社員・公務員の場合は「給与」を選びます。

この記事では説明を簡単にするため、「給与」のみとしています。

その他の収入がある場合は、該当するものをチェックしてください。

▼申告する所得に関する質問

確定申告についていくつか質問に答えていきます。

今回は

- 給与所得の源泉徴収票(1枚のみ)

- 勤務先で年末調整(済んでいる)

- 年末調整の内容(変更しない)

- 予定納税額の通知なしなど(該当しない)

を想定しています。

もし違う部分がある場合は、違う回答を選びましょう。

※回答に応じて、さらに質問が追加される場合があります。

これで事前準備は完了です。

右下の「次へ」を選びます。

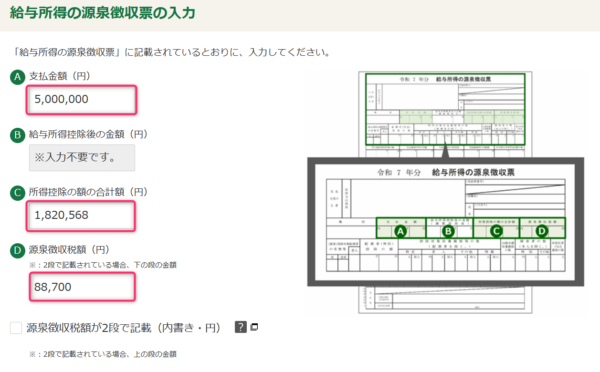

給料情報の入力

ここから給料に関する情報を入力していきます。

「給与所得の源泉徴収票」を用意しましょう。

※源泉徴収票自体は、税務署に提出しません。

▼源泉徴収票の入力

「源泉徴収票」を見ながら

- 支払金額

- 所得控除の額の合計額

- 源泉徴収税額

の3つの金額を入力します。

「住宅ローン控除(住宅借入金等特別控除)」は「記載あり・なし」を選びます。

「所得金額調整控除」は年収850万円超で扶養している子どもや障害者がいる場合に該当することがあります。

「支払者」には、自分の勤め先の情報(住所・名前)を入力します。

以上を入力したら、右下の「入力内容の確認」を選びます。

※「入力が間違っている場合」、または「勤務先の年無調整の計算自体が誤っている場合」はエラーになります。再度、源泉徴収票の金額をご確認ください。

医療費情報の入力

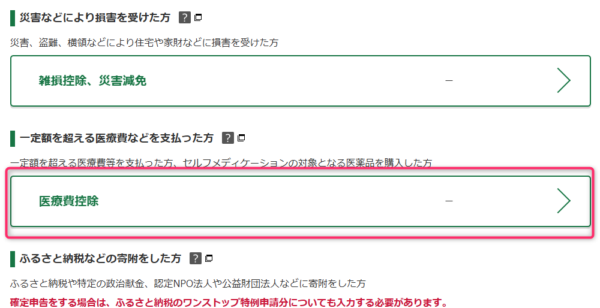

▼所得・控除の入力

給与を入力すると、「選択された所得の入力」に移るので、「医療費控除」を選びます。

▼医療費控除の選択

「適用する医療費控除の選択」画面となります。

「医療費控除」と「セルフメディケーション税制」から選択します。

今回は「医療費控除」を選び、「次へ」進みます。

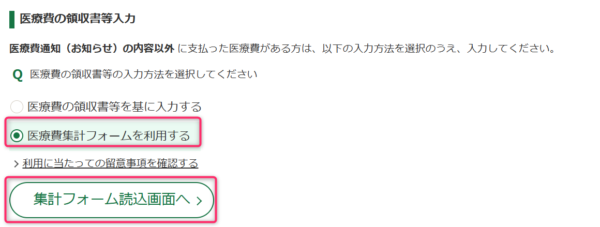

入力方法がいくつかありますが、今回は最初に準備した「医療費集計フォーム」を利用した方法を選んでいます。

「集計フォーム読込画面へ」を選びます。

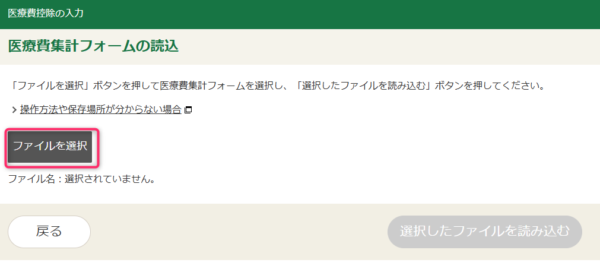

「ファイルを選択」を選び、パソコン上に保管したExcelを選びます。

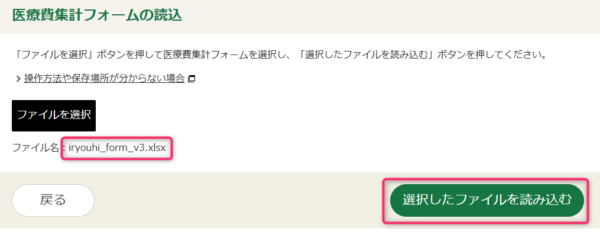

ファイル名(例:iryouhi_form_v3.xlsx)が表示されるので、「選択したファイルを読み込む」を選びます。

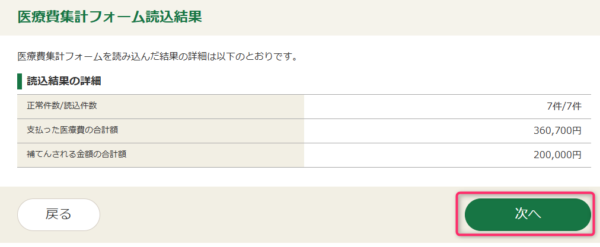

▼医療費集計フォーム読込結果

エラーがなければ読込結果が出るので「次へ」を選びます。

もしエラーがあればのどの部分がおかしいか教えてくれるので、指示に従ってExcelの入力を修正し、再度読み込みましょう。

問題がなければ、右下の「入力終了」を選びます。

【ふるさと納税がある方】

次の「ふるさと納税情報の入力」をそのままお読みください。

ワンストップ特例申請を既にしている場合でも、確定申告の際にはワンストップ特例申請が「なかった」ことにされます。

医療費控除を受ける場合は「寄附金の受領証明書」をすべて用意して、ふるさと納税の各金額を入力をしましょう。

【ふるさと納税がない方】

次の「ふるさと納税情報の入力」は飛ばします。

画面を下にスクロールして「次へ」を選びます。

ふるさと納税情報の入力

ふるさと納税の「寄附金の受領証明書」をすべて用意してください。

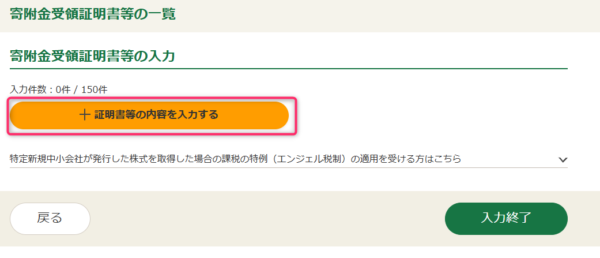

医療費控除の1つ下にある「ふるさと納税などの寄附をした方」の「寄附金控除」を選びます。

▼寄附金の入力

「証明書等の内容を入力する」を選びます。

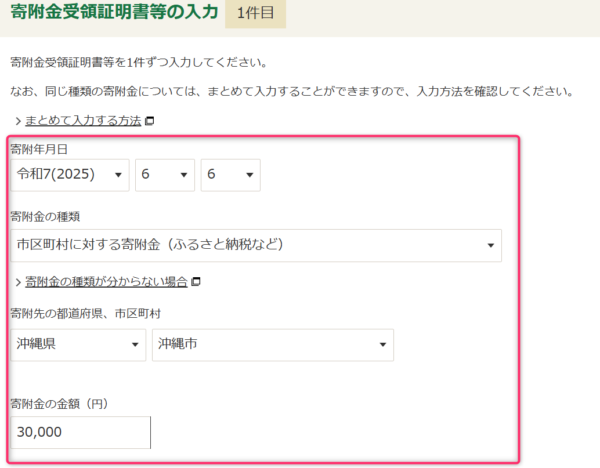

別画面が出てくるので、各項目を1か所ずつ入力していきます。

- 寄附年月日

- 寄附金の種類(「市区町村に対する寄附金(ふるさと納税など)」を選ぶ)

- 都道府県・市区町村の選択と名称

- 寄附金の金額

※「寄附先の所在地」と「寄附先の名称」は自動的に表示されます。

他のふるさと納税も入力する場合は、下の「別の寄附先を入力する」を選びます。

入力が終わったら、「入力内容の確認」を選びます。

寄附の一覧が表示されるので、よければ「入力終了」を選びましょう。

これでふるさと納税の入力も完了です。

元の画面に戻るので、下にスクロールして「次へ」を選びます。

計算結果の確認

確定申告の結果、「還付される金額」が表示されます。

念のため1つずつ確認し、よければ1番右下の「次へ」を選びます。

(1) 還付額が少ないのはなぜ?

ここで

「え? 思ったより還付されるお金が少ない・・・」

と思われるかもしれません。

これは所得税から還付される金額です。

特にふるさと納税は所得税だけでなく「住民税」が大きな節税になります。

多くの方は、住民税の節税の方が多いので、ここに表示される還付金額は少ないです。

しかし「住民税で節税される金額」は、この国税庁の「確定申告書等作成コーナー」ではわかりません。

住民税は「市町村」が計算するので「6月頃」にわかります。

(2) 還付額が0円なのはなぜ?

また、還付される金額が「0円」になる場合もあります。

例えば年末調整で住宅ローン控除などをして、源泉徴収税額(天引きされる所得税)が0円になっている場合です。

ただし、所得税は還付されなくても、住民税が節税になっている場合があります。

こちらもこの画面ではわかりません。

詳細は次の記事に書いています。

関連 ふるさと納税で住民税が還付されるのはいつから?税額控除を確認する簡単な方法

関連 住宅ローン控除の還付金はいつ振り込まれる?思ったより少ない理由は住民税にあり!

基本情報の入力

最後に確定申告に必要な基本情報を入力します。

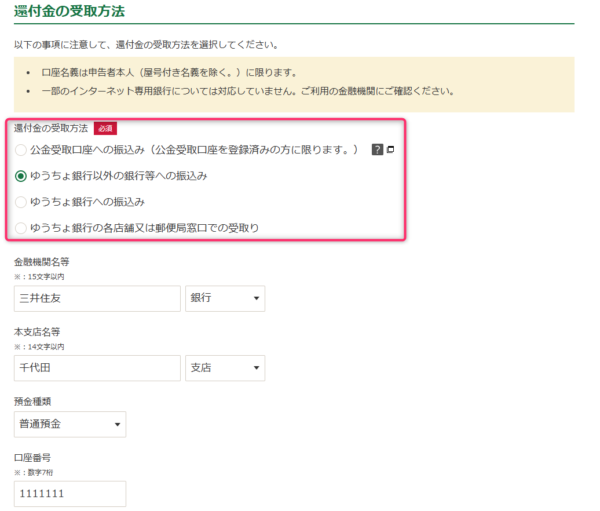

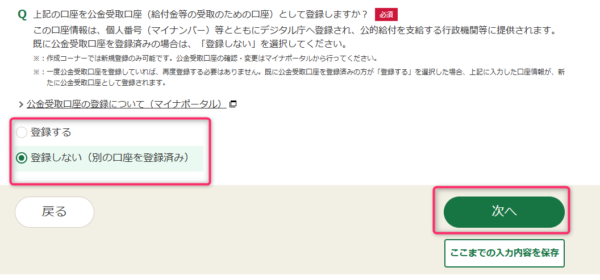

▼還付口座の入力

還付口座の情報を入力します。

例えば「ゆうちょ銀行以外の銀行等へ振込み」をする場合は下記の画面が出ます。

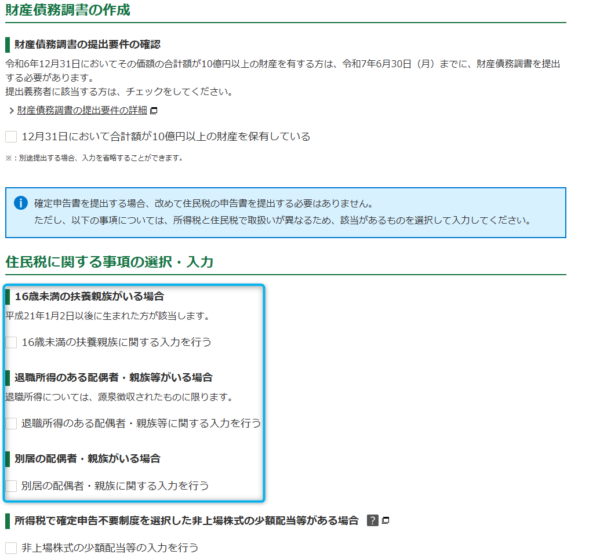

▼財産債務調書・住民税等

財産債務調書は無視して進めます。

住民税に関する事項は、該当するものがあれば入力します。

▼氏名・住所等の入力

氏名・電話番号を入力します。

住所を入力します。

申告書を提出する税務署は、住所から自動的に入力されます。

※「令和8年1月1日の住所」が異なる場合は、「住所が上記と異なる」にチェックを入れて、新しい住所を入力してください。

「その他の項目の入力」は、

- 世帯主の氏名:自分が世帯主の場合は「ご自身が世帯主」を選ぶ

- 世帯主からみた続柄

- 整理番号:空欄でも可

- 提出年月日:空欄でも可

を入力します。

右下の「次へ」を選びます。

▼マイナンバーの入力

対象者がいる場合、マイナンバーカードの12桁の数字を入力します。

これで基本情報の入力は完了です。

確定申告書の印刷方法

いよいよ確定申告書の印刷です。

下の「申告書等を表示・印刷する」を選ぶとPDFファイルが出力されます。

※e-Taxの場合は、送信前の「確認用」が出力できるため、この段階で内容が正しいか、確認しましょう。

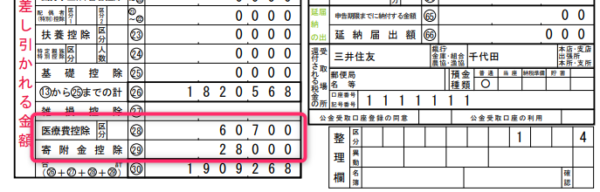

(1) 確定申告書 第一表

左下の28欄の「医療費控除」に金額が書かれているか確認しましょう。

ふつうは、支払った医療費から10万円を引いた金額になります。

また、ふるさと納税をしている場合は、左下の29欄の「寄附金控除」で寄付をした金額から2,000円を引いた金額が書かれています。

例では3万円のふるさと納税のため、28,000円になっています。

(2) 添付書類台紙 ※紙で提出する場合

紙で提出する場合は、次に「添付書類台紙」が出て、

- マイナンバーに関する書類(コピー)

を貼ります。

※源泉徴収票の提出は不要です。

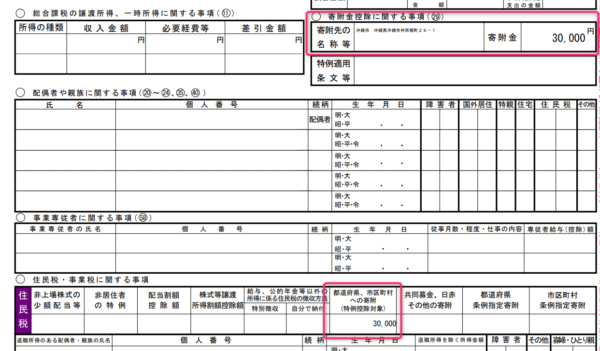

(3) 確定申告書 第二表

第二表は「所得の内訳」や「控除」の内容について書かれている書類です。

ふるさと納税を受ける場合は

- 「寄附金控除に関する事項」

- 「住民税・事業税に関する事項」の「都道府県、市区町村分への寄附(特例控除対象)」←特に重要!!

の2か所に寄付をした金額が記載されているか確認しましょう。

※第二表に医療費控除の情報は特に記載されません。

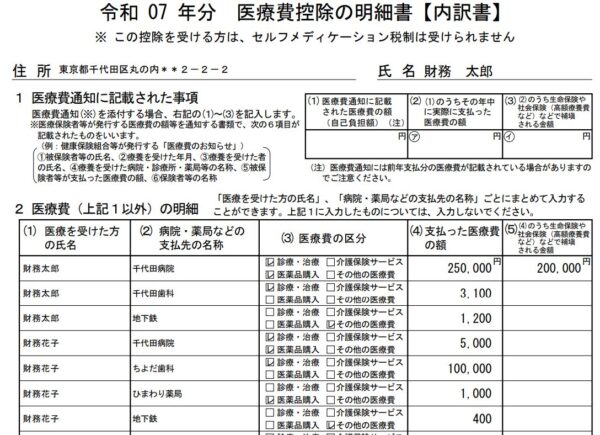

(4) 医療費控除の明細書

医療費控除では「医療費控除の明細書」という書類を作成し、税務署に提出します。

一方、医療費の「領収書」自体は税務署に提出する必要はありません。

医療費の領収書は手元で5年間の保管が必要となります。

(5) 各書類の「控」

「第一表」「第二表」「医療費控除の明細書」などがもう一度出てきますが、これは「控用」です。

国税庁は令和7年から「第一表」に収受印を押すのを廃止しました。

なお、来年の確定申告(令和8年分)からは、この控用も廃止され、控えが必要な場合は、自分で控えを作成・保管することになります。

(6) 提出書類等のご案内

確定申告書を紙で提出する場合は、「提出書類等のご案内」に注意点が書かれています(この用紙自体の提出は不要)。

ふるさと納税の確定申告をする場合は、「寄附金の受領証明書」の原本と一緒に提出しましょう。

郵送する場合は、右下に郵送先の税務署名・住所も印刷されるので、これを切り取って封筒に貼るだけでOKです。

申告書一式自体を郵送する場合は、「レターパックライト」がおすすめです。

関連 レターパックライト・プラスならコンビニで!購入・支払方法の注意点まとめ

(参考) e-Taxで提出する場合

指示に従って、提出(送信)をしてください。

送信後に、正式な確定申告書類を印刷することができます。

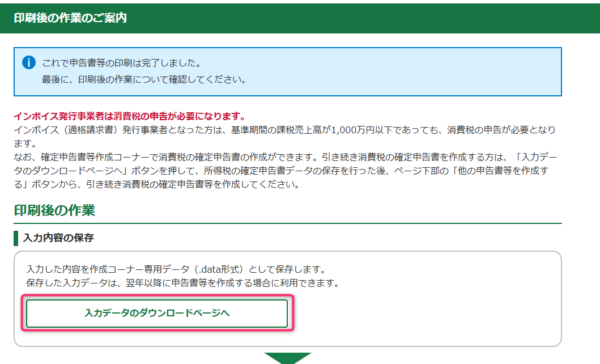

入力データの保存

「入力データのダウンロードページへ」を選ぶと来年の確定申告用にデータを保存できます。

「入力したデータをダウンロード」すると「~.data」という名前のファイルがダウンロードされます。

こで全部終了です。

お疲れさまでした。

以上、医療費控除の確定申告書の作成方法について徹底解説しました。

所得税の還付は、数週間~1か月半で銀行口座に還付されるかと思います。

電子申告(e-Tax)を利用すると、さらに早く還付を受けることができます。

まとめ

医療費控除やふるさと納税に関する記事は、次のカテゴリに整理しています。

あわせてご確認ください。

あなたの確定申告のお役に立てたら幸いです。

82 件のコメント

会社員で年末調整は会社で行っています。

子供の矯正歯科治療で医療控除をEーTAXで行う予定です。

入力項目は医療控除のみで良いでしょうか。

源泉徴収票の内容は全て入力しないといけないでしょうか。

ご教授頂けると助かります。

>oojiさん

こんばんは。neronaです。

源泉徴収票の内容は「すべて漏れなく」入力してください。

あと、ふるさと納税をもししている場合は、ワンストップ特例が取り消されるので

必ずふるさと納税の情報もご入力ください。

こんにちは。

初歩的な質問なのですが、

今回、ふるさと納税、医療費控除、住宅ローン控除と申請する予定なのですが、

書類はまとめて一気に郵送しても良いのでしょうか?また、その場合は、返信封筒は3つ必要でしょうか?

もし他の方と質問が重複していたらすみません。

>あいさん

おはようございます。neronaです^^

1人で申請する場合は1つの確定申告書にまとめて申請するので、必要な書類と一緒に一気に郵送になります。また、返信用封筒も1つです。

ふるさと納税、医療費控除、住宅ローン控除を同時にする方法は、次の記事をお読みください。

https://shokonoaruie.com/loankojo-kakutei/

もし家族で複数の確定申告書を作る場合は、分けた方がいいですね。

早速のお返事ありがとうございます。

確かによく考えれば同じ申請書に入力でした!わざわざお手間を取らし申し訳ございませんでした!汗

分かりやすい説明で、大変助かりますm(__)m

>あいさん

いえいえ^^

疑問が解決して良かったです!

はじめまして。

こちらのサイトはとても解かりやすく数年前から大変お世話になっております。

お忙しいところ申し訳ありませんが質問させてください。

医療費控除の確定申告画面で退職所得を入力ところがあります。

今年退職しまして、退職所得の源泉徴収票・特別徴収票に

確定給付企業年金と確定拠出型年金(老齢給付金)の2件の記入があります。

確定給付企業年金は退職金ですが、確定拠出型年金(老齢給付金)の方は、

掛金を自分のお給料から毎月積立てていました。

確定給付企業年金は、当然退職所得の欄に入力しますが、

確定拠出型年金(老齢給付金)は、退職所得に入力するのでしょうか?

因みに勤務年数が長くないので、源泉徴収額は2件共0円です。

お時間のある時にご教授頂けますと幸いです。

どうぞよろしくお願い致します。

>たんぽぽさん

こんばんは。neronaです。

いつもお読みいただき、ありがとうございます^^

ご質問の件、税理士ではないので一般的な回答になりますが、

老齢給付金は「一時金」として一括でもらうなら「退職所得」、

「年金」として分けてもらうなら「雑所得」になるかと思います。

両方とも「退職所得の源泉徴収票」とあるので、

「確定拠出型年金(老齢給付金)」についても「一時金」で

もらっているのではないでしょうか。

ご不安でしたら、税務署にも確認されることをおすすめします^^

neronaさん

早々にお返事有難うございます。

今日、税務署にお電話しましたら、

確定拠出型年金(老齢給付金)も退職所得だそうです。

ですが、確定給付企業年金と確定拠出型年金(老齢給付金)の

それぞれの源泉徴収票の区分が違い、

「確定申告書等作成コーナー」での確定申告が出来ない事が

分かりました。手書きしか出来ないそうです。

近い内に申告作成会場行ってきます。

neronaさんのアドバイスの御蔭です。

この度は、お忙しいところ本当に有難うございました。

>たんぽぽさん

貴重な情報、共有いただき、ありがとうございます!

こんにちは。

以前一度、源泉徴収票のことで質問させていただきましたグーと申します。

その節はありがとうございました。

すみません、医療費控除のことで、またお聞きしたいことがあり、コメントさせていただきました。

現在は扶養控除なしの共働きですが、来年か再来年、妻は扶養控除38万円の範囲内でのパートに切り替え予定です。

パートにした場合、年末調整で配偶者控除申請済みでも、医療費控除の確定申告画面で配偶者控除の欄を入力することにより、還付金額に関係しますか??

歯科治療の支払い(期間内で支払金額自由)を配偶者控除なしのうちにしてしまうか、ありになってから支払うかで、どちらのほうが還付金額が多いのか、変わらないのか、教えていただきたいです。

ちなみに令和3年の源泉徴収票は、住宅借入金等特別控除の額の欄に20万円、源泉徴収税額の欄に40万円の記載がありますが、今年令和4年で住宅ローン控除は終了します。

お忙しいところ恐れ入りますが、よろしくお願いいたします。

>グーさん

こんにちは。neronaです。

>パートにした場合、年末調整で配偶者控除申請済みでも、医療費控除の確定申告画面で配偶者控除の欄を入力することにより、還付金額に関係しますか??

入力方法のご質問だと思いますが、年末調整で配偶者控除済みの場合は、確定申告画面でも配偶者控除に入力しないと「なかったこと」になるので、入力が必要と考えます。

>歯科治療の支払い(期間内で支払金額自由)を配偶者控除なしのうちにしてしまうか、ありになってから支払うかで、どちらのほうが還付金額が多いのか、変わらないのか、教えていただきたいです。

これは実際にご自身で計算してみないとわからないですね。

所得がいくらになって、何%の税率になるかによって、得する場合も、変わらない場合もあるかと思います。

お返事ありがとうございます。

確定申告画面でも配偶者控除に入力しないといけないのですね。

勉強になりました。

>これは実際にご自身で計算してみないとわからないですね。

>所得がいくらになって、何%の税率になるかによって、得する場合も、変わらない場合もあるかと思い>ます。

ざっくりでも何か計算できる方法ありますか?

(計算式がある、または確定申告書作成コーナーで計算できたりしますか?)

度々、申し訳ございません。

自分なりに調べて、同じ年収・同じ医療費で計算してみたところ、

配偶者控除38万円ありの所得税額のほうが約7万円低かったです。

この場合、配偶者控除ありになってから歯科治療費支払いし、その年に医療費控除申請のほうが

節税になるということで合ってますでしょうか?

>グーさん

残念ながら、具体的な税金の計算は法律上、税理士じゃない人がやると罰せられるので申し訳ないです>_< 無料で税理士さんに聞けるサービスとか、ご紹介します~ https://shokonoaruie.com/zeimusodan/

すみません、知らずに質問してしまい、申し訳ございませんでした。

丁寧なご対応ありがとうございました。

今後また何か別件でお聞きすることがあるかもしれません。

その際はよろしくお願いいたします。

>グーさん

いえいえ^^

力及ばず申し訳ないです>_<

このサイトで色々と勉強させていただいております。

このたび令和元年(H31年)分の医療費控除について申告をするため、電子申告で作成しました。

先に昨年に家を建てたので住宅リーン控除をしているため、更正の請求ということになるということで、作成してみたところ、先に18万円の住宅リーン控除を受けており、医療費控除を申告すると逆に7万円を返納する(納めてください。というふうになり、どうしたらいいか迷っています。所得税で引き切れなかった住宅ローン控除は住民税で税額控除されるということは調べてわかっていますが、今回所得税で7万円返納した分は、住民税で戻ってくるという考えでよいのでしょうか?また、医療費控除にするとにより、住民税も安くなるので還付されるため、最終的には返納しても住民税で減税となるのでメリットは大きいと考えていますが、この考えが正しいのか、アドバイスをいただけたらありがたいです。

>まさぼうずさん

こんばんは!neronaです。

令和元年分は住宅ローン控除で既に確定申告をしていて、

さらに医療費控除を更正の請求でしようと思ったら逆に納付に

なってしまったということですね。。。

不思議ですね。

おそらくどこかで計算がおかしくなっているのではないかと思われます。

残念ながら私は税理士ではないので個別具体的な計算はできないので、

税務署に計算した用紙をもっていって、教えてもらうのが1番確実ではないかと思われます。

ふつうにやると

【1】所得税の方で医療費控除の分だけ還付される

【2】既に所得税が全額還付されている場合は住民税が還付される

のいずれかになって、納付にはならないと思われます。

はじめまして!たかはしと申します。

初めての医療費控除の確定申告をするのに、とてもわかり易くすごく助かりました!!

ただ1箇所、計算結果確認のところが、あなたに還付される金額ではなく、納付する金額と表示されました。金額は0円だったので、そのま

ま完成させたのですが、一体どういうことなのでしょうか??

還付金が0円はわかるのですが、納付という場合もあるのでしょうか??

>たかはしさん

こんにちは。neronaです。

国税庁のマニュアルを見ても特に書いてないので推測ですが、

おそらく金額が「0円」だったからかもしれません。

還付する金額が1円でもあれば「還付される金額」

納付する金額が1円でもあれば「納付する金額」

0円の場合はどちらでもないので「納付する金額」

としている可能性があります。

こんにちは。数年前から大変お世話になっております。

質問させて下さい。

昨年分の医療費控除をこれからしたいと考えております。(対象外と思っていたら、対象でした)

しかしながら、サラリーマンで昨年ふるさと納税と住宅ローンの控除を受けております。

その場合、今から医療費控除は可能なのでしょうか?

色々調べたのですが、見つからず…。大変申し訳ないのですがお教えいただけますと助かります。

>ネコさむらいさん

こんばんは!neronaです。

考えられるパターンとしては2つあり、

【1】

「年末調整」で住宅ローン控除を受けて、「ワンストップ特例」でふるさと納税をした場合(確定申告をしていない場合)

⇒医療費控除の「確定申告」で対応(住宅ローン控除、ふるさと納税も含めて申告書作成)

⇒この場合、ふるさと納税の寄附金領収書が残っているかが問題になるかと思います。

ワンストップ特例をすると領収書を捨ててしまって確定申告できない方もいるので。

【2】

住宅ローン控除またはふるさと納税について「確定申告」をした場合

⇒医療費控除は「更正の請求」で対応

⇒こちらは申請用紙や書類の書き方について税務署に相談した方が良いですね。

ありがとうございます。

確定申告していないので、1に該当します。

ふるさと納税は全て書類をファイルしておりますのであるので

確定申告を昨年分したいと思います。

こちらのサイト本当に見やすいです!どのサイトよりも画像もあって分かりやすくて

助かっています。ありがとうございます。