この記事では、住宅ローンの借換えをする際の住宅ローン控除に関する注意点について説明しています。

結論から書くと

- 条件1:借換え後の「新しい住宅ローン」が当初の住宅ローンの返済のためのものであること

- 条件2:借換え後の「新しい住宅ローン」が住宅ローン控除を受けるための条件に当てはまること

の両方の条件を満たせばOKです。

よくある失敗は条件2で「新しい住宅ローンの借入期間を10年未満」にした場合です。

10年以上にしないと住宅ローン控除が受けられなくなるので注意です。

※「繰上返済(期間短縮型)」の場合は下記の記事をお読みください。

関連 繰上返済で借入期間が10年未満になっても住宅ローン控除はできますか?

※年末調整の書類の書き方については次の記事で紹介しています。

関連 住宅ローン控除申告書(年末調整)の具体的な書き方と記入例

※年末調整のまとめ記事はこちらです。

もくじ

借換えすると住宅ローン控除ができない?

国税庁の「住宅ローン等の借換えをしたとき」では、次のようにショッキングなことが書いてあります。

住宅ローン控除の対象となる住宅ローン等は、住宅の新築、取得または増改築等のために直接必要な借入金または債務でなければならないため、住宅ローン等の借り換えによる新しい住宅ローン等は、原則として住宅借入金等特別控除の対象とはなりません。

「せっかく金利を考えて借換えをしたのに住宅ローン控除ができないなんて!損した!!」

・・・と思われたかもしれませんが、安心してくさい。

次の2つの条件を満たせば、借換え後も住宅ローン控除の対象とすることができます。

- 条件1:借換え後の「新しい住宅ローン」が当初の住宅ローンの返済のためのものであること

- 条件2:借換え後の「新しい住宅ローン」が住宅ローン控除を受けるための条件に当てはまること

借換え前後で実質的に状況が変わっていないならOKということです。

住宅ローン控除の初年度のように再び「確定申告」が必要になるわけではないので、年末調整で可能です。

ただし、場合によっては少し変わった調整をしなければならない場合もあるので、最後に年末調整の注意点もご説明します。

条件1:当初の住宅ローンの返済のため?

新しい住宅ローンを借りて当初の住宅ローンを返済するのは「家を購入するため」ではありません。

借金返済目的となるので、原則として、住宅ローン控除の対象になりません。

しかし、そもそも私たちが借換えをするのは「借金返済目的」ではなくて、「金利条件の見直しが目的」ですよね。

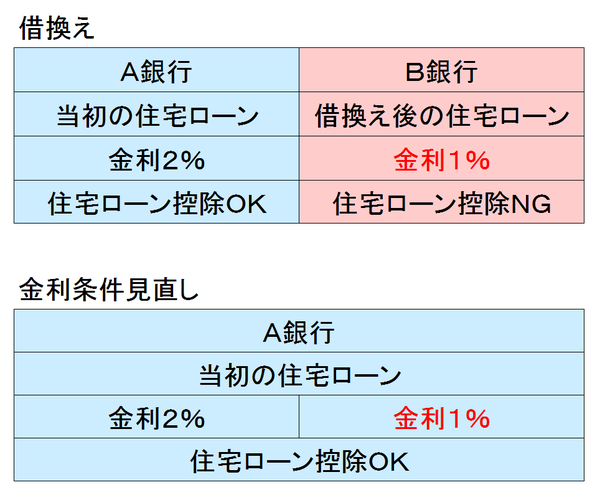

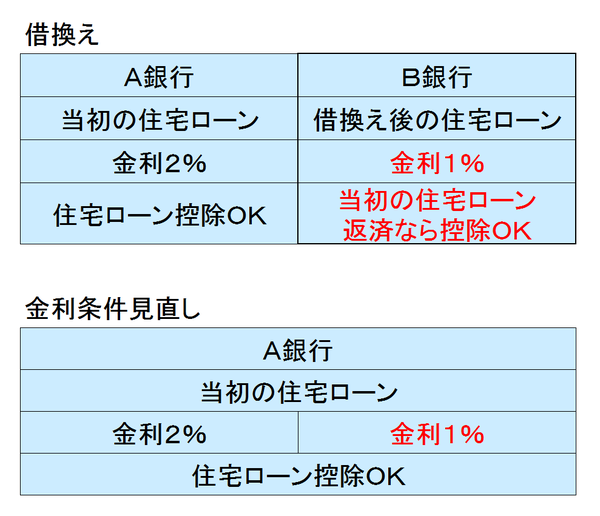

一方、借換えをせずに今借りている金融機関に相談することで、金利条件の見直ししてくれることもあります。

その場合と比較してみると、同じ目的(金利条件の見直し)にもかかわらず

- 借換え:住宅ローン控除ができない

- 金利条件の見直し:住宅ローン控除が続けられる

なんて、不公平ですよね。

借換えの手数料まで支払ってがんばってやったのに、ひどい!

これだと、住宅ローン控除ができないのを嫌って、借換えをやめる方も出てきてしまいます。

そこで例外的に借換え後の「新しい住宅ローン」が当初の住宅ローンの返済のためなら「住宅ローン控除をしてもいいよ」となっているのです。

同じ住宅ローンの金利条件を見直したのと同じ状態だからですね。

条件1は借換えをする人なら簡単に満たすことができる条件です。

なお、借換えをすると「住宅ローン控除の期間」がのびるんじゃないかと思う方もいるかもしれませんが、のびません!

現在の住宅ローン控除はあくまで最長10年間(または13年間)です。

例えば、住宅ローン控除を5年間受けて、借換えをしたらどうなるでしょうか?

「お!新しい住宅ローンを組んだから、もしかして、また10年間できるんじゃないか?(合計15年間)」

なんてことができたら、下手すると、みんな期間を伸ばすためだけに借換えやりますよね・・・。

当初の住宅ローンが続いていると考えて借換えをしても住宅ローン控除を認めています。

カウントは当初の住宅ローンで住宅ローン控除を受けたときから「10年間(または13年間)」です。

条件2:住宅ローン控除を受けるための条件に当てはまる?

条件2の条件はほとんどの方が満たします。

注意が必要なのが住宅ローンの借換え後の借入期間が「10年以上」かどうかです。

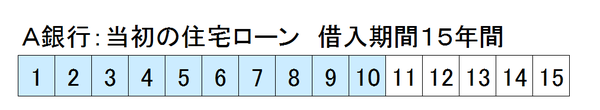

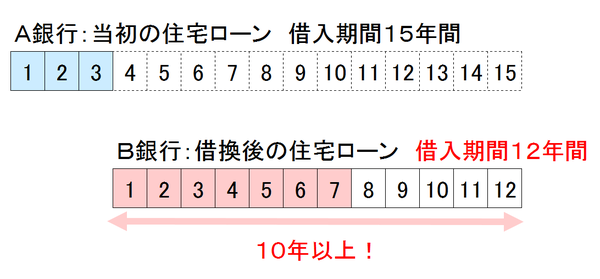

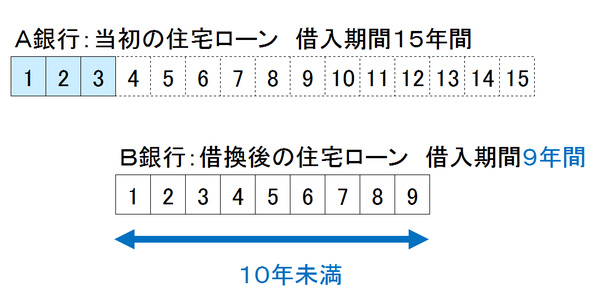

例えば、住宅を購入した際には、A銀行でトータルの借入期間15年の住宅ローンを組んでいたとしましょう。

新しい住宅ローンの借入期間=10年以上

3年目に超低金利になって当初よりも1%以上金利が下がったので、B銀行で「借入期間12年」の住宅ローンに借り換えたとします。

この場合、住宅ローンの借換え後の借入期間=「12年」で10年以上なので、条件を満たします。

住宅ローン控除も、既に3年間受けていますが、残り7年間を受けることができます。

新しい住宅ローンの借入期間=10年未満

一方、B銀行で借りる際には、早く返済を終了したかったので、期間を短くして、「借入期間9年」の住宅ローンに借り換えたとします。

この場合、住宅ローンの借換え後の借入期間=「9年」で10年未満で条件を満たさないため、住宅ローン控除はできなくなります。

繰上返済の期間短縮型なら「同じ住宅ローン」です。

残りの借入期間が9年間でも当初からのトータルの借入期間が10年以上あれば控除可能です。

「別の住宅ローン」になる借換えとは違います。

関連 繰上返済で借入期間が10年未満になっても住宅ローン控除はできますか?

ただし、借換後の借入期間をわざと短くすることで、支払う利息が減る効果もあります。

住宅ローン控除よりも「支払う利息が減るメリット」の方が大きい場合には、住宅ローン控除を無視して借入期間を短くすることも考えられます。

具体的な金額をもとにシミュレーションソフトを利用しないとどちらが得か判断が難しいので、自分で計算してみてください。

借換え後の住宅ローン控除の年末調整の注意点

借換え後の住宅ローン控除も、年末調整で行うことができます。

確定申告でやってもOKですが、年末調整でやった方が楽ですし、早くお金も還付されます。

ただし、借換えをする金額によっては、注意が必要な場合があります。

3つのパターンに分けてみてみましょう。

パターン1:借換前後の残高が同じ場合

- 借換え前の残高:2,000万円

- 借換え後の残高:2,000万円

パターン2:借換後の残高が少ない場合

一部だけ繰上返済をする場合です。

- 借換え前の残高:2,000万円

- 借換え後の残高:1,800万円

借換えの場合、新しい住宅ローンが「当初の住宅ローンの返済のため」のものであることが明らかでなければなりません(条件1)。

当初の住宅ローンを引き継いでいる借入れがポイントなので、

- 「借換え前の残高」≧「借換え後の残高」

なら問題ありません。

パターン1とパターン2は、特に調整が不要です。

借換え後の年末残高をそのまま使って計算します。

- 借換え後の年末残高×0.7%(または×1%)=住宅ローン控除で控除できる最大額

パターン3:借換後の残高が多い場合

しかし

- 「借換え前の残高<借換え後の残高」

と、借換え後の残高の方が高くなると問題があります。

借換え後の残高の中には、当初の住宅ローンを上回る部分があります。

調整をしないと余計に住宅ローン控除ができてしまうためです。

- 借換え前の残高:2,000万円

- 借換え後の残高:2,100万円

・・・現実には、残高を上回って貸してくれる場合は少ないのですが、借換えの手数料などを含めて借りることができる金融機関もあります。

そうすると借換え後の残高が増加してしまいます。

この増えた100万円、つまりそもそも当初家を買ったお金とは関係のない部分です。

ここについても住宅ローン控除を認めてしまうとおかしな話になってしまうので、次の算式で調整をします。

- A × B ÷ C

A:借換えによる新しい住宅ローンの年末残高

B:借換え直前の当初の住宅ローンの残高

C:借換えによる新しい住宅ローンの実行額

参考 国税庁「住宅ローン等の借換えをしたとき」

例えば、Aが2,050万円、Bが2,000万円、Cが2,100万円なら

- 2,050万円×2,000万円÷2,100万円=1,952万3,809円

となります。

この「1,952万3,809円」が「控除の対象となる住宅ローンの年末残高」です。

2,050万円から100万円ほど減りましたね。

住宅ローン控除ができる最大の控除額は、100%住宅に使用されたとすると、

- 1,952万3,809円×0.7%=136,600円(100円未満切捨)

となります。

なお、BとCの金額は毎年固定です。

「Aの住宅ローンの年末残高」だけが年々減っていきます。

記載方法は、年末調整の際に「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」に必要な事項を書いて勤め先に提出するだけです。

関連 住宅ローン控除申告書(年末調整)の具体的な書き方と記入例

調整をしたことにより「年末残高の証明書」の金額と一致しないため、備考欄に調整した計算式を書いておくと無難です。

- 2,050万円×2,000万円÷2,100万円=1,952万3,809円

11月や12月に借換えをすると年末調整は間に合わない!

住宅ローン控除が年末調整でできるのは、金融機関から10月から11月にかけて、「年末残高の証明書」が届くからです。

しかし11月や12月に借換えをすると、新しい住宅ローンについてこの証明書の発行が年末調整に間に合いません。

その場合は確定申告で住宅ローン控除をすることになります。

※年末調整のまとめ記事はこちらです。

8 件のコメント

>neronaさん

こんばんは。ポンです。

加筆ありがとうございます!

おかげさまで、無事提出できました(^^)v

いつも、わかりやすい説明ありがとうございます!(^_^)/

>ポンさん

こんにちは!neronaです。

こちらこそ、また遊びに来てくださいね^^

こんばんは。

ご無沙汰しております。いつも、この時期になるとお世話になりにやってきてます(汗)

質問なのですが、パターン3で算出された金額が、年末残高として記入すれば良いのでしょうか?

ご教示いただけますと幸いです。

追伸:余談ですが、現在、試験勉強中でしたので、借り換えた場合の年末調整について、自分で調べるより職場の総務に投げてしまえ!と質問したところ、ネット検索した結果の記事をコピーして渡してくれました。一読した感じneronaさんの記事じゃないかなぁ?と思って検索したら案の定でした。やっぱ、スゴいなぁ~と思いましたのと、結局neronaさんにお世話になるのだな。と思いました(笑)

どうでもいい話し失礼しましたm(__)m

>ポンさん

こんにちは。neronaです。

借換え後の残高が大きければパターン3の計算した金額となります。

文章、追加させていただきました。

試験勉強お疲れ様です! なんと、印刷されているとは(笑)

返信ありがとうございます。

また修正ありがとうございます!!

neronaさんの分かりやすい記事

大好きなので、ありがたいです。。

お忙しいと思いますので

いつまででも待っております。

ありがとうございます。

>pontaさん

承知しました!しばしお待ちください。

こんにちは。neronaさんのファンです。

いつも本当ためになっています。

暇さえあればこちらのサイトを見させていただいております。

いつか「個人型確定拠出年金・住宅ローン控除・ふるさと納税」の併用に関して、UPしてほしいです。

色々なサイトを見ているのですが難しくわかりません。

計算のサイトも使ってやってみましたが、計算のサイト自体難しく、苦戦しております。

いつかでよいので、お願い致します!

これからも楽しみにしております。

>pontaさん

こんにちは!neronaです。

ありがとうございます(^◇^)

承知しました!

確かに1番わかりにくいけど重要ですよね。

頑張って書いてみます。

※2つ目のコメントの件は反映しました~