この記事は子の国民年金保険料を「子自身」が払った方が得なのか、「親」が払った方なのか悩んでいる方に書きました。

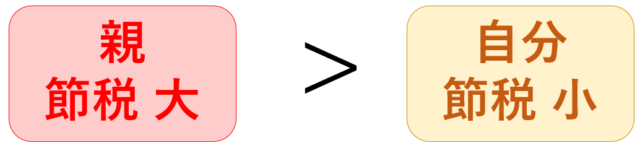

結論から言えば、親の方がふつうは年収が高いので、

親が払って社会保険料控除を受ける方が節税

になりやすいです。

もし、まとめて数年分を払ったときは、払った年に社会保険料控除で節税ができます。

関連 扶養控除とは?親や子どもを扶養にして年末調整や確定申告で節税しよう!

※年末調整のまとめ記事はこちらです。

もくじ

国民年金保険料は社会保険料控除の対象!

日本に住むすべての人は、20歳になったときから国民年金の被保険者となり、国民年金保険料を払う義務があります。

この国民年金保険料を支払う場合は

- 子ども本人が支払う

- 親が支払う

のどちらかを選択します。

国民年金保険料は社会保険料控除という控除の対象となり、節税ができます。

対象者は保険料を「支払った人」です。

自分だけでなく、家族の社会保険料を支払った場合も対象になります。

納税者が自己又は自己と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合には、その支払った金額について所得控除を受けることができます。これを社会保険料控除といいます。

控除できる金額は、その年に実際に支払った金額又は給与や公的年金から差し引かれた金額の全額です。

公式 国税庁「社会保険料控除」

なお、大学生や専門学校生など学生の場合は、申請により在学中の保険料の納付が猶予される「学生納付特例制度」が設けられています。

そのため、例えば大学4年間は払わないで、後で納付するという選択肢もあります。

根拠 日本年金機構「国民年金保険料の学生納付特例制度」

「親」が子の保険料を払った方が節税に

社会保険料控除は、同じ金額を払っても年収が多い人が払う方がお得です。

これは所得税の税率が約5%~約45%の累進税率(年収が高い人ほど税金の負担が大きい)をとっているからです。

根拠 国税庁「所得税の税率」

ふつうは、子どもよりも親の方が年収が高いため、親が払った方が節税になります。

(1) 子どもが自分で払う場合

私の大学時代、学生納付特例を利用しないでアルバイトをせっせとがんばって国民年金保険料を自分で支払っている同級生がいました。

「親には迷惑をかけない。自分の年金も自分で払う」

とある意味では素晴らしい考え方だったのですが、税金的には損な考え方をしています。

令和7年分から年収160万円以下なら、そもそも所得税が発生しません。

自分で国民年金保険料を払っても、所得税について社会保険料控除を一切受けられないからです。

※住民税は年収110万円前後までは非課税のため、そこまでならやはり社会保険料控除の対象外です。

(2) 親が払う場合

一方、親が払えば親が社会保険料控除を受けることができます。

現在の保険料は年額で約20万円くらいなので、所得税率10%+住民税率10%の税率が適用される親なら

- 国民年金保険料約20万円×20%=約4万円

が節税になります。

- 扶養内でアルバイトをしている子が払う:節税額0円

- 親が払う:節税額約4万円

過去の国民年金保険料をまとめて払うとどうなる?

子どもの国民年金保険料を親が過去3年分まとめて支払った場合はどうなるでしょうか?

今年支払ったものなら過去の年分のものであっても本年分の社会保険料控除の対象になります。

例えば約60万円を支払ったときには、所得税率10%+住民税率10%の親なら

- 国民年金保険料約60万円×20%=約12万円

が節税になります。

根拠 国税庁「社会保険料控除(子供の過去の国民年金保険料を一括して支払った場合)」

2年分の国民年金保険料を前納した場合は?

平成26年4月から国民年金保険料の「2年前納」制度が始まりました。

「2年分」を前納した場合には、2つの選択肢があります。

- 全額を納めた年に控除する方法

- 各年分の保険料に相当する額を各年に控除する方法

2番目の方法は、例えば4月に2年分払うと

- 今年:9か月分

- 翌年:12か月分

- 翌々年:3か月分

と3年にわたって対応する月の分を控除することになります。

根拠 国税庁「社会保険料控除(2年分の国民年金保険料を前納した場合)」

どちらが有利かは、その人の「年収」によっても異なるので、ご自身で計算してみてください。

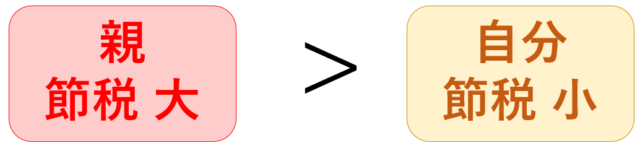

子どもが4月から社会人になる場合は要注意

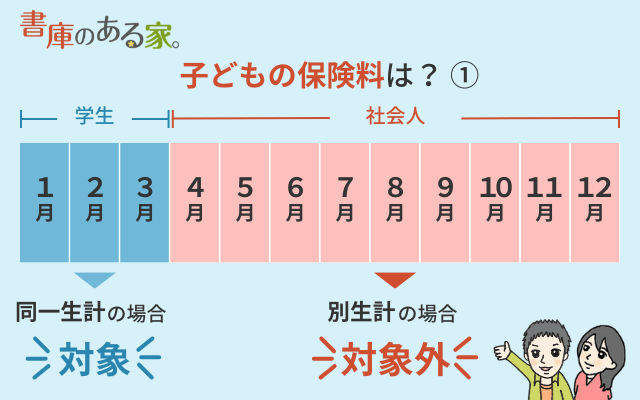

子どもの国民年金保険料を負担するときに注意が必要なのは、「生計を一」にしているかどうかという条件がある点です。

例えば今年4月から社会人になり、子どもは自分の給料で離れて生活することになれば「生計を別」に変わります。

社会保険料控除を受ける場合、「生計を一」にしているかどうかの判定時期は、国民年金保険料を支払った時点で差し支えないとされています。

1月~3月の間に支払った場合は、社会人になる前で「生計を一」にしていて社会保険料控除の対象になりますが、4月以降は「生計を別」にしているため対象外になります。

- 生計を一にしている間に払ったもの:対象

- 生計を別にしている間に払ったもの:対象外

4月以降、会社員になる場合は会社で給料から厚生年金保険料(国民年金保険料を含んでいる)が天引きされるので、4月以降の分はあまり考えてなくていいかもしれません。

ただし、社会人になった後に大学時代の国民年金保険料をまとめて親が払うときは生計が一かどうか注意が必要です。

根拠 国税庁「社会保険料控除(生計を一にしていた子の国民年金保険料を負担した場合)」

詳しくは次の記事をお読みください。

関連 4月から社会人になる子どもの扶養控除・医療費控除・国民年金保険料の注意点

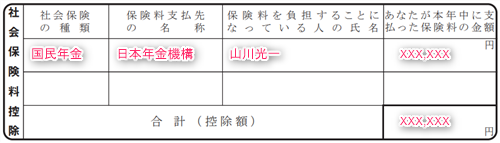

申請方法は年末調整または確定申告で

(1) 年末調整

社会保険料控除は年末調整で受けることができます。

年末調整の申請方法は下記の記事をお読みください。

(2) 確定申告

親が自営業の場合や、年末調整で社会保険料控除を受けていない場合には、確定申告で申請します。

まとめ

20歳以上の子どもの国民年金保険料については、次の3つの選択肢があります。

- 学生納付特例で免除

- 「子」が自分で国民年金保険料を支払う

- 「親」が代わりに国民年金保険料を支払う

学生の間は「学生納付特例」を利用するのも1つですが、もし支払う場合は「親」が代わりに払った方が税金上は有利になることがほとんどです。

アルバイトをして自分で払いたいという場合でも、例えば年金の分だけ「仕送りの金額」は減らし、親に社会保険料控除で節税してもらった方が世帯全体ではお得になります。

関連 扶養控除とは?親や子どもを扶養にして年末調整や確定申告で節税しよう!

※年末調整のまとめ記事はこちらです。

2 件のコメント

neronaさん、こんにちは。

国民年金保険料の支払ですが、我が家で損をしたことがあります。というのも、私が20歳になり支払義務が生じた際に、長年のお年玉などで貯蓄があったということで、父が私の口座から年金保険料を支払いました。

その6年後に弟が20歳になった際に年金保険料を同じように弟の口座から払おうとしていましたが、前述のように父の保険料控除にすることができると分かり父が払うことにしました。

その際に、私の年金保険料を父が払って保険料控除にすれば良かったんだなと気づきました。

当然、学生であることを理由に年金保険料の支払を先延ばしして、稼ぎが出るようになったら支払うという方法もあります。ですが、家計的に目先の資金繰りが厳しくならないのであれば、大学生を扶養している親等が支払って保険料控除を使うべきです。

特に、社会人に成り立ての頃って元々の所得が少ないだろうし、何かとも物入りな時期だと思いますから、よほど家計が厳しくない限りは保険料支払いの先延ばしはオススメできません。

>shoot0101さん

こんばんは!neronaです。

ああ、「誰の口座」から払うかも重要ですね>_< そういえば私は、特例を受けてそのまま払わないで来てるなと思い出しました・・・