住宅ローン控除は「自分が負担する税金」を節税してくれる制度です。

会社員の場合は給料から税金が毎月天引きされ、年末調整や確定申告をすることでその全部または一部が還付されます。

しかし産休・育休中には税金の負担がなく、住宅ローン控除ができない場合もあります。

そこでこの記事では産休・育休中の住宅ローン控除について説明します。

- 1年間無収入の場合は控除できる?⇒できない

- 年の途中で産休に入った場合は控除できる?⇒年収次第

- 「産休・育休中に支払った住民税」から控除できる?⇒できない

- 妻の分を「夫」で控除できる?⇒できない

関連 住宅ローン控除申告書(年末調整)の具体的な書き方と記入例

※年末調整のまとめ記事はこちらです。

もくじ

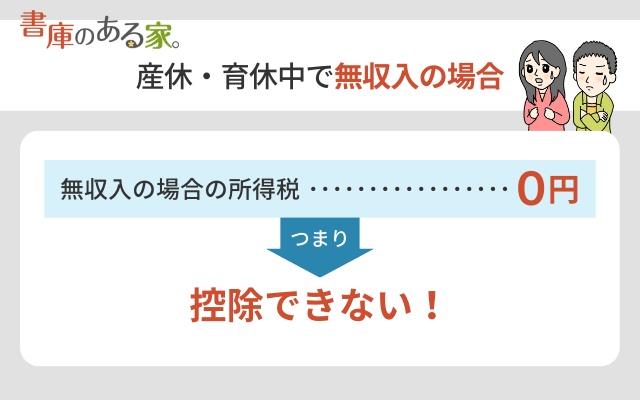

Q1. 産休・育休中で「無収入」でも住宅ローン控除できる?

A1. できません。

1年間産休・育休中で給料をもらっていない場合、他に収入がなければその年の所得税の負担はありません。

住宅ローン控除は

税金の負担があることが大前提

なので、その年はできません。

産休・育休中は「出産手当金」や「育児休業給付金」をもらいます。

そのため住宅ローン控除ができると思われるかもしれませんが、これらは税金がかかりません。

他に収入がなければ税金の負担がないので、やはり対象外です。

翌年以降に職場復帰して税金の負担が発生すれば、再び住宅ローン控除が利用できます。

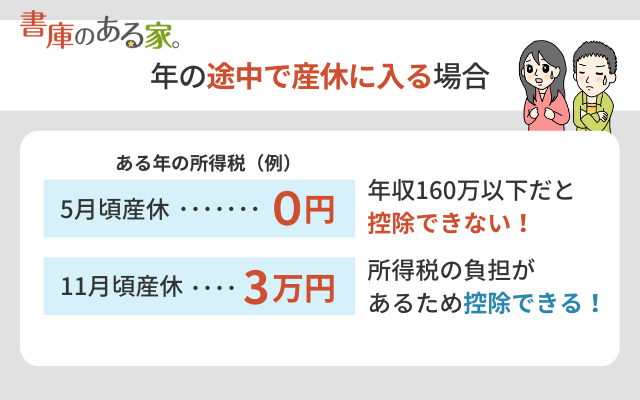

Q2. 年の途中で産休に入る場合は住宅ローン控除できる?

A2. 年収(税負担)次第で、「できる場合」も「できない場合」も両方あります。

年の途中で産休に入る場合もその年に所得税の負担があるかどうかが重要です

例えば年収160万円以下の場合、所得税の負担がありません。

所得税で住宅ローン控除を受けたければ最低でも年収160万円を超える必要があります。

※社会保険料控除や生命保険料控除などの控除を利用する場合は、年収160万円超でも所得税の負担がゼロになることがあります。

※所得税から引ききれない場合は住民税で住宅ローン控除ができる場合がありますが、後で説明します。

具体的なケースで見てみましょう。

例1)5月から産休

1月~5月:月20万円(税金・社会保険の天引き前)

⇒年収80万円(160万円以下)

⇒所得税の負担0円(天引きされた分は年末調整で還付)

⇒住宅ローン控除は対象外

正社員として働いている方でも5月くらいまでに産休に入ると、その年の年収160万円以下になる場合があります。

例2)11月から産休

- 1月~10月:月20万円(※)

- 夏・冬賞与:各40万円(※)

※税金・社会保険の天引き前

⇒20万円×10+40万円×2=年収280万円(160万円超)

⇒所得税の負担アリ

⇒住宅ローン控除が可能

以上のように毎月同じ給料をもらっていても産休のタイミングで住宅ローン控除ができるかどうかが変わります。

Q3. 産休・育休中に支払った「住民税」から住宅ローン控除できる?

A3. できません。

「今年は収入がなくて所得税はゼロだとしても、産休・育休中に支払った「住民税」が節税になるかも?」

と思うかもしれませんが、残念ながらできません。

そもそもこの産休・育休中に支払った住民税というのは

- 1~5月分の住民税:「一昨年の給料」に対する税金

- 6~12月分の住民税:「昨年の給料」に対する税金

のことで、もし一昨年・昨年で住宅ローン控除をしていれば、既に控除は終わっているからです。

なお、産休前にもらった「今年の給料」に対して来年以降支払う住民税がある場合は、その住民税について住宅ローン控除が可能です。

住民税はタイミングが1年以上ずれるので、使えるのか、使えないのかよくわからない場合は、住んでいる市町村に確認してみましょう。

関連 働くママの産休・育休中にもらえるお金と社会保険・税金まとめ

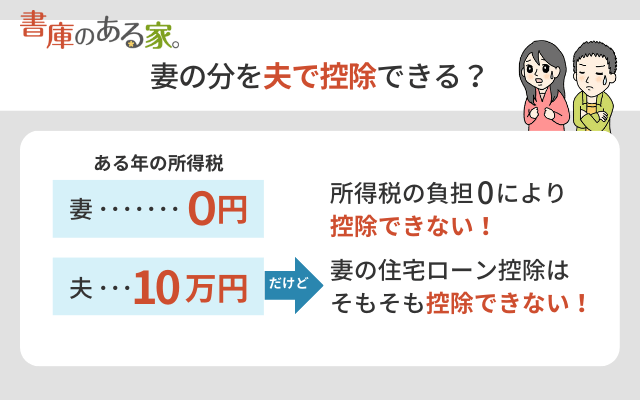

Q4. 妻でできない住宅ローン控除を「夫」でできる?

A4. できません。

残念ながら「妻の分」は「妻」しかできません。

妻は所得税0円、夫は所得税10万円だとしても、妻の住宅ローン控除を夫で控除できないのです。

例えば住宅ローン(夫婦連帯債務)を夫婦平等で「1:1」で組んだら、順番に3人の子どもが産まれたケース。

妻側で5年間住宅ローン控除ができなかったという話もあります。

住宅購入と出産は重なる場合もあるので、連帯債務の落とし穴の1つです。

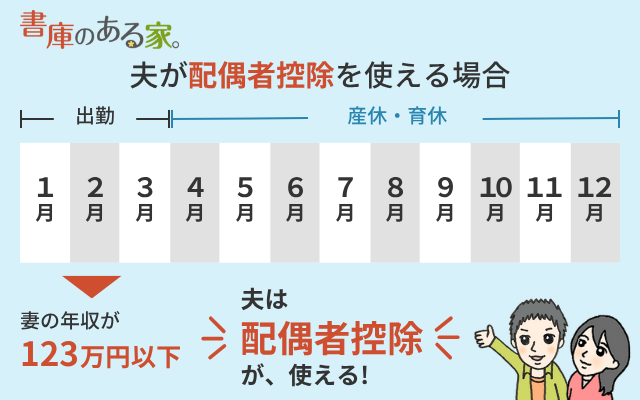

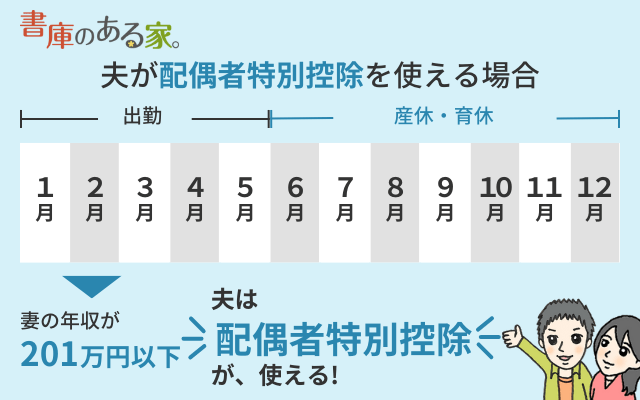

夫側で「配偶者控除」を受けられないか確認を!

妻側で住宅ローン控除が使えない場合でも

夫側で

配偶者控除または配偶者特別控除

が受けられる可能性があります。

配偶者控除が使えると、5~7万円の節税ができます。

詳しくは次の記事をお読みください。

関連 共働きでも産休・育休中は扶養に入れる!配偶者控除で節税しよう!

※年末調整のまとめ記事はこちらです。

23 件のコメント

こんにちは

育休中で、住宅ローン控除は4年目です。

医療費控除の申請もあるため、今年は年末調整はせずに個人で確定申告を行おうと思っています。

住宅ローン控除もその時に申請する予定ですが、毎年年末調整の際に住宅ローン控除申請用紙(年末調整のための住宅借入金特別控除証明書)は使用するのでしょうか?

銀行から送られてきた残高証明があればよいでしょうか?

>まさこさん

こんばんは。neronaです。

「住宅ローン控除申請用紙」は「年末調整専用」なので、使えません。

自分で「初年度の確定申告書」と同じように書類を作成することになります。

下記の記事の「会社がやってくれないなら自分で確定申告をしよう!」の部分に書いてあることと基本的には同じになります。

https://shokonoaruie.com/loan-wasureta/#i-1

面倒なので住宅ローン控除は会社の年末調整でやってもらって、医療費控除は確定申告で行うのがおすすめです。

しかも年末調整でやってもらった方が税金の還付は早いので。

お返事ありがとうございます。

育休中ということで、医療費控除も申請する必要があるため会社では申請せずに確定申告で行うよう言われています。

子連れで確定申告は億劫ですが頑張ります!

共働き世帯です。今年、私が産休と育休に入り、年間の見込み年収が149万2000円でした。ただ住宅ローンをペアで組んでおり、自身の年末残高が1100万円となる場合、夫の配偶者特別控除に入るのと、自身で扶養に入らず住宅ローン控除を受けた方がどちらが節税になりますか。

また扶養に入った場合、自分名義の民間保険料の控除は、夫と私のどちらが申請すべきでしょうか。宜しくお願いいたします。

>4人のママさん

こんばんは。neronaです^^

>夫の配偶者特別控除に入るのと、自身で扶養に入らず住宅ローン控除を受けた方がどちらが節税になりますか。

具体的な計算ができませんが、一般的には

夫:配偶者特別控除を使う

妻:住宅ローン控除を使う

と両方したらいかがでしょうか。

住宅ローン控除は、扶養に入るかどうかとは無関係です。

>また扶養に入った場合、自分名義の民間保険料の控除は、夫と私のどちらが申請すべきでしょうか。宜しくお願いいたします。

生命保険料控除は「支払った人」で控除するので、誰が支払ったか次第(というのが建前)です。

生命保険料控除も扶養に入るかどうかは無関係です。

参考:妻が契約者の生命保険料を夫が支払う場合

https://shokonoaruie.com/seiho-kojo/#i-10

はじめまして。今年の5月から産休に入り育休中です。私名義で住宅ローンを組んでおります。

税金など引く前の給与が180万ほどだったのですが、住宅ローン控除、医療費控除、ふるさと納税制度、また夫の扶養特別控除は全て受けられるのでしょうか?色々な控除制度があり、わからなくなってしまいました。

よろしければ教えて頂きたいです。

>ようこママさん

こんにちは。neronaです。

いただいた前提からすると、夫の配偶者特別控除は201万6千円未満なので

いけると思いますが、住宅ローン控除・医療費控除・ふるさと納税は

実際に計算してみないとわからないですね。

控除はあくまで「自分が払う税金」を減らすものなので、年収180万円だと

控除する対象が少ないと思われます。

下記の記事にシミュレーションができるサイトがあるので、

参考にしてみてください。

https://shokonoaruie.com/zeikin-keisan/

初めまして。1年に1回の年末調整。

お恥ずかしながら現在育休中で聞ける人がおらず書き方に苦戦していた所、拝見させていただきました。

育休中ボーナズは寸志いただいた為0円ではないのですが103万円以下なので、住宅ローンの控除は受けられない為書類の作成、提出は不要と言う事ですよね?

(昨年確定申告済ですので今年から年末調整で申請する予定でした。)

昨年育休に入りましたが、給与支給額が103万円以上だったので控除されたと言う解釈で間違いないでしょうか?

>育休中ママさん

こんばんは。neronaです。

住民税の方でも税金が発生しない(市町村ごとに判断が異なる)のであれば、

住宅ローン控除の書類を提出しても提出しなくても効果は同じなので、

提出しないのもアリだと思いますが、特に手元に残すような書類でもないので

一緒に提出してもいいのかなと個人的には思うところです。

給与支給額が103万円を超える場合は所得税が発生するので確定申告で「還付」を受けていれば

控除されています。

なお、今年は旦那様の方で配偶者控除が使えると思いますので、ご存じかもしれませんが、

忘れないようにご留意ください。

https://shokonoaruie.com/maternity-childcare-leave/

住民税は毎月支払っています。

その場合は提出した方がいいのでしょうか?

昨年は103万を超えていました。

初めての住宅ローン控除の申請で

税務署にて書類等提出したので国税還付金振込通知書が発送されてきたので控除されていると思いますが、今年は103万超えないので関係ないですかね?

今年は配偶者控除を受けるつもりでしたが、旦那の会社から「扶養には入れるけど、控除は受けれない」と

言われてしまったみたいです。

旦那が出張で会社に出勤できず…

来週に出勤して直接聞いてくるそーなんですが受けれないのでしょうか…?

また配偶者控除は昨年提出し忘れたので遡って提出しようと思うのですが103万〜130万の間なので配偶者特別扶養控除を受けれますかね?

>育休中ママさんへ

こんにちは。neronaです。

残念ながら私が答えられる範囲を超えているので、税務署(所得税)・市町村(住民税)・勤め先(年末調整自体)にご相談いただくレベルかと思います。

>今年は配偶者控除を受けるつもりでしたが、旦那の会社から「扶養には入れるけど、控除は受けれない」と

>言われてしまったみたいです。

これは勤め先に理由を聞かないと分かりませんね。

なぜなんでしょう。

>また配偶者控除は昨年提出し忘れたので遡って提出しようと思うのですが103万〜130万の間なので配偶者特別扶養控除を受けれますかね?

「昨年の配偶者特別控除」は受けられそうですが、今年の年末調整でさかのぼることはできないので、自分(夫側)で「令和元年分の確定申告」をする必要があるかと思います。

こんにちは、他のコメントしている方と同様に妻が育休中で、源泉徴収税額が0円です。今回妻も確定申告をして、妻が4月に復帰した際には年末調整で住宅ローン控除を受けたいと思っています。そこで、国税庁の確定申告書作成コーナーで、印刷して提出を選択し、必要事項を入力して進めていたのですが、源泉徴収票の入力画面でエラーが出ました。所得控除の額の合計額が、妻の源泉徴収票では365,912円なので、入力したところ38万円以上で入力してくださいと出てしまい、その先の入力が出来ませんでしたが、これはなぜ出てしまうのでしょうか。

お分かりでしたら教えてください。

>チョコさん

こんにちは!neronaです。

誰でも基礎控除38万円があるので、38万円以下の場合はありえないためエラーになると考えます。

ただ、おそらく給料年収が「365,912円」だったので、所得控除の合計額も同額の「365,912円」と会社側の源泉徴収票の作成ソフトの仕様のため、表示されていると推測されます。

もし給料年収が「365,912円」だとしても、国税庁の方では「380,000円」と入力すれば進めます。

早速の返信ありがとうございます。

給料年収は源泉徴収票のどの欄になりますか?知識が無くすみません。支払金額は4207円でした。

とりあえず、確定申告書の作成については、所得控除の額の合計額欄は380,000円で入力して進めればいいですかね?

>チョコさん

「支払金額」ですね。4,207円ですか・・・(;’∀’)

源泉徴収票の表示はわかりませんが、ひとまず380,000円で進めれば

よろしいかと思います。

少ないですよね、育休中なので大変です笑

アドバイスありがとうございます。それですすめてみようと思います。

他の記事も参考にさせてもらっています。分かり易くて勉強になります。今後も頑張ってください。応援しています。

ありがとうございました。

>チョコさん

ああ、すみません。少ないというわけではなくて、

なぜ「365,912円」なのか支払金額から推測できなかったものですから(;’∀’)

足しても370,119円なんですよね…

応援ありがとうございます^^

勉強になります。

質問ですが、妻が今回育児休業中で源泉徴収が0円でした。

住宅ローン控除額も0円(国税庁のサイトで計算しました)でこの場合は税務署に住宅ローン控除申請はしなくていいのですか?

現在妻は職場復帰しております。

2年目の申請はまた一からでしょうか?

>SHOさん

こんにちは!neronaです。

奥様の2019年の年収が0円なら所得税も住民税も0円で何もないので、

書いていただいたように今年は申請しないで2年目に確定申告で一から申請するのもアリです。

ただ、職場復帰されて2年目に年末調整で受けることを考えると、今回確定申告を出して、年末調整で簡単に

住宅ローン控除を受けられる用紙を受け取った方が楽ではないかと思います(今年の10月頃に税務署から郵送されます)。

SHOさんご自身の確定申告をされると思いますので、今年2人やっておいた方が手間はないのかなと思うところです。

nerona様

ありがとうございます!

大変助かりました。

はじめまして

とても参考になります。

いきなり質問で申し訳ないのですが、

私は育休中にローンを組んで融資も実行されました。翌年の確定申告でローン控除をしないといけないとおもうのですが

ローンを組んだ年の収入はゼロです。

なので控除はうけれません。

それでもその年に確定申告したほうがいいのでしょうか?

それとも来年にはじめて確定申告でローン控除をだせばいいのでしょうか?

もしお分かりなら教えていただけますか?

>sachiさん

こんばんは。neronaです。

確かに選択肢としては

【1】

今回は確定申告しないで、次回は「初めて確定申告」する

⇒手間は【2】より少ない

【2】

今回あえて確定申告をして、次回は「年末調整」をする

⇒次回は年末調整で住宅ローン控除ができるので還付の時期が早い

のいずれかになるのではないかと考えます。

お返事ありがとうございます

どうするのがいいのかわからなかったので、迷っておりました

来年に確定申告することにします

ありがとうございました^ – ^