この記事では令和7年分の確定申告で住宅ローン控除の申告をしたい方へ

- 必要書類

- 確定申告書の具体的な書き方

をご紹介します。

住宅ローン控除の確定申告書は

国税庁の「確定申告書等作成コーナー」

を使って無料で作成できます。

この記事は、e-Tax(電子申告)と書面(紙)による提出の両方に共通する入力方法をご紹介しています。

マイナンバーカードによってどうやってするかについては、サイトの指示に従って進めてください。

なお、「夫婦連帯債務」で住宅ローンを組んだ場合、

- 「夫」の確定申告書

- 「妻」の確定申告書

とそれぞれ作る必要があります。

「夫の確定申告書を作れば妻の方も勝手に還付される」

という制度にはなっていないのでご注意ください。

「そもそも住宅ローン控除がよくわからない!」という方は、先に下記の記事をお読みください。

関連 住宅ローン控除の条件は?新築・中古住宅購入で減税を受けるための12のポイント

確定申告書の提出期限は

令和8年3月16日月曜日まで

です(今年は15日が休みのため)。

還付を受けるための申告は令和8年1月1日から5年間有効です。

ただし、住民税の計算を考えると、3月16日までに申告を終わらせることをおすすめします。

関連 住宅ローン控除で還付を受けるなら1月1日から5年間還付申告が可能!でも3月15日までがおすすめな理由

もくじ

住宅ローン控除の必要書類

必要書類一覧

確定申告書を作成する前にまずは必要書類を用意しましょう(提出しないものも含みます)。

- 給与所得者の源泉徴収票

- マイナンバーが分かるもの(例:マイナンバーカード、通知カード)

- 還付金を受け取る銀行口座の口座番号がわかるもの(例:通帳)

※e-Taxをする場合は、マイナンバーカード対応のスマートフォンまたはICリーダライタ

※郵送で提出する場合は、提出用の封筒と切手(個人的にはレターパックライトがおすすめ)

- 住宅ローンの年末残高等証明書(原本)

- 建物の全部事項証明書

- 建物の請負契約書または売買契約書

- 土地の全部事項証明書 ※土地も受ける場合

- 土地の売買契約書 ※土地も購入した場合

※1だけ「原本」が必要です。

その他、住宅取得資金贈与がある場合や認定長期優良住宅に該当する場合は「写真でわかる住宅ローン控除の確定申告の必要書類一覧」も合わせてご確認ください。

- 寄附金の受領証明書(各自治体)

ふるさと納税をワンストップ特例申請している場合でも全ての自治体への寄附金の受領証明書を用意します。

※確定申告をするとワンストップ特例申請が無効になるため

【重要】取得対価の額の計算を先にしよう!

住宅ローン控除について金額を入力していきますが、先に計算をしていた方が手が止まらなくてすみます。

その中で重要なのが住宅と土地の「取得対価の額」です。

これは住宅の購入代金・建築代金、土地の購入代金、諸経費などが該当します。

特に注文住宅を建築した場合は、いろんな支出があると思います。

必要書類を集めたら、整理して計算しておく必要があります。

詳細は下記の記事をお読みください。

関連 住宅ローン控除の対象になる「取得対価の額」とは?マンションは要注意!

確定申告書の作成準備

- 注文住宅(土地の購入+建物)

- 夫婦連帯債務

- 自治体の補助金:なし

- 住宅取得資金贈与:あり

- 認定長期優良住宅:該当

上記のうち該当するものがない場合は、その部分を飛ばして進めてOKです。

住宅ローン控除は前提の違いによる分岐が多いため、途中で入力画面が異なる場合がある点、ご了承ください。

国税庁の「確定申告書等作成コーナー」のページを開き、「作成開始」を選びます。

※以下、パソコン画面のスクリーンショットを使って説明しています。

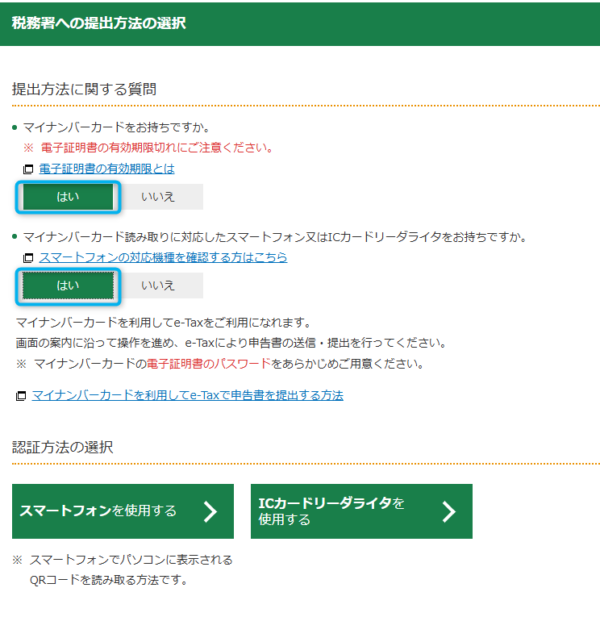

▼提出方法に関する質問

(1) マイナンバーカードでe-Taxをする場合

- 「マイナンバーカードをお持ちですか。」で「はい」

- 「マイナンバーカード読み取りに対応したスマートフォン又はICカードリーダライタをお持ちですか。」で「はい」

を選び、「スマートフォンを使用する」または「ICカードリーダライタを使用する」のいずれかを選ぶ。

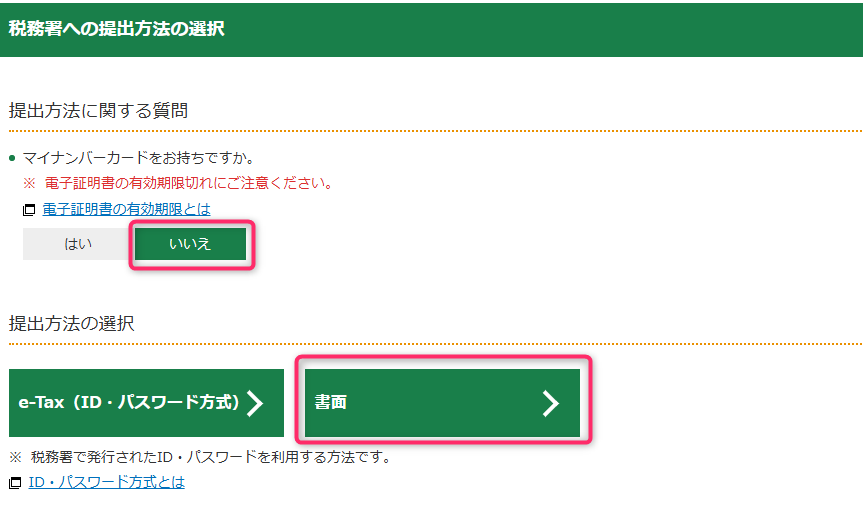

(2) 書面(紙に印刷して提出)をする場合

- 「マイナンバーカードをお持ちですか。」で「いいえ」

- 「提出方法の選択」で「書面」

- 「確認」で「このまま次へ進む」

- アンケートに答えて「このまま次へ進む」

- 次の画面も「このまま次へ進む」

- 「ご利用のための事前確認を行います」で「利用規約に同意して次へ」

▼作成する申告書等の選択

まず「令和7年分の申告書等の作成」を選ぶと次の画面になるので、1番左の「所得税」をクリックします。

次の画面(xmlデータの読込)は過去の確定申告データがなければ「次へ」を選びます。

▼本人情報の確認

自分の生年月日を入力します。

▼申告する所得の選択

会社員・公務員の場合は「給与」を選びます。

この記事では説明を簡単にするため、「給与」のみとしています。

その他の収入がある場合は、該当するものをチェックしてください。

▼申告する所得に関する質問

確定申告についていくつか質問に答えていきます。

今回は

- 給与所得の源泉徴収票(1枚のみ)

- 勤務先で年末調整(済んでいる)

- 年末調整の内容(変更しない)

- 予定納税額の通知なしなど(該当しない)

を想定しています。

もし違う部分がある場合は、違う回答を選びましょう。

※回答に応じて、さらに質問が追加される場合があります。

これで事前準備は完了です。

右下の「次へ」を選びます。

給料情報の入力

ここから給料に関する情報を入力していきます。

「給与所得の源泉徴収票」を用意しましょう。

※源泉徴収票自体は、税務署に提出しません。

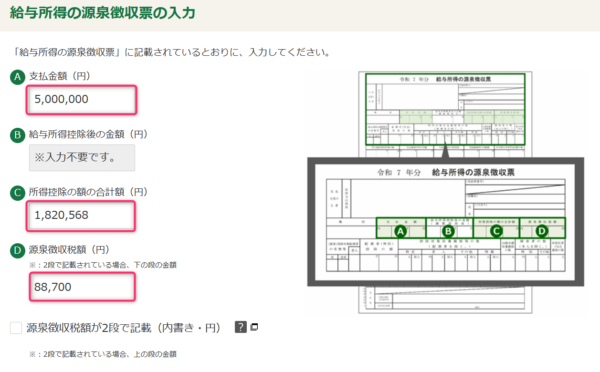

▼源泉徴収票の入力

「源泉徴収票」を見ながら

- 支払金額

- 所得控除の額の合計額

- 源泉徴収税額

の3つの金額を入力します。

※今回の具体例では、社会保険料控除(760,568円)、配偶者控除(38万円)、基礎控除(68万円。所得336~489万円の場合)が年末調整済みで、「所得控除の額の合計額」が1,820,568円という前提です。

「住宅ローン控除(住宅借入金等特別控除)」は「記載あり・なし」を選びます。

「所得金額調整控除」は年収850万円超で扶養している子どもや障害者がいる場合に該当することがあります。

「支払者」には、自分の勤め先の情報(住所・名前)を入力します。

以上を入力したら、右下の「入力内容の確認」を選びます。

※「入力が間違っている場合」、または「勤務先の年無調整の計算自体が誤っている場合」はエラーになります。再度、源泉徴収票の金額をご確認ください。

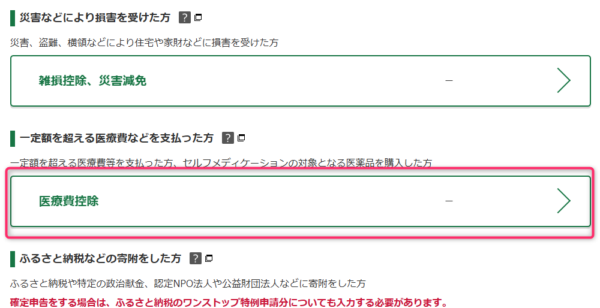

医療費控除・ふるさと納税の入力

※医療費控除もふるさと納税もない場合は、次の「住宅ローン控除 (1) 選択」に飛んでください。

=====

医療費控除やふるさと納税をする場合には、ここで入力します。

入力方法は下記の記事の該当部分を参考にしてみてください。

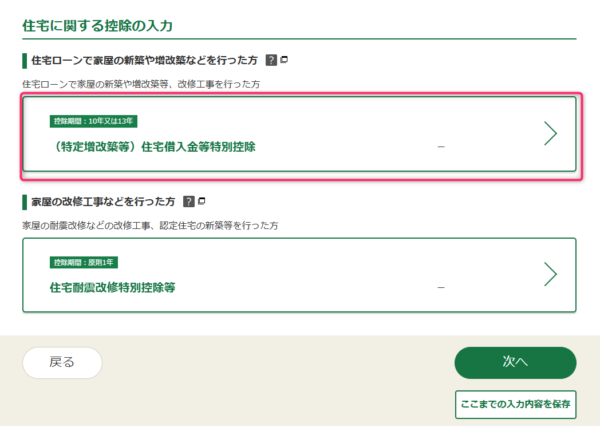

住宅ローン控除 (1) 選択

下にスクロールして、住宅ローン控除のための入力に移ります。

「(特定増改築等)住宅借入金等特別控除」を選びます。

住宅ローン控除 (2)基本情報

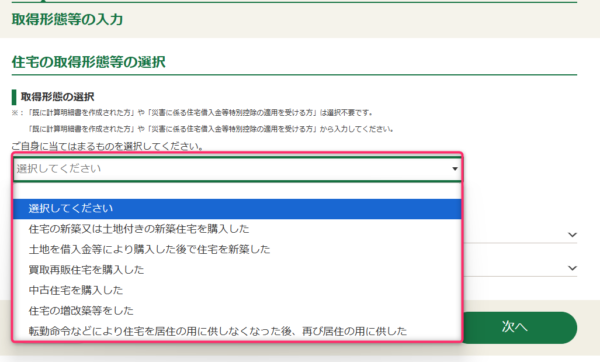

▼住宅の取得形態等の入力

「選択してください」を選ぶと選択肢が出てくるので、当てはまるものを選択します。

1番目:住宅の新築又は土地付きの新築住宅⇒注文住宅(建物のみ)、分譲住宅・マンション

2番目:土地を借入金等により購入した後で住宅を新築⇒注文住宅(土地の購入+建物)

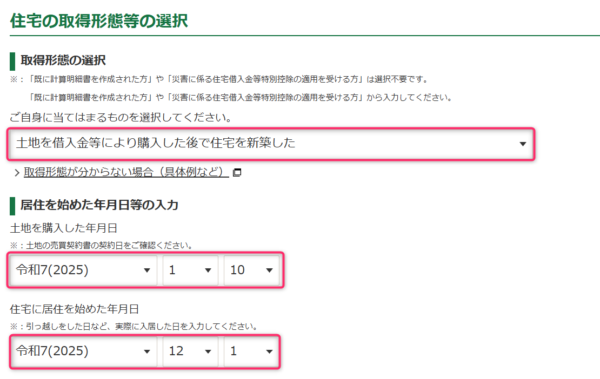

今回は、「2番目」の「土地を借入金等により購入した後で住宅を新築」を例にしています。

- 注文住宅(土地の購入+建物)

- 夫婦連帯債務

- 自治体の補助金:なし

- 住宅取得資金贈与:なし

- 認定長期優良住宅:該当

「1番目」も2番目のうち土地に関する情報がないだけで、基本は同じです。

「4番目」の中古住宅は「中古住宅に関する情報」も入力します。

例えば「2番目」を選ぶと下に新しく欄が表示されるので

- 土地を購入した年月日入力=ふつうは土地の全部事項証明書の売買の日付

- 住宅に居住を始めた年月日の入力=ふつうは転入日(住民票の異動日)

をそれぞれ入力します。

※選んだものによって出てくるものが異なるため、指示のとおり入力してください。

「次へ」を選びます。

▼住宅や土地についての質問

各質問が出てくるので、ご自身の状況に応じて「はい」か「いいえ」で答えてください。

※下記の回答は、前提条件にしたがったものです。

注:異なる質問が出たり、質問自体がない可能性もあります。

【共有者の有無等】

Q 住宅に関して共有者はいますか?

Q 土地に関して共有者はいますか?

⇒登記事項証明書に共有持分(夫婦や親子で共有など)がある場合には「共有者あり」を、単独(例:夫だけ)で所有している場合は「共有者なし」を選びます。

※今回の例では夫婦で共有している前提のため「はい」にしています。

【借入金に関する質問】

Q 借入金等の借入先は1か所ですか?

⇒1か所なら「はい」、2か所以上ある場合は「いいえ」

Q その借入金等は調書方式に対応したものですか?

⇒金融機関ごとに異なりますが、令和7年分は、多くの金融機関で「対応していない」を選べばよいでしょう。

参考 年末残高調書を用いた方式(調書方式)に対応した金融機関の一覧

【認定住宅等の該当】

Q 認定長期優良住宅や省エネ住宅等の認定住宅等に該当しますか?

⇒今回は認定長期優良住宅を例にしているため、「該当する」にしています。

⇒そのほか、認定低炭素住宅・ZEH水準省エネ住宅・省エネ基準適合住宅に該当する場合も「該当する」です。

※わからない場合は、ハウスメーカーや不動産会社にご確認ください。

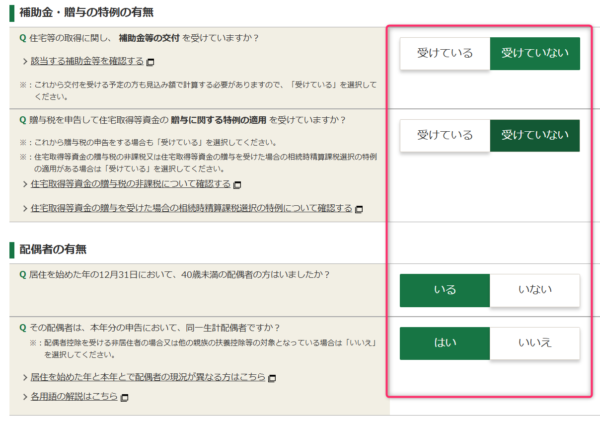

【補助金・贈与の特例の有無】

Q 住宅等の取得に関し、補助金等の交付を受けていますか?

⇒自治体から住宅購入で補助金がもらえる場合は「はい」を、ない場合は「いいえ」を選びます。

※今回の例では補助金はないとして「いいえ」にしています。

Q 贈与税を申告して住宅取得等資金の贈与に関する特例の適用を受けていますか?

⇒両親・祖父母から贈与を受けてこの特例を利用する場合は「はい」を、利用しない場合は「いいえ」を選びます。

※今回の例ではこの特例を利用しないものとして「いいえ」にしています。

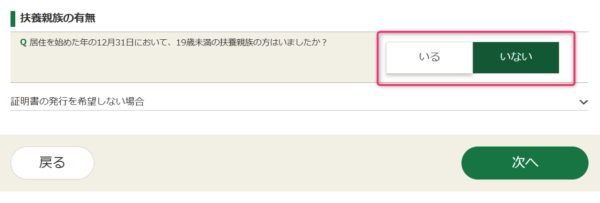

【配偶者の有無】【扶養親族の有無】

- 夫婦のいずれかが40歳未満

- 19歳未満の扶養親族がいる

のどちらかに当てはまる場合、借入限度額の上乗せ措置があるため、その確認です。

以上、質問に答えたら1番下の「次へ」を選びます。

▼必要書類と適用要件の確認

「必要書類の確認」と「適用要件の確認」のページです。

必要書類は最初に準備をしていただきましたが、念のため上から順番に確認しましょう。

また、適用要件も念のため順番に確認してください。

「次へ」を選びます。

※「適用要件」の詳細な解説は次で行っています。

関連 住宅ローン控除の条件は?新築・中古住宅購入で減税を受けるための12のポイント

住宅ローン控除 (3)金額や面積

ここから住宅・土地に関する具体的な金額などを入力していきます。

▼住宅・土地の契約書の内容の入力

まず「住宅の取得対価の額」と「土地の取得対価の額」を入力します。

建物・土地の売買契約書、建物の請負契約書などで消費税の金額を確認しましょう。

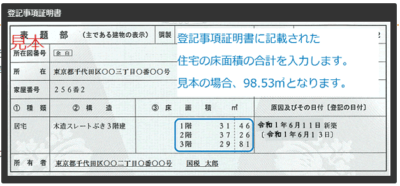

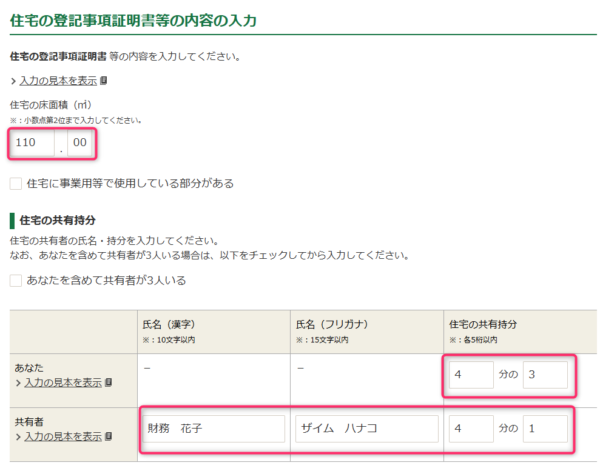

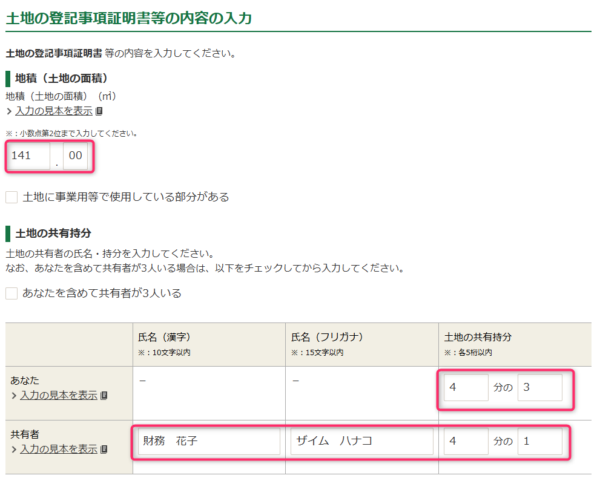

▼住宅・土地の登記内容の入力

次に「住宅の床面積」と「住宅の共有持分(2人以上で共有している場合)」を入力します。

※床面積は、登記事項証明書の「床面積」の欄で確認できます。2階建てや3階建てなら各床面積の合計です。

※「住宅の共有持分」も登記事項証明書のとおりに入力します。

共有者の持分は登記事項証明書の「権利者その他の事項」の欄に書かれています。今回は例として、夫3/4、妻1/4にしていますが、実際の割合を入力してください。

土地も建物と同じように入力します。

▼不動産番号の入力

「住宅や土地の登記事項証明書に記載された不動産番号を入力する場合」を選んで不動産番号を入力すると、建物・土地の全部事項証明書の提出を省略できるので必ず入力しておきましょう。

「次へ進む」を選びます。

※補助金・贈与がある場合は、次の画面で入力をします。今回は両方とも「ない」前提のため省略します。

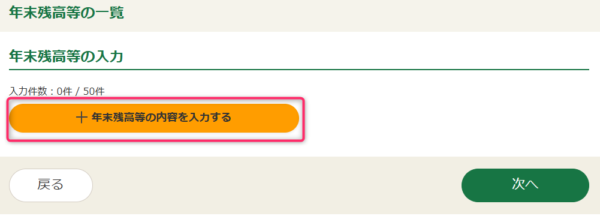

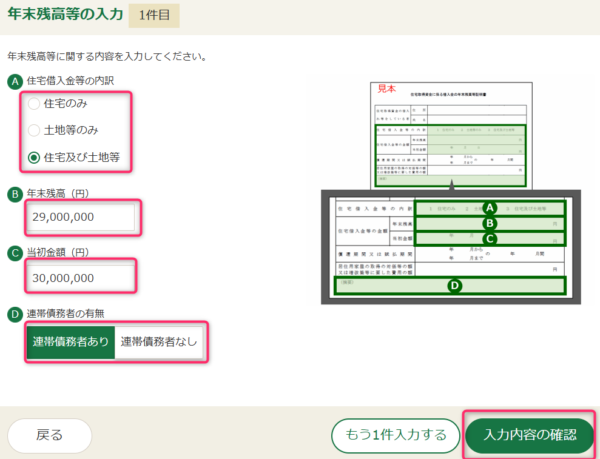

住宅ローン控除 (4) 年末残高

住宅ローンの年末残高の入力をします。

「住宅ローンの年末残高証明書」に書かれている情報をそのまま入力します。

- 住宅借入金等の内訳:住宅のみ、土地等のみ、住宅及び土地等から選ぶ

- 年末残高:令和7年12月末現在の住宅ローン残高を入力

- 当初金額:最初に借りたときの住宅ローンの金額を入力

- 摘要欄に連帯債務者の記載があれば「あり」、なければ「なし」

入力が終わると確認画面に戻ります。

「2つ以上」の年末残高証明書がある場合は、さらに入力し、なければ「次へ」を選びます。

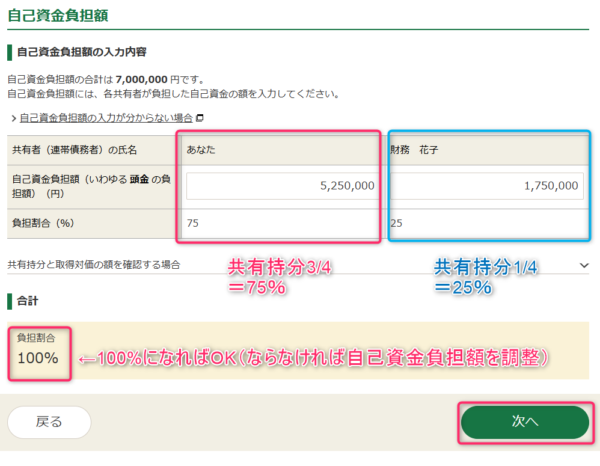

住宅ローン控除 (5) 連帯債務

夫婦や親子で連帯債務の場合です。

住宅ローン控除で最も分かりにくいのが連帯債務がある場合の自己資金負担額の入力です。

今回だと

- 取得対価3,700万円-借入金3,000万円=700万円の資金

について入力する必要があります。

「その700万円はどこから来たの?」

という質問をしているわけですね。

例えば

- 他の共有者が別で借りた住宅ローン

- あなたと他の共有者の自己資金負担額(頭金)

から調達したことが考えられます。

今回は「共有持分(夫3/4、妻1/4)」と一致するように自己資金負担額を入力しています。

- 夫:700万円×3/4=自己資金525万円

- 妻:700万円×3/4=自己資金175万円

そもそも登記をするときの「共有持分」というのは、「お金を出した割合(自己資金+住宅ローン)」でもあるはずなので、この2つの割合は一致するのがふつうです。

そのため、一致するように自己資金の部分で調整しています。

「次へ」を選びます。

「住宅と土地の取得対価」よりも住宅ローンの方が多い(オーバーローン)の場合の入力方法について質問がよくあります。

諸経費の分まで含めて借りた場合にオーバーローンになることがあります。

この場合は「自己資金負担額」に「マイナスの金額」を入力して調整します。

詳細は「オーバーローンの場合の住宅ローン控除の書き方の注意点」をお読みください。

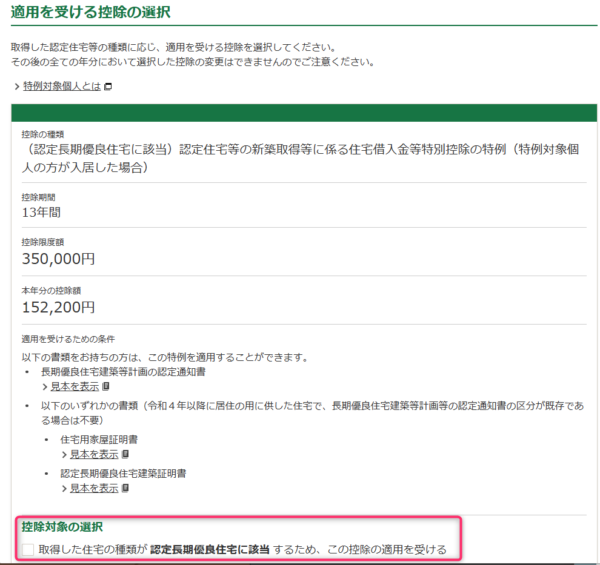

住宅ローン控除 (6) 控除の選択

「適用を受ける控除」の選択肢が出てきます。

(例)

- 認定長期優良住宅

- 認定低炭素住宅

- ZEH水準省エネ住宅

- 省エネ基準適合住宅

該当するものをチェックしましょう。

※今回は「認定長期優良住宅」を選んでいます。

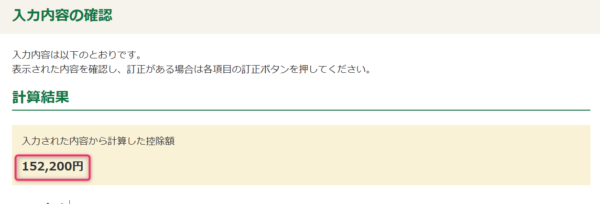

住宅ローン控除 (7) 入力内容の確認

▼入力内容の確認

これで入力が完了です。

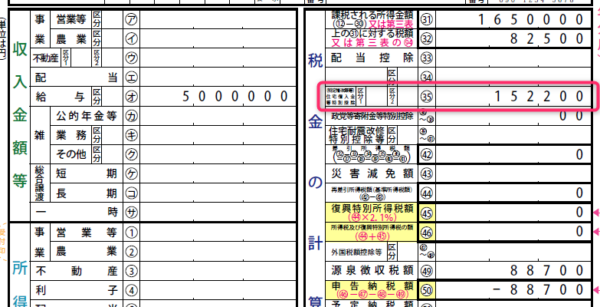

※今回は年末残高2,900万円×持分3/4×控除率0.7%=152,200円(百円未満切捨)

内容を確認して、良ければ右下の「入力終了」を選びましょう。

これでようやく元に戻りました。

右下の「次へ」を選びます。

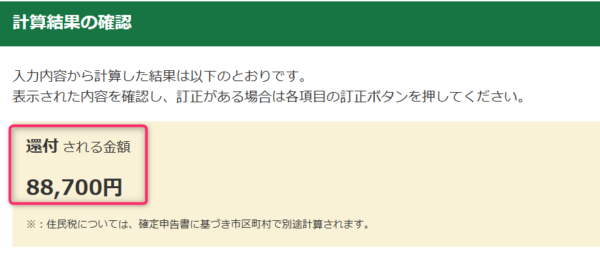

▼計算結果の確認

しかし、その後の「計算結果の確認」を見ると、還付される金額は先ほどの住宅ローン控除の金額(今回だと152,200円)と異なっている場合が多いです。

今回は住宅ローン控除をする前の所得税(年末調整でもらった源泉徴収票の源泉徴収税額)が88,700円だったので、その全額が還付されています。

つまり、これ以上は給料から天引きされていないため、所得税から還付できないのです。

ただし、残りの金額は住民税から控除されます。

会社員の場合、6月以降に給料から天引きされる「住民税」が減ります。

※6月頃に市町村からくる住民税の明細でご確認ください。

関連 住宅ローン控除の還付金はいつ振り込まれる?思ったより少ない理由は住民税にあり!

内容を確認して、良ければ右下の「次へ」を選びましょう。

基本情報の入力

最後に確定申告に必要な基本情報を入力します。

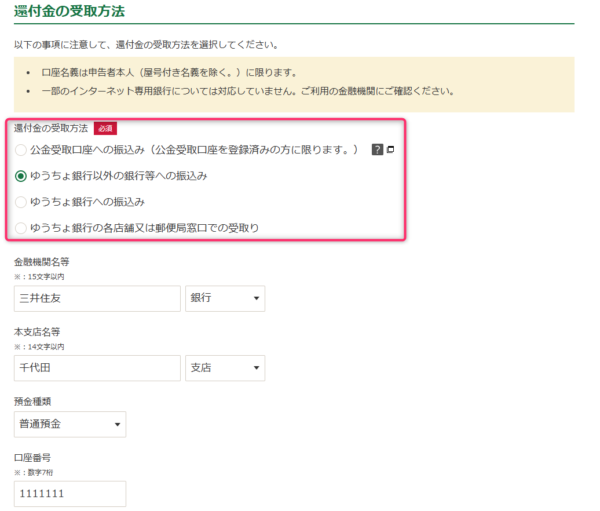

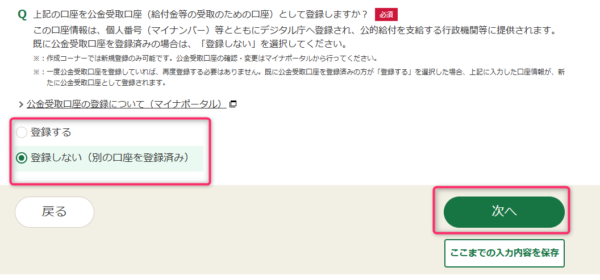

▼還付口座の入力

還付口座の情報を入力します。

例えば「ゆうちょ銀行以外の銀行等へ振込み」をする場合は下記の画面が出ます。

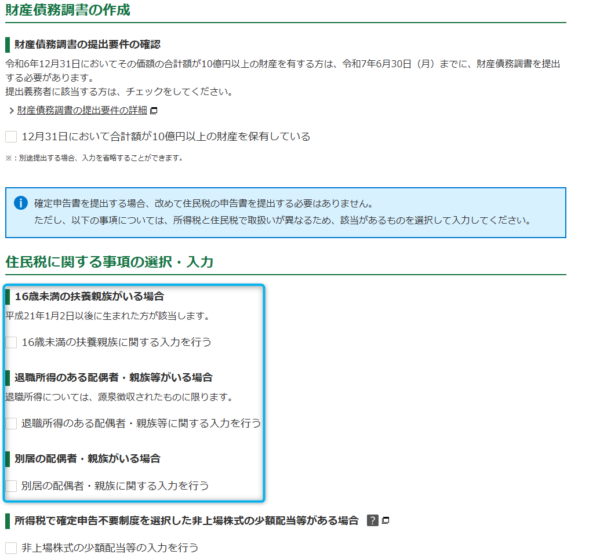

▼財産債務調書・住民税等

財産債務調書は無視して進めます。

住民税に関する事項は、該当するものがあれば入力します。

▼氏名・住所等の入力

氏名・電話番号を入力します。

住所を入力します。

申告書を提出する税務署は、住所から自動的に入力されます。

※「令和8年1月1日の住所」が異なる場合は、「住所が上記と異なる」にチェックを入れて、新しい住所を入力してください。

「その他の項目の入力」は、

- 世帯主の氏名:自分が世帯主の場合は「ご自身が世帯主」を選ぶ

- 世帯主からみた続柄

- 整理番号:空欄でも可

- 提出年月日:空欄でも可

を入力します。

右下の「次へ」を選びます。

▼マイナンバーの入力

対象者がいる場合、マイナンバーカードの12桁の数字を入力します。

これで基本情報の入力は完了です。

確定申告書の印刷方法

いよいよ確定申告書の印刷です。

下の「申告書等を表示・印刷する」を選ぶとPDFファイルが出力されます。

※e-Taxの場合は、送信前の「確認用」が出力できるため、この段階で内容が正しいか、確認しましょう。

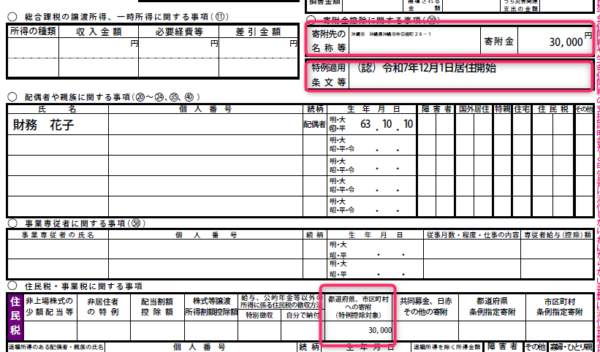

(1) 確定申告書 第一表

右上の35欄に「住宅借入金等特別控除(住宅ローン控除)」に金額が書かれているか確認しましょう。

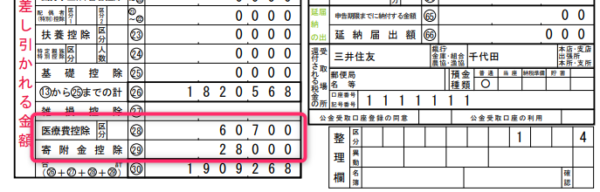

(参考)医療費控除・ふるさと納税もある場合

左下の28欄の「医療費控除」に金額が書かれているか確認しましょう。

ふつうは、支払った医療費から10万円を引いた金額になります。

また、ふるさと納税をしている場合は、左下の29欄の「寄附金控除」で寄付をした金額から2,000円を引いた金額が書かれています。

例では3万円のふるさと納税のため、28,000円になっています。

(2) 添付書類台紙 ※紙で提出する場合

紙で提出する場合は、次に「添付書類台紙」が出て、

- マイナンバーに関する書類(コピー)

を貼ります。

※源泉徴収票の提出は不要です。

(3) 確定申告書 第二表

第二表は「所得の内訳」や「控除」の内容について書かれている書類です。

ふるさと納税を受ける場合は

- 「寄附金控除に関する事項」

- 「住民税・事業税に関する事項」の「都道府県、市区町村分への寄附(特例控除対象)」←特に重要!!

の2か所に寄付をした金額が記載されているか確認しましょう。

住宅ローン控除は、ふつう「特例適用条文等」に入居年月日が書かれています。

※第二表については、医療費控除の情報は特に記載されません。

(4) 住宅ローン控除の計算明細書

住宅ローン控除の場合、「住宅借入金等特別控除額の計算明細書」が複数出力されます。

すべて提出が必要です。

(例)

- 【一面】令和07年分(特定増改築等)住宅借入金等特別控除額の計算明細書

- 【二面】令和07年分(特定増改築等)住宅借入金等特別控除額の計算

- (付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書

※計算内容によって上記以外の書類が出力される場合があります。

「提出用」と書かれたものはすべて提出しましょう。

(5) 医療費控除の明細書

医療費控除をする場合は、「医療費控除の明細書」という書類も出てきます。

この書類も税務署に提出します。

一方、医療費の領収書は税務署に提出する必要はありません。

医療費の領収書は5年間の保管が必要となります。

(6) 各書類の「控」

「第一表」「第二表」「住宅借入金等特別控除額の計算明細書」「医療費控除の明細書」などがもう一度出てきますが、これは「控用」です。

国税庁は令和7年から「第一表」に収受印を押すのを廃止しました。

なお、来年の確定申告(令和8年分)からは、この控用も廃止され、控えが必要な場合は、自分で控えを作成・保管することになります。

(7) 提出書類等のご案内

確定申告書を紙で提出する場合は、「提出書類等のご案内」に注意点が書かれています(この用紙自体の提出は不要)。

ふるさと納税の確定申告をする場合は、「寄附金の受領証明書」の原本と一緒に提出しましょう。

郵送する場合は、右下に郵送先の税務署名・住所も印刷されるので、これを切り取って封筒に貼るだけでOKです。

申告書一式自体を郵送する場合は、「レターパックライト」がおすすめです。

関連 レターパックライト・プラスならコンビニで!購入・支払方法の注意点まとめ

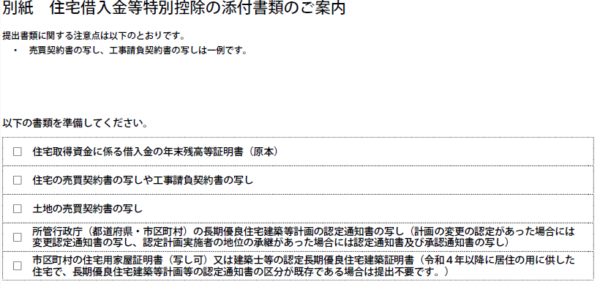

(8) 別紙 添付書類のご案内

住宅ローン控除は必要書類が多いため、自分が選んだ条件に応じて書類一覧が出てきます。

順番にチェックしながら提出する書類を確実に送りましょう。

なお、

- 原本

- 写し(コピー)

が書類によって異なるので、ご注意ださい。

※住宅・土地の登記事項証明書は「写し(コピー)」の提出でOKです。途中で不動産番号を入力した場合は、提出自体が不要です。

(参考) e-Taxで提出する場合

指示に従って、提出(送信)をしてください。

送信後に、正式な確定申告書類を印刷することができます。

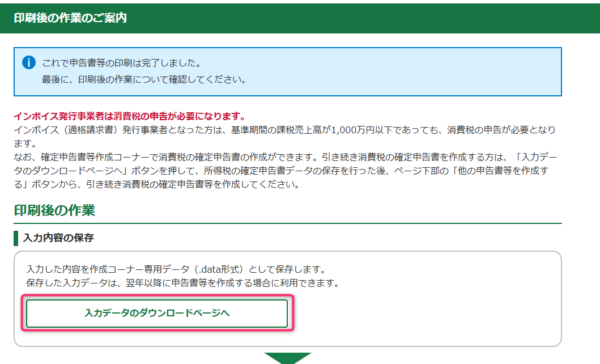

入力データの保存

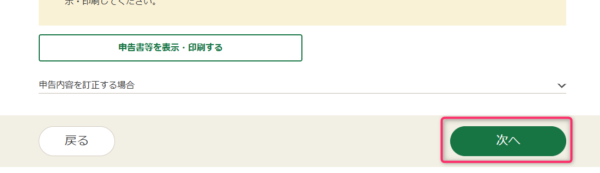

印刷が終わったら、下記の画面に戻って「次へ」を選びます。

「入力データのダウンロードページへ」を選ぶと来年の確定申告用にデータを保存できます。

「入力したデータをダウンロード」すると「~.data」という名前のファイルがダウンロードされます。

こで全部終了です。

お疲れさまでした。

以上、住宅ローン控除の確定申告書の作成方法について徹底解説しました。

所得税の還付は、数週間~1か月半で銀行口座に還付されるかと思います。

電子申告(e-Tax)を利用すると、さらに早く還付を受けることができます。

まとめ

住宅ローン控除に関する記事は、住宅ローン控除のカテゴリに整理していますので、あわせてご確認ください。

あなたの確定申告のお役に立てたら幸いです。

なお、あくまで書き方に関する一般的な情報提供を目的としている記事のため、具体的な相談については税理士又は税務署までお願いいたします。

156 件のコメント

すごくわかりやすかったです!

補助金の入力に関しては詳しく書かれてなかったので、お尋ねしたいです。

ペアローンで組んでいて夫婦各々確定申告をします。

持分は土地も建物も私1/4、夫3/4です。

その場合の子供エコ住まいの補助金が80万出るのですが、私と夫はそれぞれいくらと入力するのが正しいのでしょうか?

すみませんが、回答お願いいたします。

>ゆきさん

こんばんは。neronaです^^

お読みいただきありがとうございます。

補助金については補助金ごとに性質が違うのでなんとも言えないですが、以前あった「すまい給付金」などを参考にするなら、持分の比(1:3)であん分するのは合理的そうですね。

1つ気になるのは、この補助金は「一時所得」の対象になり、50万円を超えると超えた部分の1/2に対して微妙に税金がかかるところでしょうか。

できればこのあたりは税務署で確認することをおすすめします。

ご返信ありがとうございます。

これまたわかりやすい説明でした。ありがとうございます!

またもう1点確認したいのですが、ペアローンと連帯債務は違いますよね。

年末残高等の入力箇所のD欄に連帯債務の有無がありますが、ペアローンで尚且つ概要欄が空欄の場合は

連帯債務なしで良いのでしょうか。

>由紀さん

ご指摘のとおりで違いますね^^

連帯債務は1本の住宅ローンですが、夫婦で返済義務を負うので持分に応じてあん分するので、それがわかるように記載があります。

一方、ペアローン2人それぞれで借りる2本の住宅ローンで既に「分かれている」ので、「連帯債務者なし」でOKです。

とてもわかりやすく、参考にさせていただきます!

質問ですが、こちらは年末調整で配偶者控除を実施済みの記入例でしょうか?

確定申告書 第一表の所得から差し引かれる金額→配偶者控除の欄が0000ですが、年末調整実施済だと0000になるのでしょうか。

>そらさん

こんばんは^^

ありがとうございます!

ご質問の件ですが、ご指摘のとおりで例では「年末調整」で配偶者控除をしているため、第一表25欄の「13から34までの計」の中に含まれていて、21欄(配偶者控除)は「000」となっています。

以前は個別に表現されていましたが、「年末調整済」の場合は源泉徴収票の「所得控除の額の合計額」さえわかれば計算できるため、このような表示になりました。

もし、年末調整では配偶者控除をしていないが、確定申告で新たに追加したい場合は、「▼申告する所得に関する質問」で「確定申告において社会保険料や生命保険料を追加したり扶養親族を変更するなど、年末調整の内容を変更しますか?」で「変更する」を選ぶと、入力後の情報が21欄(配偶者控除)に反映されます。

はじめまして。

来年住宅ローン控除をするのですが不安でいろいろ調べていました。

こちらの記事とてもわかりやすく、参考になりました!

1点気になる点があり、教えていただけますでしょうか。

連帯債務でわたしも夫も親から贈与を受けました。

わたしが受けた贈与の額は【6住宅取得等資金の贈与の特例の適用を受けていますか?】のところで入力すると思うのですが、夫が受けた贈与の額はどこか入力するところがあるのでしょうか?それとも自己資金として入力するのでしょうか?

自己資金だと夫婦間贈与になってしまわないかなと思いまして。。

ゆうさん

こんにちは。neronaです。

この点、書かれているものが見つかりませんでしたが、おそらく「夫が贈与の特例でもらった金額」は「夫の自己資金負担額」に含めて記載することになると考えます。

ちなみに「夫が贈与の特例でもらった金額」は、「夫」が自身の確定申告書を作るときに「贈与を受けた金額の入力」に入力することになります。

というのも、住宅ローンでは

(「家屋・土地等の取得対価の額」×「自分(妻)の持分」)-「自分(妻)が贈与の特例でもらった金額」

と、最初に「自分(妻)の持分」を先にかけ、次に「自分(妻)が贈与の特例でもらった金額」を引いてから、自分(妻)が負担する「住宅ローンの年末残高」と比較しています。

この場合、「夫が贈与の特例でもらった金額」がわからなくても計算できます。

一方、先に「贈与の特例でもらった金額」を引いて、次に「自分(妻)の持分」をかける順番だと、

(「家屋・土地等の取得対価の額」-「妻+夫が贈与の特例でもらった金額」)×「自分(妻)の持分」

と、夫婦の合計額がわからないと計算できません(しかしそうはなっていません)。

そのため、夫の贈与の特例でもらった金額をあえて入力する欄はないと思われます。

ただ、素直に入力した結果、「共有持分」と「資金の負担割合」が合わないがどうしたらいいか(贈与の可能性があるかどうか)については、入力方法とは別の問題で、「そもそも共有持分は資金のことを考えて決めたのか?」など、具体的な金額を伴う相談となってしまい、残念ながら私の方では回答できません。

以上、自分がわかる範囲で一般的な回答をしてみました。ご不安でしたら税理士または税務署にあらかじめ確認されることをおすすめします。

丁寧なご回答ありがとうございます!!

とてもわかりやすかったです。

また、補助金がある場合は

(「家屋・土地等の取得対価の額」×「自分(妻)の持分」)-「自分(妻)が贈与の特例でもらった金額」

のどこで補助金の額を引くのでしょうか。

補助金は

「家屋・土地等の取得対価の額」-「補助金」

ですね。

(1) 「家屋・土地等の取得対価の額」-「補助金」

(2) (1)×「共有持分」

(3) (2)-「贈与の特例でもらった金額」

の順番になります。

※追記

このため、もし同じ補助金を妻と夫でそれぞれ別々にもらう場合は、「もらった金額」ではなく、「もらった金額共有持分で割り戻した金額」を入力するようです。

参考:補助金の入力(共有持分がある方)

https://www.keisan.nta.go.jp/r5yokuaru/ocat2/ocat23/cid703.html

この度、住宅ローン控除の確定申告書を作成にあたり、我が家も連帯債務で借りてますのでこちらの記事を参考に作成させていただきました。とてもわかりやすく、ありがとうございます。

一つ質問ですが、我が家の場合

奥さんが今、育休中でして令和4年度は収入0で会社からも源泉徴収票をもらえてないのですが、この度一緒に作成し、提出することにしました。

その場合に最初の作成ページにて

源泉徴収票は1枚のみですか?

の質問はいいえで作成したらいいですか??

もし

>ゆぴさん

おはようございます。neronaです^^

お読みいただきありがとうございます。

源泉徴収票を「はい」にすると強制的に源泉徴収票の入力画面になるので

給与以外に申告する収入はありますか? → いいえ

お持ちの源泉徴収票は1枚のみですか? → いいえ

税務署から予定納税額の通知を受けていますか? → いいえ

で「次へ進む」にしていただければよろしいかと思います^^

ほんとうに、わかりやすく丁寧に

説明していただきありがとうございます、、泣

たくさんの人にも読んでもらえれるように

こちらの記事をオススメ致します!!

>ゆぴさん

こちらこそ、ありがとうございます^^

今後もコツコツと情報を更新しながらお得な情報をお届けしたいと思います。