毎月の給料からは所得税が天引き(=源泉徴収)され、年末になると年末調整が行われます。

なぜこのようなことをするのでしょうか?

この記事では、源泉徴収と年末調整の基礎知識について説明します。

※年末調整のまとめ記事はこちらです。

もくじ

源泉徴収とは?

会社員や公務員など給料や賞与(ボーナス)をもらう方は、毎月の給料や夏・冬の賞与から「所得税」があらかじめ天引きされます。

これが、源泉徴収(げんせんちょうしゅう)です。

勤務先は、天引きした所得税を翌月10日までに税務署に納めています。

そのため、普段、あなた自身が税務署とかかわることはまずありません。

関連 パート・アルバイトの所得税は月の給料がいくらから発生する? 源泉徴収税額表(甲乙欄)の見方

参考 国税庁「源泉徴収義務者とは」

そもそも年末調整はなぜ必要?

しかし、源泉徴収する所得税はざっくり計算した金額です。

毎月の給料から、ちょっと多めに天引きされています。

また、その年に生命保険料や地震保険料を払ったりすると、「所得控除」が受けられます。

控除によって税金は安くなりますが、源泉徴収では反映できないものもあります。

だから【年末】に、本来その年に負担すべき所得税をちゃんと計算します。

源泉徴収された所得税との差額が

- 多ければ「還付」

- 足らなければ「徴収」

というように【調整】しているのです。

年末に税金の過不足の調整をするから、

年末調整(ねんまつちょうせい)

と呼びます。

・・・といっても多くの方にとって年末調整は

- 必要な書類を提出して

- 払いすぎた税金が還付されるのを待つ

だけの手続きといえます。

一方、勤め先は

- 従業員から必要書類を集めて

- 税金の計算をして

- 税務署に納税して

- 税務署や市町村に税金の計算結果を報告して

- 従業員に差額を還付または徴収する

とやることがいっぱいあるため、結構大変です。

会社員を辞めて、フリーランスとして自分の税金を計算するようになって

「年末調整ってなんてラクだったんだろう!」

と気づく人もいます。

なぜ年末調整で税金が還付される?

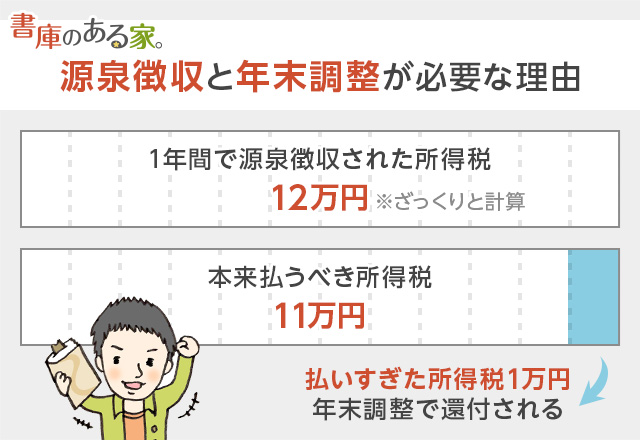

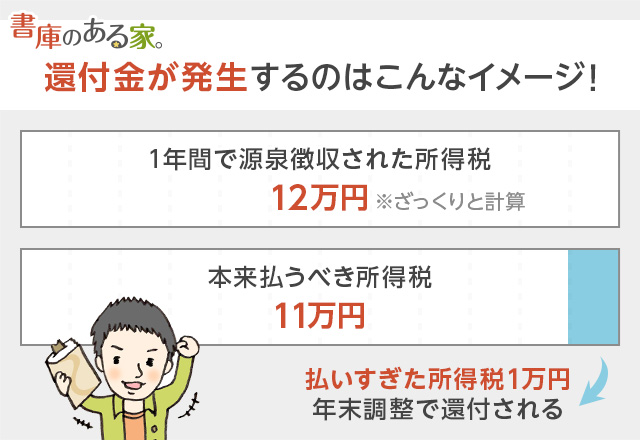

具体的な金額を使って、もう少し年末調整について見てみましょう。

例えば

- 1年間で源泉徴収した所得税=12万円

- 本来その年に負担すべき所得税=11万円

だとすると、1万円だけ多めに払い過ぎたことになります。

この場合、1万円を還付してもらえます。

あくまで自分が払ったお金が戻ってきただけですが、うれしいですよね^^

年末調整は「還付」がいいに決まってます。

関連 源泉徴収税額が「0円」の意味を知ってますか?源泉徴収票の見方

なぜ年末調整をしたのに税金を払う場合がある?

逆に、本来その年に負担すべき所得税が13万円のときもあります。

こういうときは、13万円-12万円=1万円が不足しています。

後日、給料から追加で「徴収」されると、とてもブルーな気持ちになりますね。

なぜこういうことが起こるのでしょうか?

- 毎月の給料の変動が大きかった

- 給料に占める賞与の割合が大きかった

- 年の途中で離婚して配偶者控除がなくなった

- 扶養している子どもの情報が間違っていた

- 勤め先が行う毎月の源泉徴収の計算が誤っていた

- 勤め先が行う年末調整の計算が誤っていた

もし原因がわからないときは、

「どうしてそうなったのか?」

を勤め先に聞いて確認しましょう。

人がやることなので、必ず正しいとは限りません。

間違って計算されていることもあります。

自分の税金のことは「自分」で確認するのが大事です。

関連 年末調整の還付のタイミングと、不足して徴収されるときの理由

関連 年収103万円以下の扶養の範囲で働く人の源泉徴収票の見方

年末調整でできる「控除」は?

控除は税金を減らしてくれるので、控除を漏れなく行うことが「節税」につながります。

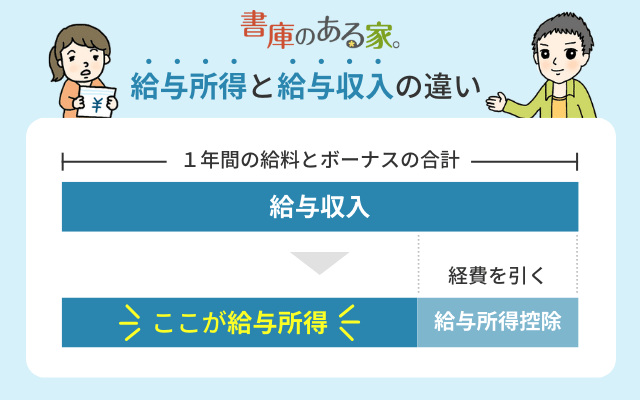

給与をもらう人の所得税の計算式は、次のとおりです。

- (給与収入-給与所得控除)-所得控除=A

- (A×税率)-税額控除=所得税

(1) 給与所得控除

まず給与所得控除は、給与収入に応じて誰でも受けられるものです。

次の計算式で求められます。

<給与所得控除(令和7年分~)>

| 給料収入(A) | 給与所得控除額 |

|---|---|

| 190万円以下 | 最低650,000円 |

| 360万円以下 | A×30%+8万円 |

| 660万円以下 | A×20%+44万円 |

| 850万円以下 | A×10%+110万円 |

| 850万円超 | 195万円(上限) |

例えば年収500万円の場合、給与所得控除額は

- 500万円×20%+44万円=144万円

です。

実は年収660万円未満の場合には「年末調整等のための給与所得控除後の給与等の金額の表」という表を利用します。

そのため上記の計算式で計算した金額と少しズレますが、ほぼ同じなら特に問題ありません。

もし全く異なる金額の場合は、計算が誤っている可能性があるので勤め先にご確認ください。

(2) 所得控除・税額控除の種類

年末調整でできる所得控除と税額控除の具体例は次のとおりです。

- 住宅ローン控除(入居2年目~)

年末調整でできない「控除」は?

一方、次の控除は年末調整ではできません。

原則として確定申告をする必要があります。

- 医療費控除

- 雑損控除

- 寄附金控除(ふるさと納税など)

- 住宅ローン控除(入居1年目)

- 寄附金税額控除

なお、5か所以下の自治体にふるさと納税をする場合は確定申告ではなく「ワンストップ特例の申請」が使えます。

これは年末調整ではなく、自分で申請をする必要があります。

ワンストップ特例を使う場合は、自治体から送られてくる申請書類を翌年1月10日までに提出する必要があるので注意しましょう。

最後に

源泉徴収と年末調整の仕組みが始まったのは、第二次世界大戦が終わった昭和22年(1947年)からです。

当時の税務署の職員が足らなかったのが理由でした。

- 従業員:「勤め先」に税金計算をしてもらうため、手間が省ける

- 税務署:「勤め先」が税金を集めるため、税金のとりっぱぐれがない

という2つの大きなメリットがあるため、70年以上続いている仕組みです。

おそらく、これからも続くことでしょう。

実は勤め先というのは税金の計算・申告を代わりにしてくれる税理士のような役割を果たしています。

個人事業者・フリーランスになると自分でやるか、税理士にお金を払ってやってもらうことになります。

そういう意味では、勤め先に年末調整をやってもらうこと自体が「お得」と言えるかもしれません。

・・・ただし、自分の払っている税金についての関心が薄くなってしまうというデメリットもあります。

年末調整が終わったらもらった源泉徴収票をよく見て、正しく税金が計算されているか、控除の漏れがないかを確認しましょう。

関連 年末調整の還付のタイミングと、不足して徴収されるときの理由

※年末調整のまとめ記事はこちらです。

2 件のコメント

もっと基本的な事ですが いつからいつまで働いた収入金額で計算すれば良いのですか?

前年の12月〜11月働いて12月に収入となった分か 実際に1月〜12月まで働いて入金は今年の1月になった分か 、、基本中の基本で恥ずかしいのですが 人によって理解が違いますので 宜しくお願いします。

>足立さん

おはようございます。neronaです。

これは結構知られてないものですが、

答えは「支給日(支給日が決まっていなければま

実際にもらった日)」で全部考えます。

したがって、例えば末締め翌月5日払いで

平成28年12月に働いた給与を今月5日に

もらうケースは、平成29年の計算になります。

根拠として国税庁のページをご紹介しますね。

https://www.nta.go.jp/taxanswer/gensen/2668_qa.htm