この記事では勤め先から年末調整でもらう

給与所得の源泉徴収票

の見方とチェックポイントをわかりやすく解説しています。

いろいろな金額が書かれていますが、会社の年末調整が正しいとは限りません。

むしろ間違っている前提で読んだ方がいいかもしれません。

内容が間違っていると損をするのは自分です。

源泉徴収票をチェックして

- 「年収」や「所得」はいくらか?

- 「今年支払った税金」はいくらか?

- 配偶者控除・扶養控除や住宅ローン控除で節税できているのか?

について確認しましょう。

パートやアルバイトで年収123万円以下で働く場合は、より簡単に書いている次の記事をお読みください。

医療費控除や住宅ローン控除で確定申告をする方は次の記事もお読みください。

もくじ

今年の変更点

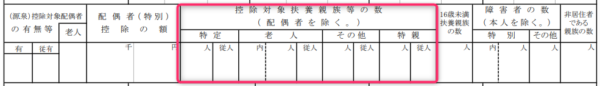

学生バイトを対象にした特定親族特別控除ができたため、

- 「控除対象扶養親族の数」が「控除対象扶養親族等の数」に変更され、「特親」の欄が追加

- 「特定親族特別控除の額」の欄が追加

されました。

支払金額=年収

1年間に勤め先があなたに対して支払った給料・賞与(ボーナス)の合計額です。

税金や社会保険料が差し引かれる前の年収(税込みの年収)です。

関連 手取り年収は税込年収の約8割!源泉徴収票と給料明細から簡単に計算する方法

なお、この支払金額には、通勤手当(非課税)や退職金は含まれません。

Q.「支払金額」が自分の年収より少ないのはなぜ?

A.通勤手当を含まないためです。

「年収-通勤手当」をして、「支払金額」に近い金額になっていないか確認してみてください。

全然違うときは勤め先に原因を確認しましょう。

□1年間の給料明細の「課税支給額(課税対象金額)」の合計額と一致しますか?

□中途入社の場合、前職分の年収も合算されていますか?

給与所得控除後の金額=給与所得

給与所得控除とは、給料をもらっている人に認められる必要経費のことです。

支払金額から給与所得控除を引いた金額が給与所得控除後の金額です。

「給与所得」とも言います。

(支払金額(年収))-(給与所得控除額)=(給与所得控除後の金額)

会社員の「所得」は、この「給与所得控除後の金額」が該当します。

□「給与所得控除額」を次の計算式で計算してみましょう。

<給与所得控除額(令和7年~)>

| 年収 | 給与所得控除額 | |

|---|---|---|

| 190万円以下 | 最低65万円 | |

| 190万円超 | 360万円以下 | 年収×30%+8万円 |

| 360万円超 | 660万円以下 | 年収×20%+44万円 |

| 660万円超 | 850万円以下 | 年収×10%+110万円 |

| 850万円超 | 195万円(上限) | |

根拠 国税庁「給与所得控除」

実は年収660万円未満の場合には「年末調整等のための給与所得控除後の給与等の金額の表」という表を利用します。

そのため上記の計算式で計算した金額と少しズレますが、ほぼ同じなら特に問題ありません。

もし全く異なる金額の場合は、計算が誤っている可能性があるので勤め先にご確認ください。

※年収850万円を超える場合には、「所得金額調整控除」が適用されている場合があります

関連 基礎控除,配偶者控除等,特定親族特別控除,所得金額調整控除申告書

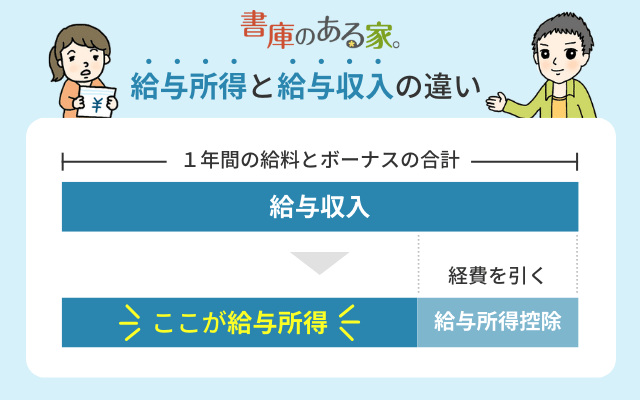

所得控除の額の合計額

年末調整で行える以下のような「所得控除」の合計です。

- 社会保険料控除:支払った金額全額

- 小規模企業共済等掛金控除:支払った金額全額

- 生命保険料控除:最高12万円

- 地震保険料控除:最高5万円

- 寡婦控除:27万円

- ひとり親控除(女性/男性):35万円

- 勤労学生控除:27万円

- 障害者控除:27・40・75万円

- 配偶者控除:最大38万円(70歳以上は最大48万円)

- 配偶者特別控除:最大38万円

- 扶養控除:38・48・58・63万円

- 特定親族特別控除:最大63万円

- 基礎控除:最大95万円

Q.自分は「所得控除の額の合計額」が「空欄」になっているけど、これはなぜ?

A.2番目の「給与所得控除後の金額」が「0円」になっていないでしょうか。これ以上、引ける金額がないので空欄になっている可能性があります。

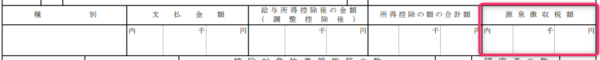

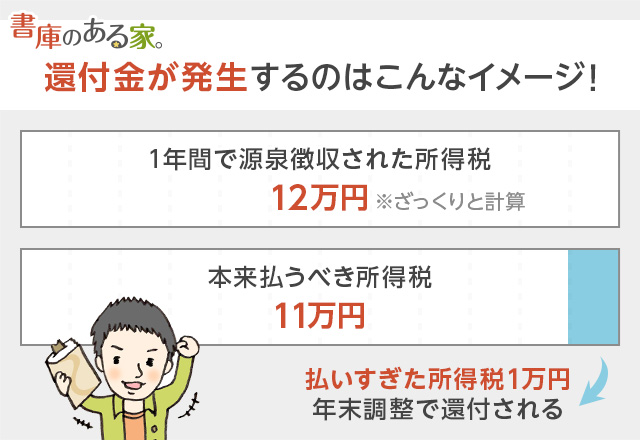

源泉徴収税額=税金

源泉徴収税額は、年末調整で算出された「本来払うべき所得税」です。

例えば、

- 1年間で源泉徴収した所得税=12万円

- 本来その年に負担すべき所得税=源泉徴収税額=11万円

だとすると、1万円だけ多めに払い過ぎたことになります。

関連 年末調整の還付金がもらえるタイミングと還付されないときの理由

「0円」になる場合は、次の記事をお読みください。

また、年末調整を行っていない場合(=年調未済)には毎月の天引きされた所得税の合計額がそのまま記載されます。

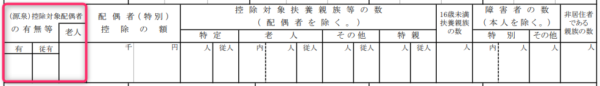

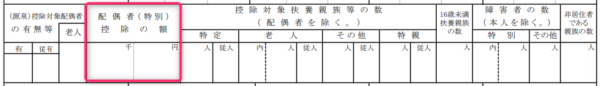

(源泉)控除対象配偶者の有無等

(1) 年末調整をした場合

控除対象配偶者(年収123万円以下の配偶者)がいる場合「有」の欄に「○」や「*」のマークが付きます。

特に配偶者控除を受けるために「配偶者控除等申告書」を提出していれば、マークが付くはずです。

(2) 年末調整をしない場合

年末調整をしない場合でも「源泉控除対象配偶者(年収160万円以下の配偶者)」がいれば「有」の欄に「○」や「*」のマークが付きます。

「扶養控除申告書」の源泉控除対象配偶者の欄に記載している場合が該当します。

(3) 配偶者が70歳以上の場合

配偶者の年齢が70歳以上の場合には、老人控除対象配偶者に該当するため「老人」の欄に「○」や「*」のマークが付きます。

(参考)年末調整で配偶者控除がされていない場合

自分で確定申告をして還付を受けることができます。

□共働きでも産休・育休中は配偶者控除・配偶者特別控除ができるケースがありますが、確認しましたか?

配偶者(特別)控除の額

「配偶者控除」または「配偶者特別控除」が使える場合に、控除される金額が記載されます。

関連 配偶者控除と配偶者特別控除の違いとは?いくら節税になるかわかりやすく解説

□「配偶者控除等申告書」の「配偶者控除の額」または「配偶者特別控除の額」と一致しているか確認しましょう。

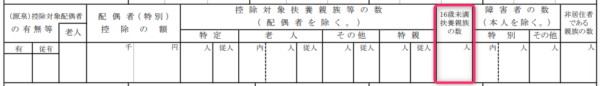

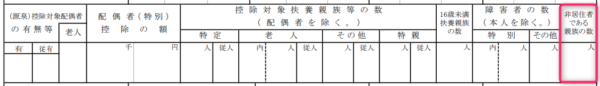

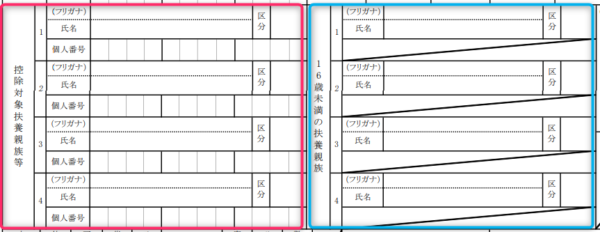

控除対象扶養親族等の数

配偶者以外の家族を扶養している場合に控除対象扶養親族と特定親族の人数が

- 特定(特定扶養親族):19歳~22歳で年収123万円以下

- 老人(老人扶養親族):70歳以上

- その他(一般の控除対象扶養親族):16歳~18歳,23歳~69歳

- 特親(特定親族):19歳~22歳で年収123万円超188万円以下 New!!

に分けてそれぞれ記載されています。

扶養親族・特定親族の区分については、次の記事をお読みください。

□扶養親族については、「扶養控除等申告書」で書いた情報と一致しているか確認しましょう。

16歳未満扶養親族の数

16歳未満の扶養親族の人数が記載されています。

□「扶養控除等申告書」で書いた情報と一致しているか確認しましょう。

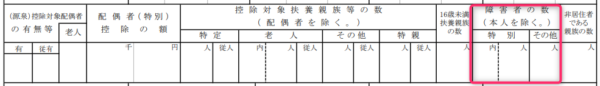

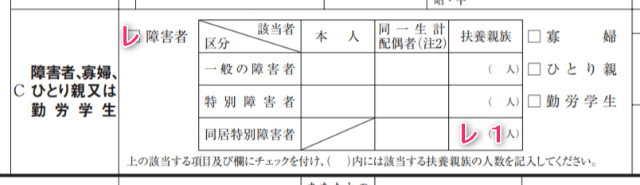

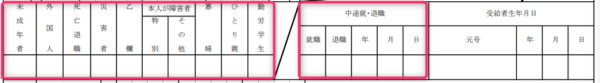

障害者の数

家族に障がいを持つ方がいる場合に

- 特別・左側(内):同居特別障がい者

- 特別・右側:特別障がい者

- その他:一般の障がい者

に分けてそれぞれ人数が書かれています。

障がいの区分については、次の記事をお読みください。

□「扶養控除等申告書」で書いた情報と一致しているか確認しましょう。

非居住者である親族の数

扶養対象の配偶者や親族のうちに海外に住んでいる人(非居住者)がいる場合に人数が記載されています。

家族が日本に住んでいればこの欄は無関係なので空欄です。

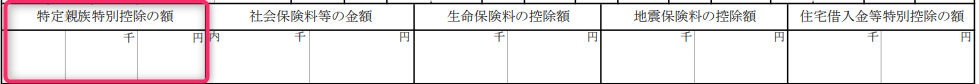

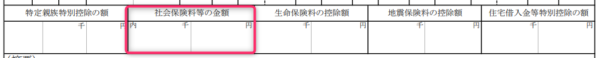

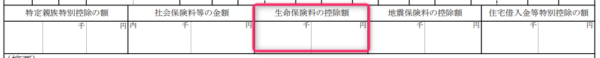

特定親族特別控除の額 New!!

新しくできた欄です。

19歳~22歳(大学生相当)で年収123万円超188万円以下の扶養している親族(特定親族)について、控除できる金額が記載されています。

□「特定親族特別控除申告書」で書いた情報と一致しているか確認しましょう。

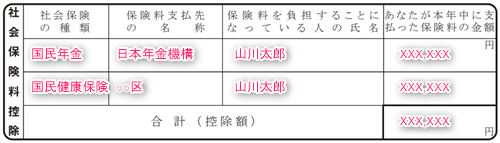

社会保険料等の金額

社会保険料控除と小規模企業共済等掛金控除の対象になる金額の合計額です。

「内 」とある部分には「小規模企業共済等掛金控除」の金額が書かれています。

特にiDeCoに加入している場合は、漏れがないか確認しましょう。

<社会保険料控除>

- 毎月天引きされている社会保険料(例:厚生年金保険料・健康保険料・雇用保険料)

- 本人・家族の国民年金保険料・国民健康保険料

<小規模企業共済等掛金控除>

- 企業型年金加入者掛金

- 個人型年金加入者掛金(iDeCo)

- 心身障害者扶養共済制度に基づく掛金

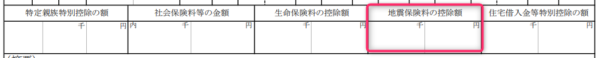

生命保険料の控除額

生命保険料控除の対象金額が記載されています。

関連 生命保険料控除とは?一般・介護医療・個人年金保険料の違いと注意点

□「保険料控除申告書」の計算結果と一致しているか確認しましょう。

地震保険料の控除額

地震保険料控除の対象金額が記載されています。

関連 地震保険料控除とは?年末調整書類の書き方の具体例とよくある9つの疑問

□「保険料控除申告書」の計算結果と一致しているか確認しましょう。

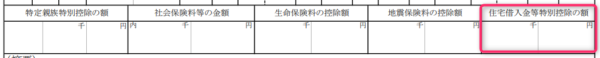

住宅借入金等特別控除の額=住宅ローン控除額

- 年末調整の際に「住宅ローン控除申告書」に基づいて計算した住宅ローン控除の額

- 住宅ローン控除『前』の所得税

のいずれか少ない金額が記載されます。

<例1>

- 住宅ローンの年末残高×1%(または0.7%):20万円

- 住宅ローン控除『前』の所得税:15万円

の場合は「15万円」が記載されます。

※この場合は「源泉徴収税額」も「0円」になります。

※所得税から引ききれない住宅ローン控除の金額は「住民税」から控除されます。

<例2>

- 住宅ローンの年末残高の×1%(または0.7%):12万円

- 住宅ローン控除『前』の所得税:15万円

の場合は「12万円」が記載されます。

□「住宅ローン控除申告書」で書いた情報と一致しているか確認しましょう。

摘要欄

摘要欄には次の情報が記載されていることがあります。

- 転職した場合に転職前の会社からもらった給料の情報

なお、年末調整が行われていない場合は「年調未済」と記載されていることがあります。

生命保険料の金額の内訳

![]()

- 新生命保険料の金額

- 旧生命保険料の金額

- 介護医療保険料の金額

- 新個人年金保険料の金額

- 旧個人年金保険料の金額

各保険料の実際に支払った金額が記載されています。

関連 生命保険料控除とは?

□「保険料控除申告書」で書いた情報と一致しているか確認しましょう。

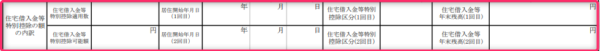

住宅借入金等特別控除の額の内訳

(1) 住宅借入金等特別控除適用数

ふつう適用数は「1」です。

「住宅ローン控除」を受けている住宅に加え「増改築に対する住宅ローン控除」も受ける場合は適用数が「2」になります。

(2) 住宅借入金等特別控除可能額

年末調整で「住宅ローン控除申告書」に基づいて計算した住宅ローン控除の額が「住宅ローン控除『前』の所得税」よりも大きい場合に記載されます。

なお、所得税から引ききれない住宅ローン控除の金額は「住民税」から控除されます。

(3) 居住開始年月日

家に居住を開始した年月日が記載されます。

(4) 住宅借入金等特別控除区分

適用を受けている住宅ローン控除の区分が記載されます。

<主な区分>

- 住・・・一般の住宅ローン控除

- 認・・・認定住宅の住宅ローン控除

- 増・・・特定増改築等の住宅ローン控除

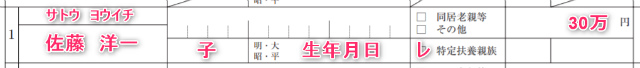

配偶者・親族の欄

(源泉・特別)控除対象配偶者、配偶者の合計所得

配偶者控除・配偶者特別控除の対象となる配偶者の名前が記載されます。

※非居住者(海外にいる配偶者)の場合は区分の欄に「○」が付きます。

控除対象扶養親族等、16歳未満の扶養親族

控除対象扶養親族・特定親族や16歳未満の扶養親族がいる場合に氏名が記載されます。

※非居住者の場合は区分の欄に「○」が付きます。

その他の金額の欄

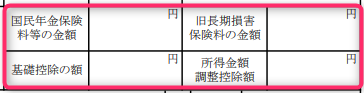

(1) 国民年金保険料等の金額

- 国民年金保険料

- 国民年金基金の加入員として負担する掛金

がある場合に記載されます。

(2) 旧長期損害保険料の金額

地震保険料控除のうち旧長期損害保険料の金額がある場合に記載されます。

(3) 基礎控除の額

令和7年分は次のようになります。

- 年収200万3,999円以下:95万円

- 年収475万1,999円以下:88万円

- 年収665万5,556円以下:68万円

- 年収850万円以下:63万円

- 年収2,000万円以下:58万円

※年収2,000万円超は年末調整の対象外

(4) 所得金額調整控除

年収850万円超で所得金額調整控除の対象になる場合には、控除額が記載されます。

未成年者から中途就・退職の欄

下記のいずれかに該当する場合に各欄に「○」や「*」が付きます。

その年に中途就職・中途退職がある場合は、「中途就・退職」に入社・退社した年月日が記載されます。

「受給者生年月日」は、自分の生年月日が記載されます。

まとめ

源泉徴収票の見方について解説しました。

内容に不明な点がある場合には、まず勤め先に確認をしましょう。

会社の年末調整が正しいとは限りません。

もし間違っている場合には

- 1月末まで:再度、勤め先に年末調整をしてもらう

- 2月以降:自分で確定申告をして正しい状態にする

ことになります。

確定申告については次の記事も参考にしてみてください。

4 件のコメント

いつも参考にさせていただいています!

源泉徴収票の生命保険料の金額内訳のところの、新生命保険料の金額が、例年や前年に比べて、6万円弱少なく記載されているのですが、これって、計算漏れがあるんでしょうかねぇ?

提出した用紙の控えを取っていないため、計算額があっているのか、間違っているのか正確にはわからないのですが(苦笑)、例年や前年と保険の内容などは変えておらず、また円安の影響もあり、どちらかというと、支払い額は増えてるのでは…?という気はするのですが…ちなみに、ここの金額が間違えていると、何か困ること?損すること?などはあるのでしょうか?

教えてください!よろしくお願いします。

>みみちゃんママさん

こんにちは!neronaです!

いつもありがとうございます^^

【1】

まず源泉徴収票の「生命保険料の控除額」を昨年のものと比較してみてください。

もしここが昨年と同じくらいなら節税額にあまり影響はないと思います。

控除には限度があるので、限度を超える場合には支払額をたくさん書いても結果が変わることがないので、あえてカウントしないこともあります。

【2】

逆に「生命保険料の控除額」が昨年より少ない場合は漏れている可能性が高いので、必ず勤務先にご確認ください。

節税額が少なくて損をしている可能性があります。

ただ、他に何か理由がある可能性もあるので、勤務先の計算を見せてもらわないと確認できないところです。

お返事いただき、ありがとうございました!

(こちらの返信が遅くなってしまい、申し訳ありません…)

【1】で教えていただいた、源泉徴収票の『生命保険料の控除額』を昨年分と比べてみたところ、変わりありませんでした〜

限度額を超えた分は、支払額を計算しても結果は変わらないとのことで、職場の方も少しでも業務負担を軽くするべく?今年はカウントしない形にしたのですかね〜

なんか忘れられてるかな?とか損してるのかな?など、漠然とした不安感がありましたが、おかげでスッキリしました!

ありがとうございました!!

>みみちゃんママさん

不安が解消されてよかったです^^

わざわざその後の顛末も書いていただき、ありがとうございました!